Избранное трейдера Роман Ранний

Депозитарные расписки "EN+". Особенности корпоративного действия- конвертации.

- 15 мая 2018, 15:26

- |

Коллеги, добрый день.

В связи с недавними вопросами пользователей СмартЛаба и наших клиентов, специалисты брокера “УРАЛСИБ Кэпитал-Финансовые услуги” решили осветить ситуацию с депозитарными расписками “EN+”.

Для более детального понимания сути возникшей ситуации необходимо иметь представление о том, что представляет собой депозитарная расписка как ценная бумага.

Выпуск депозитарных расписок происходит следующим образом:

1.Иностранный эмитент принимает решение о выпуске депозитарных расписок.

2.Иностранный эмитент прибегает к услугам банка-депозитария. В случае с депозитарными расписками “EN+”, услуги банка-депозитария выполняет Citibank. Эмитент заключает с

банком-депозитарием депозитарный договор.

3.Иностарнный эмитент переводит акции в необходимом количестве банку-кастодиану, где акции буду заблокированы. Банк-кастодиан расположен в стране эмитента акций.

4.Далее банк-депозитарий осуществляет выпуск депозитарных расписок под базовый актив, хранящийся в банке-кастодиане.

По своей сути, депозитарная расписка является неким аналогом акции, но имеет ряд специфических особенностей.

Уходя от ряда теоретических уточнений относительно депозитарных расписок, вкратце схема выглядит именно так. Все дальнейшие взаимодействия: выплата дивидендов, голосование на собрании акционеров, раскрытие информации и тд. происходит через взаимодействие банка-кастодиана с банком-депозитарием и непосредственным взаимодействием банка-депозитария с эмитентом акций.

При всем при этом, остальные акции находятся на хранении в реестре или в депозитариях иностранных брокеров, через которые иностранные инвесторы приобретали ценные бумаги на организованных торгах.

В случае с депозитарными расписками “EN+” ситуация следующая:

Процедуру листинга прошли именно депозитарные расписки а не базовый актив — акции. Акции данного эмитента отсутствуют на обслуживании в НРД. Это значит, что после корпоративного действия, а именно конвертации депозитарных расписок в акции, вести учет прав на базовый актив фактически некому, в рамках Российской Федерации.

Акции, являющиеся базовым активом депозитарных расписок, при подобной ситуации, должны быть зачислены в реестр акционеров. Для того, что бы данную операцию возможно было осуществить, держателю депозитарных расписок должен быть открыт счет в реестре акционеров.

Мы предполагаем, что после или в процессе конвертации, банк-депозитарий связывается непосредственно с эмитентом и в рамках корпоративного действия происходит открытие счета в реестре акционеров. Учет прав на ценные бумаги будет вести иностранный реестр акционеров обслуживающий эмитента. При этом ценные бумаги, заблокированные под депозитарные расписки в банке-кастодиане будут разблокированы и выведены в реестр акционеров на вновь открытые счета держателям депозитарных расписок, участвующих в корпоративном действии.

На текущий момент информацией, относительно комиссий за хранение данных акций и иных издержек мы не обладаем. Для уточнения информации необходимо связываться или с эмитентом или с реестром акционеров.

Реализация данных акций на организованных торгах возможна при открытии соответствующего брокерского счета у иностранного брокера, который предоставляет доступ к соответствующей бирже. При открытии счета у иностранного брокера, данные ценные бумаги необходимо будет переводить из реестра в депозитарий брокера, для последующей реализации.

Будем рады ответить на возникшие вопросы.

С уважением, Ваш брокер.

Отзыв о 25 Конференции Смартлаба и немного истории

- 22 апреля 2018, 20:57

- |

Как и обещал, прикладываю свою презентацию.

Для меня это вторая конференция Смартлаба, на которой я побывал, правда уже будучи инвестором и в виде участника.

Первый раз был в 2015 году, на 20 Конференции Смартлаба в том же месте, на Новом берегу.

Видимо, это был знак, получалось посетить только юбилейные конференции ).

Тогда я был еще трейдером, торговал исключительно по ТА, вкладывал в ПАММы и хайпы и не верил в инвестирование на фондовом рынке.

Кстати, на 20 конфе выступали в основном трейдеры, это еще раз убеждало меня в том, что нас большинство. Инвестором в моем понимании тогда был человек с огромным состоянием, имеющий большие доли в крупных компаниях.

И тут произошло то событие, которое пошатнуло мою глубокую веру в то, что инвестирование не доступно для обычных людей. Именно на 20 конфе я впервые увидел Ларису Морозову, ее выступление заставило меня глубоко призадуматься, и взвесить все за и против трейдинга.

( Читать дальше )

Мое выступление на конференции Смартлаба

- 22 апреля 2018, 12:07

- |

Приветствую вас, дорогие друзья! Сейчас в 6 утра, сидя в аэропорте Домодедово самое время написать несколько слов о прошедшей конференции, пока я жду своего рейса. Опубликую я все это, вероятно, позже: сначала доберусь домой и немного отдохну. Со всеми перелетами поспать удавалось урывками, но это ничуть не сказалось на впечатлениях, которыми я с удовольствием поделюсь.

Это была первая конференция Смартлаба, в которой я участвовал и даже несмотря на то, что мне не с чем сравнивать, могу смело заявить, что все прошло великолепно. Я не буду придираться к разным организационным мелочам, не вижу в этом смысла, основное, что меня интересовало — это спикеры, и здесь я могу вынести только одну оценку. Безукоризненно.

Я не могу назвать хоть одно выступление, которое мне не понравилось, из каждого я почерпнул что-то свое уникальное, интересное и полезное.

Я хочу поблагодарить каждого выступавшего отдельно.

Перво-направо считаю правильным поблагодарить Тимофея и Derex за организацию мероприятия. Формат диалога и интервью у Тимофея получается просто отлично! Также благодарю за предоставление номера и возможность выспаться перед полетом. Собственно благодаря этому я уже могу приступить к написанию отзыва.

( Читать дальше )

Гендиректор "Магнита" не вошел в совет директоров ритейлера, избраны два представителя ВТБ

- 20 апреля 2018, 11:30

- |

МОСКВА, 20 апр — ПРАЙМ. Гендиректор «Магнита» Хачатур Помбухчан и его заместитель по продажам и HR Илья Саттаров не вошли в совет директоров ритейлера, однако были избраны два представителя группы ВТБ, крупнейшего акционера «Магнита», говорится в сообщении компании.

Со стороны ВТБ в совет директоров вошли руководитель управления потребительского сектора «ВТБ Капитала» Алексей Махнев и руководитель управления прямых инвестиций и специальных проектов «ВТБ Капитала» Тимоти Демченко. Демченко ранее входил в совет директоров другого ритейлера, «Ленты», а Махнев работал независимым директором самого «Магнита».

1prime.ru/consumer_markets/20180420/828738317.html

Ген дира и его зама по продажам не взяли в сов дир, а кто тогда будет руководить работой МАГАЗИНА (магазин — это не банк)

график нефть в рублях для Квика

- 09 февраля 2018, 17:55

- |

1. В папке с Квиком создаем директорию LuaIndicators.

2. В этой папке создаем файл br_rub.lua, туда записываем:

Settings =

{

Name = "BR_RUB",

tag = "USDRUB",

tag1 = "BR",

line=

{

{Name = "brent_rub", Color = RGB(0, 0, 255), Type = 1,Width = 1}

}

}

function Init()

return 1

end

function OnCalculate(index)

local Out = (getCandlesByIndex(Settings.tag1, 0, index-1, 1)[0].close or 0) * (getCandlesByIndex(Settings.tag, 0, index-1, 1)[0].close or 0)

if Out > 0 then

return Out

else

return nil

end

end1. В Квике создаем график с курсом доллара (USDRUB_TOM).

2. К графику добавляем график с брентом (BR-3.18).

3. Идем в настройки графика, в разделе Дополнительно указываем Идентификатор: BR -для графика с брентом, USDRUB- для графика с курсом.

4. Добавляем индикатор (выбираем из выпадающего списка BR_RUB).

5. Уменьшаем ненужные поля. Если график не отобразился — даблкликаем на графике — жмем Применить:

( Читать дальше )

Акции роста VS стоимостные акции

- 07 февраля 2018, 14:15

- |

Как правило, сбалансированный портфель состоит из обоих классов ценных бумаг: акций роста и стоимостных акций. По акциям роста обычно не выплачиваются дивиденды, поскольку компании предпочитают направлять свободные средства на развитие бизнеса. При этом корпорации могут не показывать существенной прибыли, однако непременно увеличивают выручку высокими темпами. Нередко акции роста являются переоцененными по мультипликаторам P/BV, P/E, поскольку рынок закладывает в них существенное расширение финансовых показателей в будущих периодах. Стоимостные акции, наоборот, являются недооцененными по тем или иным причинам.

( Читать дальше )

Как правильно торговать криптовалюту? Главный секрет

- 22 января 2018, 17:22

- |

Может быть вам конечно повезет. Но коль скоро мы тут видим небывалый интерес к к одной из криптобирж, я счел важным написать этот пост с некоторыми предостережениями… Дело в том, что криптовалюты сейчас чрезвычайно волатильны, а биржа еще дает плечо до 100-го. Если биток ходит в день на 10%, это означает, что ваш депозит может быть мгновенно слит в ноль, либо увеличен до 10 раз, если повезет захватить дневную волатильность от и до. Отсюда следует первое правило: сократите плечо до разумных пределов.

Самая главная текущая характеристика криптовалют — это высокая волатильность и трендовость. Это говорит вам о том, рынок может проходить большие расстояния в течение дня. Поэтому ни в коем случае нельзя удерживать убыточные позиции. Это значит, что надо фиксировать убытки сразу если рынок идет не в вашем направлении...

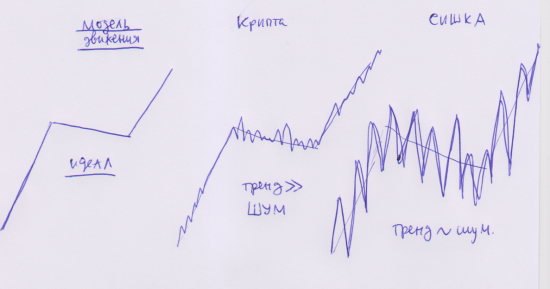

Крипты сейчас хороши тем, что они неэффективны. Что это значит? Это значит что когда движение внутри дня начинается (пускай даже короткое), отсутствие конкуренции в лице большого числа HFT роботов позволяет вам зайти в микро-тренды с минимальными рисками (риск в данном случае — это «шум») на точке входа. Сравните два условных графика:

Крипта сейчас и позволяет зарабатывать внутри дня, потому что шум<<тренд.

Это значит, что поставив стоп-лосс за зону шума, можно выдерживать потрясающие соотношения тейк-профит/стоп-лосс.

На эффективных рынках шум, создаваемый роботами так велик, что он становится сопоставим по размаху с короткими трендами.

Поэтому все что вам надо, чтобы успешно торговать криптой, это:

1. несколько формаций для определения тренда и точки входа

2. короткий стоп-лосс за зоной шума

3. тейк-профит, нормированный по дневной или часовой волатильности.

(зависит от того, как часто вы захотите торговать и собирать микро-тренды)

Чем больше профессионального народу (роботов-маркетмейкеров) будет набиваться в этот рынок, тем хуже будет отношение тренд/шум.

Подробнее про тренды читайте главу 7.3.1 моей книги.

По сути вам не нужны даже особо никакие индикаторы и формации. Когда движение есть, важно встать по направлению движения с минимальным стопом:

Как вы видите, ничего не надо угадывать. Встаете просто по движению-микротренду, которые имеют выраженный характер даже на минутном графике.

Зарабатываете, пока есть волатильность.

Только умоляю, еще раз, не перебирайте риск и не держите убытки на таком рынке.

Принцип совершенно другой, не так как вы привыкли делать например на Сишке (USDRUB) или ртсе.

Президент ВТБ 24 Задорнов: в «Росгосстрахе» сверху донизу царило воровство

- 25 декабря 2017, 11:39

- |

Президент ВТБ 24, будущий глава «Открытия» и председатель совета директоров «Росгосстраха» Михаил Задорнов заявил, что проблемы страховой компании не связаны с ОСАГО — по его словам, в «Росгосстрахе» «сверху донизу царило воровство». «И после этого мы говорим, что компания погорела на ОСАГО? Может быть, она просто погорела на том, что модель ее бизнеса никак не соответствует сегодняшнему дню и никогда не была направлена на то, чтобы приносить акционерам легальную прибыль? По всей видимости, акционеры «Росгосстраха» предпочитали каким-то иным образом получать бенефит от владения компанией»,— заявил господин Задорнов в интервью “Ъ”.

Он подчеркнул, что «Росгосстрах» «погорел именно на том, что, обладая уникальной позицией на рынке, ухитрился в лице его собственников и менеджмента абсолютно ничего не сделать за десять лет». «Ни с точки зрения IT-платформы, технологий и управления сетью, которые находятся в ужасном состоянии, ни с точки зрения базовых принципов управляемости»,— подчеркнул Михаил Задорнов.

www.kommersant.ru/doc/3508002

Чхан Ха Джун: "23 тайны: то, что вам никогда не расскажут про капитализм".

- 24 декабря 2017, 09:46

- |

1. Свободный рынок — это иллюзия. Всегда должны быть и будут ограничения, установленные государством. Поэтому есть лишь кусочек свободы.

2. Стремление акционеров компаний максимизировать прибыль — неэффективно и приводит к губительным последствиям.

3. Большинство бедных людей в богатых странах получают больше, чем заслуживают. Почему? Потому что защищены миграционным контролем от бедных из бедных стран. Бедные страны бедны из-за своих богатых.

4. Интернет-революция на самом деле не сильно изменила мир, не так сильно, как например, стиральная машина, и уж тем более никак не повысила производительность труда.

5. Стремление к личной выгоде — не единственный движущий мотив экономики. “Невидимая рука рынка” не всегда самое лучшее средство капитализма. Помимо корысти еще есть: честность, самоуважение, альтруизм, любовь, сочувствие, вера, любовь, чувство долга и т.п.

6. Вопреки тому, что центробанки боятся инфляции, нет никаких подтверждений тому, что инфляция на низком уровне вредит экономике Исследования по разным странам показывают что даже 10-20% инфляция не тормозит экономику, а активные антиинфляционные меры, напротив, причиняют вред. Главные бенефициары низкой инфляции — это держатели финансовых активов.

7. Свободный рынок не сделает бедную страну богатой (привет евроинтеграция Украины). Причина в том, что промышленность становится незащищенной перед лицом конкурентов. Все богатые ныне страны — в прошлом жестко защищали свои рынки при помощи методов, которые они же в настоящее время советуют развивающимся странам не перенимать:). Богатые страны напротив заставляют бедные открывать границы и подставлять под удар глобальной конкуренции

8. Транснациональные компании не так уж полезны для стран, в которых они присутствуют

9. Все успешные постиндустриальные экономики в прошлом были промышленными гигантами. И стать сразу постиндустриальной экономикой не получится. Главная причина виртуальной деиндустриализации — это падение цен на промышленные товары по причине того, что там легко снизить цену за счет эффекта масштаба… А на ручной труд (услуги) цены так не сбить, пока роботы не заменили людей. Поэтому доля сектора услуг все время росла в последние 10-летия. А где услуги можно масштабировать (связь) — там цены падают.

10. Американцы могут позволить себе больше, чем другие, но уровень жизни не самый высокий. Причина: это то, что из-за притока мигрантов, цены на услуги в США дешевле, чем в Европе. Но обратная сторона этого — то что в США выше неравенство и хуже соц. защита. Лидерство благосостояния США по паритету покупательной способности построено на бедности широких слоев населения.

11. Отсталость Африки можно исправить. Главная причина отсталости — свободный рынок и структурная слабость. Культура японцев и немцев трансформировалась в процессе экономического роста. Можно сказать, что они следствие, а не причина

12. Государственное вмешательство в бизнес в истории нередко оказывалось правильным и полезным решением в интересах страны. Например усилием правительства Кореи вопреки всякой экономической логике была создана Posco — ставшая впоследствии самой рентабельной стальной компанией мира.

13. Богатеющие богатые не делают бедных богаче. Положительный эффект от 1 млрд, выданного бедным больше, чем от 1 млрд, выданного богатым в результате сокращения налогов

14. Оплата труда американских CEO завышена в несколько раз по сравнению с уровнем других высокоразвитых стран. Причем они не несут впоследствии ответственности за решения, которые приводят к краху.

15. В бедных странах предпринимателей больше, чем в богатых. Дело не в предприимчивости, а в доступности инвестиций для развития. Если капитал недоступен, то бедные предприниматели не станут богаче.

16. Рынок иррационален, и способен довести до крайности любые состояния. Поэтому он нуждается в государственном регулировании.

17. Образование не является залогом экономического успеха. Тем более высшее. Это подтверждают истории роста Тайваня, Кореи, Швейцарии. И проблема тут в том, что далеко не всякое образование повышает производительность труда.

18. Для пользы экономики государство должно ограничивать и контролировать крупные компании

19. Успешные страны имеют по сути “плановый” капитализм. США планируют 20-50% научных разработок.

20. Попытки создать равные условия для всех делают государство более развитым (школы, сады, питание детей, равные возможности при поступлении в ВУЗ)

21. Страны с более развитым влиянием государства и социалкой развиваются быстрее, большие государства развиваются быстрее. Швеция, Финляндия, Норвегия росли быстрее чем США в 2000-х.

22. Фин рынки надо делать менее эффективными. Мобильность капитала очень опасна. Для долгосрочного роста нужны инвестиции не в финансовые активы, а долгосрочные инвестиции в чел капитал.

23. За экономическим чудом в истории стран редко стояли экономисты. От экономистов чаще больше вреда, чем пользы. Чаще всего, экономические чудеса происходили естественным путем, а не как волевое решение, или план экономистов. Более того, экономисты не только не смогли предотвратить последний кризис, они его даже не смогли предвидеть! Самые умные экономисты оказались бессильны.

Тезисы и выводы:

Ключ к благосостоянию страны — высокая производительность труда. Ключ к высокой производительности — это масштабируемый выпуск, что достигается в основном в промышленности.

История не знает примеров, когда страна сразу стала успешной постиндустриальной экономикой, миновав этап индустриализации (см. тайну №9). Важно понимать, что ставка на услуги — это очень медленный рост производительности, потому условно парикмахер не может стричь в 5 раз больше.

На этапе своего развития страна должна закрыть по максимуму свой рынок там, где у нее есть собственное производство (в этом смысле для поддержки своей промышленности Россия просто обязана сделать максимальную пошлину на иномарки и иностранные воздушные суда, как бы жестко это не звучало).

Для того, чтобы бизнес развивался а не оставался мелким лавочным, нужны инвестиции, для чего нужен развитый рынок капитала. В этом плане США впереди всей планеты именно потому что там как нигде развит аппарат венчурного финансирования.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал