Избранное трейдера Алексей Севастьянов

Каким физикам лучше торговать на бирже ( пост 415)

- 06 декабря 2020, 12:05

- |

👉 Потому что лица предпенсионного и полного пенсионного возраста имеют богатый жизненный опыт, получили хорошее образование в СССР;

👉 Потому что лица предпенсионного и полного пенсионного возраста имеют «жирок», какую никакую недвижимость, накопления и прочное семейное положение, плюс пенсию по выслуге лет или по старости, есть взрослые дети и внуки;

👉 Потому что лица предпенсионного и полного пенсионного возраста имеют терпение, рассудительность, мудрость и ответственность и не витают в заоблачных фантазиях молодых, не рискуют попусту и т.п.;

👉 Потому что лиц предпенсионного и полного пенсионного возраста труднее купить, обмануть или провести на пустые будущее обещания аналитиков и гуру, разных инфоцыган;

👉 Потому что лица предпенсионного и полного пенсионного возраста не ведуться на красивые титьки, соблазны деньгами и пустыми обещаниями бизнеса и хитрожопых банкиров и разных стартапов;

( Читать дальше )

- комментировать

- 3К | ★3

- Комментарии ( 29 )

Стоит ли покупать акции Ростелекома себе на безбедную старость?

- 04 декабря 2020, 19:52

- |

Акции Ростелекома когда-то были голубой фишкой, входили в топ-10 по обороту. Сейчас это скучный второй эшелон. Никаких тебе драйверов, интриг, скандалов, разгонов. Даже всякие избы, разгоняющие бумаги, обходят «тело» стороной, потому что умом понимают, что ничего там интересного нет и быть не может. Ростелеком также скучен, как ОФЗ с доходностью 5% годовых. Какой телеграм-избе придет в голову разгонять ОФЗ?😁 Хотя с учетом неликвидности, могут и разогнать рано или поздно, так что...

Так вот глянул я квартальный отчет Ростелекома. Что мы видим? Две противоположные тенденции.

👍 бурный рост цифровых услуг, рост трехзначными темпами

👎 рост долга и капекса

Ростело демонстрирует приятный рост бизнеса. Но все это сопряжено с чудовищным накоплением долга (debt/EBITDA=2.4). Без прорыва в эффективности, прорыва в акциях не будет. А это только если смена менеджмента. Что касается долга, то последние годы процентные платежи превышают размер чистой прибыли и свободного денежного потока (FCF) Ростела.

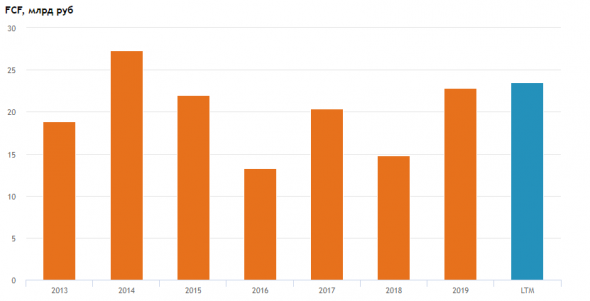

Посмотрите на FCF, 8й год он стоит в диапазоне 20-25 млрд руб:

https://smart-lab.ru/q/RTKM/f/y/MSFO/fcf/

Да, год назад интегрировали Теле2. Выручка выросла на 150 ярдов.

EBITDA +70 ярдов. Более того, рентабельность EBITDA составила 40%, рекордная!

Но вот из-за роста процентных платежей и амортизации до чистой прибыли долетают крохи.

О да, даже чистая прибыль +10 ярдов! (LTM = 27 млрд.)

Но денежный поток почти не растет.

( Читать дальше )

Мой портфель авторов Смарт-лаба. Инвесторам на заметку

- 04 декабря 2020, 14:08

- |

Практически каждую их запись читаю с удовольствием и пользой для себя.

Портфель авторов получился такой:

Alexey Galochkin

Alexey Levin

Amigotrader

Auditor20

Finrange

Geist

LaraM/ЛарисаМорозова/

Rondine

Silent Hamster

Vasili4

karpov72

kora_mozga

pick

Алекс Бергманн

Александр Е

Александр Здрогов

( Читать дальше )

Собираем свой "скринер"

- 26 ноября 2020, 13:41

- |

Когда происходит на рынке некий «ахтунг», не важно рост или падение, успеть везде — сложно. Но кроме ахтунга на всем рынке есть отдельные тикеры, которым вообще все равно когда устраивать резкие движения и, если мы целенаправленно за ними следим, круто — есть шанс успеть отработать всплески. Но, бывает, сидишь себе тихо, весь рынок скучает, и где-то там какой-то альткоин резко начинает движения, а мы и не в курсе.

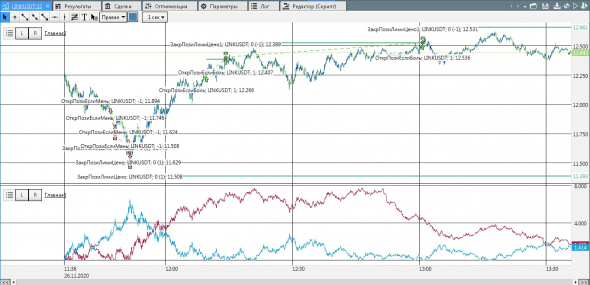

На этот случай сделали крайне примитивный вариант скринера. Он смотрит за последний, допустим, час. Если видит резкое движение, то открывает сделку с указанным тейком. Пока что стопа нет, да и тейк примитивный фиксированный.

Выглядит это так:

Смысл только лишь в том, что если, например, бумага резко пошла, то есть шанс, что пойдет еще и мы часть сливок захватим.

Конечно, обычно скринер предполагает, что мы всю интересующую нас пачку тикеров закинем в него и он торгует. В варианте в тслаб, пока что нужно отдельно выбирать для каждого источника свой робот. То есть, если нужно 200 бумаг мониторить, то мы запускаем 200 роботов. Но с учетом того что одновременные сделки мало вероятны, а количество баров всего 7200, это не сильно будет грузить системы.

( Читать дальше )

Почему я не буду покупать OZON ни на IPO ни после IPO?

- 23 ноября 2020, 21:02

- |

IPO OZON — сложный кейс. Я потратил много часов, прежде чем начать писать эту заметку. Но я даже близко не успел подойти к поиску объективной оценочной стоимости это компании. Тем не менее, у меня есть предчувствие, что это IPO должно быть интереснее, чем два предыдущих довольно скучных российских IPO: FLOT и SMLT.

Давайте сразу о грустном.

✅Цена размещения может составить $27,5/акцию.

✅Размещается 30 млн акций, это $0,825 млн.

Все деньги — это доп. эмиссия и все они пойдут в компанию.

✅177 млн акций дают капитализацию $4.9 млрд.

✅Если отнять вновь привлеченные деньги, то капитализация до-IPO будет равна $4 млрд.

Такую капитализацию делаете вы, те, кто считает, кто покупка акций по $27,5 справедливо оценивает компанию.

✅Проспект эмиссии расположен тут.

Теперь напомню кое-какие обстоятельства...

Профессиональный венчурный инвестор Леонид Богуславский, который держал акции OZON 19 лет, 14 месяцев назад продал свою долю 11% в OZON за $70 млн (сумма, согласно слухам), что дает капитализацию $636М. То есть профессионал продал компанию по $636 лямов, а сейчас, чуть больше года, непрофессионалы будут покупать ее уже в 6 РАЗ ДОРОЖЕ.

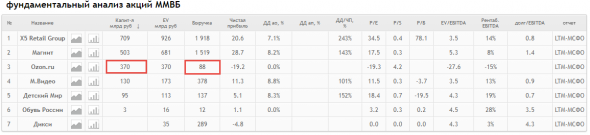

Сравнивать OZON с российским ритейлом смысла нет конечно. Но давайте попробуем на всякий случай, ради интереса.

Наиболее близкая компания к ОЗОН — это М.Видео. Чтобы дорасти до МВидео, ОЗОНу придется увеличить выручку в 4+ раз.

Но при этом капитализация по цене IPO OZON у них будет в 3 раза выше чем у М.Видео.

То есть видимо рынок закладывает, что выручка OZON будет в 12 раз превышать М.Видео.

Правда выручка OZON — это не совсем продажи. У ОЗОН есть маркетплейс.

✅С учетом продаж маркетплейса, суммарный оборот (GMV LTM) компании ~152 млрд руб. То есть это надо вырасти 2,5 раза по выручке до MVID и потом еще в 3 раза, чтобы оправдать капитализацию.

( Читать дальше )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 48 )

Двойные агенты: как сотрудники АСВ и ФСБ обогащались на проблемных банках

- 22 ноября 2020, 20:31

- |

Двойные агенты: как сотрудники АСВ и ФСБ обогащались на проблемных банках

------------

Вставка для тех кому не интересны подробности:

В конце октября Набиуллина объявила о завершении расчистки банковского сектора от недобросовестных и слабых игроков.

Всего на эту расчистку было потрачено около 7 трлн руб.:

- 3,8 трлн – на санации через ФКБС

- 1,3 трлн – на санации через АСВ

- 1,9 трлн – выплачено вкладчикам банков с отозванными лицензиями.

Часть этих денег вернулась или еще вернется.

- ЦБ собирается продавать банки из ФКБС, это позволит компенсировать часть вложенных в капитал 941 млрд.

- Из 2,9 трлн, выданных фондом санируемым банкам на поддержку ликвидности, 1,2 трлн уже погашены.

- Санаторы постепенно расплачиваются и с агентством, и оно отдало ЦБ почти полтриллиона. Альфа-банк, например, вернул 10 млрд из 57 млрд, взятых на санацию «Балтийского»

- Часть денег АСВ возвращает в ходе ликвидации банков: расплатившись с вкладчиками, оно становится кредитором вместо них. В прошлом году агентство таким образом получило 77 млрд руб.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 39 )

Жизнь с капитала для самсебепенсионеров. Почему 4%? что такое SWR?

- 19 ноября 2020, 09:35

- |

Тема на самом деле охватывает не только молодых (те самые на пенсию в 25) пенсионеров, а всех, кто планирует перестать работать хотя бы в 65. Но при этом либо не рассчитывает на государственное пенсионное обеспечение, либо оно даже в сладких снах не будет замещать всех необходимых расходов. Таких большинство по всему миру, коэффициент замещения среднего дохода в 40% считается хорошим результатом даже в процветающих странах. У нас же на такой коэффицент могут рассчитывать только люди с белым доходом тысяч до 40 рублей в сегодняшних деньгах. Если вы зарабатываете сегодняшние тысяч 80, то это дай бог будет 30%. А если больше сотни, то там есть потолок пенсионных прав (тысяч 40-45) и нужно что-то делать самому.

Вроде это понимают даже смартлабовцы ;)

Наверное кто-то слышал про правило 4%. Снимаем значит по 4% от портфеля и капитал никогда не кончится. Эта же цифра называется SWR (Safe Withdrawal Rate) — безопасная ставка снятия.

( Читать дальше )

- комментировать

- 12.8К |

- Комментарии ( 87 )

Нейрофитнес. Рекомендации нейрохирурга для улучшения работы мозга. Рахул Джандиал.

- 13 ноября 2020, 18:32

- |

Нейрофитнес. Рекомендации нейрохирурга для улучшения работы мозга. Рахул Джандиал.

Электронная книга t.me/kudaidem/1312

( Читать дальше )

Лучше обрабатывать или взращивать?

- 13 ноября 2020, 17:36

- |

Читал на работе почти месяц. Может обстановка в Мире наложила отпечаток на то, что написано ниже.

В начале книги автор рассказывает об идеи важности обрабатывающей промышленности, а потом как шаман с бубном пляшет вокруг и приводит различную аргументацию. Тут есть и атака в лоб, и с флангов, и с тыла, и даже из бочка в сортире, где застаёт в полной неожиданности. Но не стоит сурово хмурить брови, ведь если задуматься, то она действительно в неком роде важнее. Все мы тратим определённую сумму на пищу, а на остальное покупаем разные вещи и в большинстве случаев ненужные.

Как увеличить сбыт сельскохозяйственной продукции, если человечество не может увеличиться внезапно в два раза? А вот промышленные товары будут потреблять и потреблять. Достаточно оглядеться и согласиться с тем, что больше всего мы приобретаем не пищевые товары. Да, имея неограниченное количество средств, можно покупать более дорогую пищу, но там уже есть и яхты и виллы — несравнимое удовольствие по сравнению с едой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал