Избранное трейдера Павел

Торговля с использованием горизонтальных объемов. Дополнение.

- 19 ноября 2020, 08:03

- |

- Что такое горизонтальные объемы

- Не путать: горизонтальный объем, профиль рынка и вертикальный объем

- Общая характеристика горизонтальных объемов

- Анализ горизонтального объема

- Примеры торговли по горизонтальным объемам

- Заключение

Что такое горизонтальные объемы

Горизонтальные объемы или профиль объема – это вспомогательный трейдерский инструмент, с помощью которого можно определить значимые уровни, которые учитывают в своей торговле крупные рыночные игроки.

Ценность этого инструмента в том, что его можно комбинировать практически с любой торговой стратегией. Проведя анализ рынка с помощью горизонтальных объемов — вы получаете более достоверный сигнал, которым можно подтвердит или опровергнуть полученную точку входа.

Торговля на рынке привязана ко времени, цене и объему. Опираясь на эти показатели был создан индикатор рыночного профиля. Согласно его алгоритму, 70% всех сделок совершаются по равновесной цене. На графике эта область обведена в белый прямоугольник. Кривая профиля есть не что иное, как нормальное статистическое распределение, а объемы, заключенные в прямоугольник, находятся в пределах стандартного отклонения. Белой горизонтальной линией отмечена цена с наибольшими горизонтальными объемами.

( Читать дальше )

- комментировать

- ★70

- Комментарии ( 45 )

Как торговать опционы. Часть 2: книги, торговый стиль, опционные стратегии.

- 31 октября 2020, 12:15

- |

Поражен интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Часть 1 добавили аж целых ⭐️133 раза в избранное и теперь висит в топе полезности за 30 дней. Это мой абсолютный рекорд на текущий момент, но не будем останавливаться на достигнутом, нужно двигаться дальше.

Тем временем, эквити обновила хаи и я обещал написать Часть 2 к той великой трилогии, которая затем войдёт навсегда в аналы смартлаба.

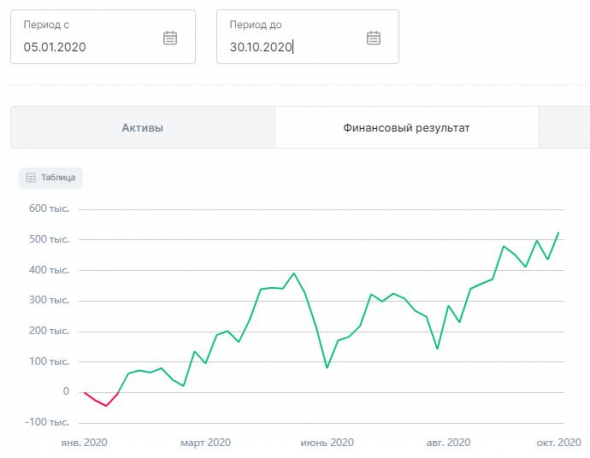

Доходность на текущий момент: +289%

Напомню, стартовал в этом году с 173К 💰, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

Очень символично, за 10 месяцев чистый доход получился ровно +500К, то есть уже половина пути к миллиону пройдена 📈:

( Читать дальше )

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже Vol 2. Коллекция простых и сложных бэктестов: от скользящих средних до нейронки

- 17 августа 2020, 16:48

- |

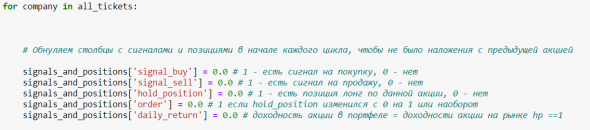

Привет, после небольшого перерыва возвращаемся к бэктестам. Добавим к простой трендовой стратегии на Мосбирже 4 варианта выхода из позиций с возрастающим уровнем сложности. Для первых двух стратегий особых навыков не требуется, третья требует парсинга Телеграма и для последней потребуется обученная нейронная сеть при разметке сообщений.

Это продолжение рассуждений о риске и доходности акций на Московской бирже: https://smart-lab.ru/blog/625771.php Основные выводы из первой части:

1) Увеличение риска (стандартного отклонения) приводит к снижению будущей доходности акций, а не наоборот;

2) Стратегия, выстроенная только на основе исторической волатильности, несамостоятельна и проигрывает индексу.

В этот раз возьмем за основу трендовую стратегию в самом простом виде – на пересечении 1-месячной и 3-х месячной скользящей средней. И будем снижать риск разными способами с целью поднять доходность, Шарп, сократить время боковиков и корреляцию с бенчмарком. Об эффективности трендовых стратегий в России можно почитать здесь https://smart-lab.ru/blog/611263.php на глобальных ETF здесь

( Читать дальше )

Реакция трейдеров на опционный рынок МосБиржи, которые раньше торговали только Америку. Челлендж "Не стань физиком!"

- 17 августа 2020, 11:42

- |

Начну издалека. Сейчас идет Кубок Стэнли в НХЛ. И на Западе в серии с Колорадо очень блекло смотрится Аризона. Колорадо вообще по-моему явный фаворит Западной конференции и в первых двух матчах с Койотами вопросов не возникало никаких.

И вот на третий матч Аризона, у которой по сути шансов почти нет, делает психологический ход конем. Когда совсем все идет через зад, надо что-то менять. И они поменяли на третий матч форму и лого, вспомнив свой очень старый вариант конца 90-х, когда в команде (тогда называлась она Финикс Койотис) играли Реник и Ткачук.

И о чудо! Эвеланш видимо так были заняты разглядыванием их новой формы, а Аризона как будто сбросила с себя старые одежды, что третий матч выиграла. Правда, по-моему, серия все равно останется за Эвеланш, которых я пока прогнозирую в финал Кубка Стэнли. На Востоке фаворитами смотрятся Филадельфия и Бостон.

С какого ляда я тут про НХЛ начал писать?

А все просто, знаете для чего я затеял этот как будто «дурацкий» челлендж «Не стань физиком!»?

( Читать дальше )

Новичкам. Логнормальное распределение и допущения модели Блэка-Шоулза.

- 23 мая 2020, 22:06

- |

В тот раз мы разобрались с темой нормального распределения, а сегодня попытаемся для себя разобраться с новой темой, еще более интересной. Она очень важная, поэтому будет много текста из книги Натенберга.

Насколько обосновано наше предположение, что цены базового актива распределены нормально? Даже если не касаться самой возможности существования какого-либо строгого распределения цен в реальной жизни, то можно утверждать, что у допущения о нормальном распределении есть один серьезный недостаток. Кривая нормального распределения симметрична. Если принимается допущение о нормальном распределении, то мы, предположив возможность повышательного изменения цены БА, обязаны предположить возможность такого же понижательного изменения. Если мы допускаем возможность повышения цены РИ при прайсе 70 000 пунктов на 80 000 пунктов вверх до 150 000, то должны допустить также и возможность падения до -10 000 пунктов. Поскольку РИ это не WTI и цены не могут уйти в отрицательную зону, становится очевидным, что допущение о нормальном распределении не вполне корректно. Как устранить этот недостаток?

( Читать дальше )

Волатильность: подходы к подсчётам, ответы на вопросы, заданные в личку

- 30 марта 2020, 10:09

- |

Приступим.

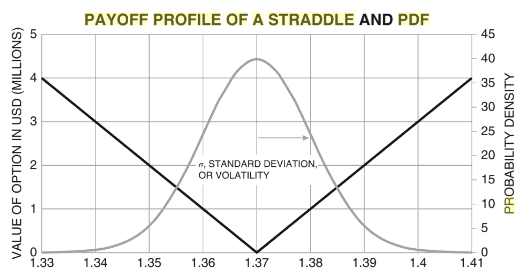

Когда говорят о волатильности рынка, обычно имеют в виду размах колебательных движений цены актива, выражаемый через процент СКО распределения плотности вероятностей (см. рисунок)

Подсчет волатильности — это дело довольно примерное. Правильнее было бы назвать его оценка. В чем разница? В том, что при оценке мы получаем некий уровень, некий «highly-likely» диапазон, и можем на основании его строить предположения и сравнивать, а при подсчёте мы думаем, что показатель вычислим с какой-то точностью.

( Читать дальше )

Один раз - и только для вас: Опционные беседы со Старым Бесом. Бесплатно, без SMS

- 27 марта 2020, 14:25

- |

© Торгуйте опционами, и да пребудет с нами нелинейность, ликвидность и волатильность по целям

Опционные беседы

SWT-метод: существуют ли тренды? Часть 1.

- 28 апреля 2018, 14:41

- |

Это сообщение — переработанная выдержка из материалов моего блога. И появилось оно в результате вопроса о существовании трендов, инициированного публикацией Вы читали об этом? «Как рождаются и умирают тренды» и обсуждением этой публикации.

А теперь собственно текст.

Следствием очевидного факта — изменение цены любого актива на любом промежутке времени равно сумме всех изменений цены внутри данного промежутка — является то, что энергетический спектр рыночного процесса имеет огибающую вида 1/f^n, где n>1 (частный случай n=2 соответствует модели случайного блуждания).

Процессы со спектром такого типа относятся к классу физических систем с фликкер-шумом (или систем с самоорганизованной критичностью), описывающих характеристики широчайшего класса природных явлений от горных лавин и осыпания песка в песочных часах до объектов геологического и космического масштаба.

Характерной чертой таких систем является их распределенный характер, наличие слабой связи между элементами, поступление энергии извне и наличие потерь.

( Читать дальше )

Программа для скачивания тиков

- 30 января 2017, 16:00

- |

Где скачать тики срочного рынка?

Есть Финам и МФД, оба источника в последнее время дают качественные данные.

Но у Финама есть ограничения по времени скачивания и объему одного файла.

МФД подвисает при подкачке за много дней.

Оказывается, есть еще один интересный источник данных для фьючерсов.

Данные предоставляет Церих: ftp://athistory.zerich.com/.

Данные совпадают с Финамом и МФД, проверено несколько дней.

Причем там хранятся не только тики, но и заявки, и можно собрать стакан.

Данные хранятся в формате qsh от Qscalp (http://www.qscalp.ru/),

который нужно еще разархивировать.

На www.qscalp.ru/ можно найти некоторые утилиты для обработки данных и торговый привод.

Но мне этого показалось недостаточно, пришлось дорабатывать.

Ниже результат, интерфейс в виде красивых окошек сделать поленился, но и так все понятно.

Сначала программа скачивает данные в формате qsh, потом их конвертирует.

Имейте в виду, некоторые фьючерсы необходимо домножить на число.

Например, фьючерс РТС нормирован на число 10, фьючерс MIX — на 25.

Для работы программы нужен .NET Framework 4.0.

Регистрация по ссылке необязательна, можно так скачать.

Пользуйтесь!

www.dropbox.com/s/flz70pnf325405f/qsh_example.exe?dl=0

Статистические модели трендов. Смещение среднего. (Дополненное)

- 02 марта 2012, 13:45

- |

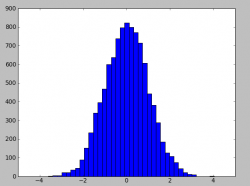

Что такое плотность вероятности? Это функция интеграл интервала которой, дает нам вероятность попадания в этот интервал. Или в простейшем случаи, если мы рассматриваем ее эмпирическую оценку в виде гистограммы распределения это будет просто частота попадания в набор фиксированных интервалов.

Для примера рассмотрим гистограмму нормального распределения.

Собственно что мы видим — разбиение на набор фиксированных интервалов, затем подсчет попадания каждого значения в тот или иной интервал, который дает частоту. Если мы хотим посчитать частоту попадания в бОльший интервал например от 0 до 2, то нам необходимо сложить(проинтегрировать) частоту попадания во все маленькие интервалы внутри этого отрезка [0, 2]. Таким образом плотность вероятности дает возможность, зная интервал, получить вероятность попадания в него. Или если рассматривать на более «интуитивном» уровне — показывает какие значения выпадают более часто, а какие менее. В приведенном примере, наиболее часто выпадают значения вокруг нуля распределения и затем оно постепенно спадает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал