Блог им. NyseOpt

Реакция трейдеров на опционный рынок МосБиржи, которые раньше торговали только Америку. Челлендж "Не стань физиком!"

- 17 августа 2020, 11:42

- |

Начну издалека. Сейчас идет Кубок Стэнли в НХЛ. И на Западе в серии с Колорадо очень блекло смотрится Аризона. Колорадо вообще по-моему явный фаворит Западной конференции и в первых двух матчах с Койотами вопросов не возникало никаких.

И вот на третий матч Аризона, у которой по сути шансов почти нет, делает психологический ход конем. Когда совсем все идет через зад, надо что-то менять. И они поменяли на третий матч форму и лого, вспомнив свой очень старый вариант конца 90-х, когда в команде (тогда называлась она Финикс Койотис) играли Реник и Ткачук.

И о чудо! Эвеланш видимо так были заняты разглядыванием их новой формы, а Аризона как будто сбросила с себя старые одежды, что третий матч выиграла. Правда, по-моему, серия все равно останется за Эвеланш, которых я пока прогнозирую в финал Кубка Стэнли. На Востоке фаворитами смотрятся Филадельфия и Бостон.

С какого ляда я тут про НХЛ начал писать?

А все просто, знаете для чего я затеял этот как будто «дурацкий» челлендж «Не стань физиком!»?

В челлендже по сути участвуют я и двое моих трейдеров (по сути весь отдел). Зачем трем трейдерам, торгующим опционы на американские индексы через американского брокера, вдруг возвращаться на русский рынок и с минимальной суммой торговать через русского же брокера?

Дело в том, что в конце апреля я начал замечать у своих более младших коллег, тягу «к приключениям». После периода мощной коррекции пандемии, когда доходность каждого из нас даже несколько возросла с пересчетом на годовую, двое моих орлов начали придумывать всякие высоко рисковые фишечки, которые можно было бы ввести в наши тактики.

Меня это насторожило. Один из них имеет опыт торговли 2 года, только на Америке только опционами на индексы (я его привел и всему научил, в том числе дал тактику и правила работы с ней).

Второй когда-то гонял фьючи на РТС примерно с 2016 года, без особой выгоды. Я его забрал, переучил на американские индексные опционы, он уже год как с нами.

Мой критерий подбора был такой. Это должны быть вменяемые люди, от которых я знаю что ждать, и которые быстро втыкают во все, что я им говорю.

Но главный прикол в том, что до пандемии никто из них не участвовал в тотальных коррекциях.

То есть у них нет моего опыта июня 2006 года, ипотечного кризиса и Лемана в 2008 году, нет опыта коррекции на снижении в августе 2011 года кредитного рейтинга США, они не видели золотой и серебряный пузырь 2011 года, Крымский кризис тоже прошел мимо. Вот только санкции на Русал застали на рынке, но работали уже на Америке.

Короче, выход из двухмесячного пике пандемии с доходностью чуть выше, чем раньше, явно дал им не тот опыт.

Один из трейдеров, что постарше, решил, что в наших конструкциях лонг ближних коллов можно легко заменить лонгом фьючерса, и забрать в карман всю временную стоимость опциона. И даже начал планировать, как он будет крыть позицию, если вдруг котировки двинутся против его фьючей.

Второй, самый неопытный, вообще решил, что диапазонные тактики менее доходны (ему мало 34% годовых в баксах) и надо как можно чаще использовать направленные спрэды (осталось узнать, в какую сторону он их хочет направлять, вниз или вверх), а диапазоны торговать только на совсем тухлом рынке. Для набора позиции он снова решил вернуться к тех анализу.

В общем, мне стало ясно, что ребятам не хватило адреналина.

И пора что-то менять, либо их мозг, либо их самих отправлять на вольные хлеба обратно в мир торговли на свой счет.

И вот тогда я и решил сделать такой челлендж. Пусть свои задумки попытаются реализовать на минимальных объемах, на собственных счетах, да еще и на России. Я-то знаю, что срочный рынок РФ – это адреналин сам по себе! Тут никакие новые фишечки не нужны, все уже придумано до нас!

Ну, и сам тоже присоединился к этой затее, вспомним координаты своего старого русского брокера.

Как вы помните, идея в том, что каждый должен показать доходность не ниже той, что показывают на основных портфелях. Если по итогам квартала на РФ они показывают доходность ниже, то квартальные бонусы (они не описаны договорами, эти бонусы выплачиваются как премии доброй воли от руководства за достигнутые результаты) не выплачиваются. Оп-па! Адреналин сразу заиграл!

И вот прошел квартал (мы начали с мая), под это дело были зарезервированы премии второго квартала, и бонусы получает только один из нас. Это я.

Теперь самый смак!

Новый опыт моих трейдеров на РФ:

1) Когда они открыли стаканы недельных опционов на РТС, то оба испытали культурный шок!!! (они ведь никогда не торговали на МБ опционы, и видели только опционы на амерские индексы через доски и стаканы IB). Они примерно минуту думали, что открылся какой-то не тот инструмент. И что перед ними не стакан самого ликвидного опционы на РФ, а стакан акции второго эшелона. «Да, да, — сказал я. Добро пожаловать в мир нереальных спрэдов!». Перед ними был стакан колла, который слегка вошел в деньги, а спрэд маркетмейкера между бид/аском составлял 7-8% от теоретической, причем на дневной сессии. Спрэд на следующем страйке, уже ATM, был чуть более вменяемым – 4%. «А как нам покупать первый страйк? А если за это время цена на противоположный страйк убежит против нас? – спрашивали они. Придумывайте схемы, мальчики! Трейдинг это не только собрать конструкцию, это еще и работа со стаканами в разных страйках. – Отвечаю я. – Но ведь у нас нет ПО для парного трейдинга в страйках! – Решайте ручками, вы теперь как настоящие физики! Можешь лонг первого колла, где самый могучий спрэд между бид/аском, временно заменить тем же количеством фьюча, а когда умудришься забрать лонг этого колла близко к теории, можешь вернуть фьючи обратно в рынок (фьюч ликвидней). – А они мне: Так ведь это лишние комиссы! – А вы как думали! Конечно, это именно лишние комиссы! Это Московская биржа, парни, здесь выживают только сильнейшие, и еще говорят – Каленкович тоже!

2) Через две недели они заметили, что комиссии за собрать конструкцию – продать или экспирировать конструкцию составляют 0,8% от суммы счета еженедельно. При ожидаемой максимальной прибыли от конструкции в 4% в среднем. А потом они еще добавили ежемесячную плату за ведение счета (еще 0,5%), и получилось совсем интересно. Если в месяце 4 экспирации (а мы, для тех кто забыл, торгуем недельные опционы), то просто так каждый отдает примерно 3,5-4,0% ежемесячно на комиссии! Нетрудный подсчет в годовой вариант выдал совершенно немыслимые суммы. Что за год придется отдать почти половину начальной суммы счета брокерам и бирже!

3) Трейдер, который хотел поменять лонг колла первого страйка на лонг фьючерса, два раза попал на серьезный многодневный противоход и был вынужден фиксировать убытки. По нашим правилам, если текущий фин результат опционной конструкции в моменте дает минус 4% от суммы портфеля до ее создания, то поза кроется, даже если до экспиры 1 день и есть шансы, что она выйдет в плюс на экспирации. Этот трейдер понял, что работа с хвостами, уходящими в бесконечный убыток, это несколько иной уровень. Вообще в отделе младшие трейдеры могут создавать конструкции только с ровными хвостами в обе стороны, т.е. убыток фиксирован, как внизу, так и вверху. А на РФ я им разрешил хвосты опустить в любую сторону (ведь потенциально это дополнительная доходность, если конечно не попасть на безграничные убытки).

В итоге, мои трейдеры уже поняли, какой кайф, торговать опционы на S&P. Что доходность наших тактик на неразвитых рынках, типа МБ, превращается из +40% годовых, в безубыток или слабый плюс в лучшем случае, из-за неликвидности стаканов, безумных шагов между страйками и мракобесия с комиссиями, а также непредсказуемости индекса РТС. Они поняли, что американские индексы намного более предсказуемы, чем идиотский РТС, в котором сидит динамика на доллар-рубль, а этот доллар-рубль временами очень динамичная пара. И еще они поняли, что гладкие результаты по неделям вроде (+1%; +1,4%; +0,4%; 0%; +2,3%; — 1,2%; +0,2%; +0,8%), которые в итоге дают искомые +40% годовых в баксах, намного лучше чем (+7,5%; +3,4%; -15,4%; +0,5%; -4,5%), которые в итоге могут дать -100% в любой валюте. И так называемая рутина устоявшегося трейдинга для здоровья много полезней постоянного стресса, когда у тебя то супер плюс, то все заглохло, то куча минусов подряд, и уже не знаешь, правильно ли ты торгуешь вообще.

Ну, если вы не устали, вкратце мои впечатления от нынешней ситуации на МБ и возможностях торговли опционами:

1) Дико высокие комиссии брокера и биржи. Кстати, надо поинтересоваться у брокера, почему он берет с меня комисс за ведение счета, если сумма комиссий по сделкам больше этой суммы за месяц. Помнится, раньше ведение счета в таком случае не бралось.

2) РТС слабо предсказуемый статистически индекс и это за счет его долларовости. Как вам не покажется странным, но вечно растущий Насдак или СиПи гораздо проще считать. А отсюда, с большей вероятностью ставить позиции.

3) МБ специально не расторговывает фьюч на индекс MOEX (мое мнение). Потому что сейчас любому хеджеру или опционщику надо вместо одного инструмента использовать два: Ри и Си, то есть платить двойную комиссию, итак очень не маленькую. МБ это выгодно. Поэтому этот ненужный для торгов индекс РТС так и останется самым ликвидным. И опционы на нем, видимо тоже. По идее фьюч и опционы на РТС надо просто взять и закрыть. Тогда вся ликвидность перейдет на фьючерсы и опционы MOEX. А у трейдеров появится внятный инструмент для торговли, который будет учитывать исключительно фондовый рынок, а не вечно закладывать валютные риски.

4) То, что ввели лет 6-7 назад (а может позже, я уже не помню) недельные опционы это хорошо. Но какого черта они экспирируются в четверг?! Что за фишка такая?

5) Шаг страйка на опционы РТС не позволяет нормально конфигурировать опционную конструкцию. Это даже не слишком большие шаги! Это невероятно большие шаги!!! Кстати, раньше ведь вообще шаг был 5000 пунктов. Сейчас шаг страйка на РТС составляет 2% от текущей цены фьючерса! Конечно, мне проще и выгодней строить диапазон на Америке, где шаг страйка 0,15% от цены БА. Вот такие дурацкие, чисто русские недоделки, это фирменный знак нашего монопольного бизнеса. Шаг страйка на РТС д.б. 500 пунктов. Ну, правда все скажут, что ликвидности не хватит на все страйки. Так работайте лучше! Это я бирже.

6) Дичайшие спрэды на бид/аск в страйках ITM и даже ATM. Маркетмейкеры не фигово бабки стригут на этом.

7) Ликвидность стаканов в опционах РТС очень низкая. Со счетом в 1 млн. руб. вы уже будете как слон в посудной лавке.

8) Ну, и из личного. Поначалу показалось, что на русском рынке можно даже спекульнуть от голой покупки опциона на 5-минутках. Два раз прошло удачно. Но не тут-то было. Я вообще ни на каком тайм-фрэйме не нашел никаких сигналов с хорошей вероятностью. В итоге, уже к середине июня все пробные стратегии на РТС свернул. И остался на своей нормальной стандартной недельной диапазонной стратегии (строится 1 конструкция каждую неделю, сроком на неделю), которая в периоды высокой волатильности (а такие бывают очень редко), останавливается. На высоковолатильном рынке мы действуем иначе. Как? Секрет фирмы.

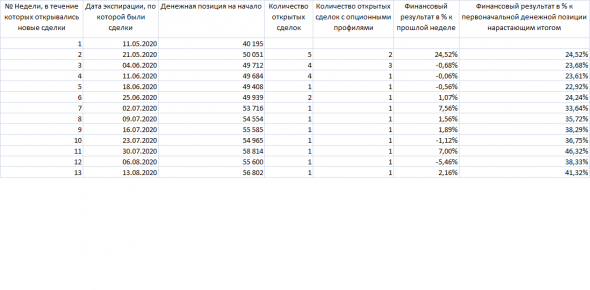

Могу приложить свою стату по челленджу на РТС.

Самая первая неделя – это направленная сделка, которая очень хорошо сработала, это не диапазон.

Затем видно, что по мере снижения числа сделок (т.е. ухода от спекуляций и направленных спрэдов к чисто диапазону), доходность приходит в норму. И начинает моими любимыми черепашьими шагами (это +1,0%, +2,0% в неделю) чапать вверх. Так кстати и набирается в концу года +40%. Правда, на серии 6 августа меня несколько долбануло, ведь 4-5 августа РТС попер вверх и пришел к зоне, где могут начаться безграничные убытки. Из-за неудобности расположения страйков РТС, конструкция оказалась под угрозой. Пришлось крыть с убытком, хотя шансы на экспиру в прибыли были хорошие. Но правила, есть правила! Ведь в отделе только у меня есть индульгенция работать с конструкциями, где один из хвостов может уходить в убытки.

Ну, да ладно.

Кстати, это доходность за вычетом всех комиссий.

Пока челлендж намерены продолжать. А то ведь я вроде обещал увеличить 40 т.р. до 500 т.р. Это будет долго.

Чисто для реальных физиков, некоторые заметки. Начинать с минимальным депозитом трудно, ваша доходность сильно зависит от комиссий. Ваше эго хочет много денег. А это побуждает к неоправданно высоким рискам на сделку. Ну, боритесь с собой. Совершенствуйтесь на малых объемах и копите деньги. Что сказать. Трудно быть физиком! Почти как у Стругацких.

теги блога NyseOpt

- emerging markets

- IB

- Interactive Brokers

- Nasdaq

- S&P500

- альткоины

- аттестат ФСФР

- Базовый экзамен ФСФР

- банк

- банки

- биткоин

- брокер

- брокеры

- вопрос

- Газпром

- глобальные индексы

- диапазон

- Дойчебанк

- доллар

- доходность

- евродоллар

- Золото

- инвестирование

- инвестиции

- ИСЖ

- капитал

- Кипр

- книги

- Коррекция

- коррекция в америке

- криптовалюта

- криптовалюты

- Ленэнерго

- ММВБ

- облигации

- опцион

- опционы

- отдых

- портфель акций

- прибыль

- риск менеджмент

- риск-менеджер

- рост

- рост индексов

- Рост рынка

- РТС

- рубль

- рынок

- серебро

- СиПи

- снижение

- спрэд

- тайминг

- тенге

- Тимофей Мартынов

- трейдинг

- тренд

- управление активами

- факторы роста

- фантастика

- форекс

- ФРС

- ФСФР

- хай

- хеджирование

- цены на газ

- челлендж

- шорт

- экономика

- экспирация

- эфир

- юань

Особенно по комментам Лисицына:

1) Тут большинство опционщиков волу эксплуатирует, я же значение БА прогнозирую на экспирацию. Мы на разных полях играем. Я вам даже не скажу, что значат некоторые греки, ибо они мне до лампы. Я учитываю характер и движение котировок БА. Они первичны и мне понятны. А вот тета мой главный друг, особенно в самом дальнем страйке.

2) На фига мы решили поторговать на РФ, я по-моему очень красочно описал вначале. Читать надо.

3) Сильно сомневаюсь, что кто-то может засунуть в недельные опционы РТС 20-50 млн. руб. Мы ведь недельными занимаемся.

4) 1 млн. руб. — это реальный слон, т.к. позицию надо выстроить за 10 мин в строго определенное время. Тут уж таковы основы тактики. Попытайтесь засунуть в страйке ITM на РТС такую сумму за 10 минут. Посмотрю, как зайдет вам! В целом, моя тактика не имеет лимитов по объемам. Она ведь достаточно проста по сути. Просто мы ей очень хорошо умеем пользоваться.

5) Старый бес и Лисицын живут, работая с волатильностью на относительно дырявом рынке, поэтому им сильно не понравились мои комменты про биржу. Хотя в своем деле они тоже очень серьезные ребята с хорошими стабильными эквити.

6) Все вариации, что я должен пользоваться недостатками биржи и стать ММ. Оно мне надо?!

Добавлю, пожалуй, к себе в избранное.

KarL$oH, топик дурацкий на самом деле.

Автор сравнивает опционы на индексы, c опицонами на фьючерсы.

Шаг страйка отвязывает от волатильности.

У нас нет понятий «укатать» счет. Наша, как бы сказать, корпоративная этика не позволяет таких мыслей.

Они не смогут ничего укатать. Позиции ставятся только после моего одобрения. Есть даже небольшой и очень быстрый Комитет для этого. Раз в неделю на 20 минут.

Квартальный бонус выбивал я. Как хочу так им и распоряжаюсь. Этим правом я наделен высшим звеном компании.

Всё верно, после Мосбиржи торговля опционами на Америке будет казаться детской шалостью, особенно, если учесть, что там есть автоматическая сборка большинства конструкций, а не ручками как на Мосбирже…

А так соглашусь почти со всем. Но если спреды у ММ дикие — так это только потому, что их все имеют в разные стороны на инсайде. Они в такие банкоматы по выдаче денег превратились.

Мне и 5-ти всегда тут мало, а вот 10 млн.руб. норм.

1) Дико высокие комиссии брокера и биржи.

— Поменяйте брокера, договоритесь о Fix-комиссии

2) РТС слабо предсказуемый ...

-Что дает возможность зарабатывать тем, кто умеет предсказывать — за счет тех, кто не умеет

3) МБ специально не расторговывает фьюч на индекс MOEX ...

— Вы можете стать MM на фьючерсе и расторговывать его, что еще биржа должна сделать для Вас

4) Но какого черта они экспирируются в четверг?! ...

— А в какой нужно? О любом другом дне Вы то же самое скажете

5) Шаг страйка на опционы РТС ...

— Чем больше страйков, тем ниже ликвидность на каждом из них, увы, это так

6) Дичайшие спрэды на бид/аск в страйках ITM и даже ATM. Маркетмейкеры не фигово бабки стригут на этом.

— Станьте ММ и стригите вместе с ними, в чем проблема то?

7) Ликвидность стаканов в опционах РТС очень низкая. Со счетом в 1 млн. руб. вы уже будете как слон в посудной лавке.

— Лично знаю тех, у кого в опционах РТС 20-50 млн

8) Ну, и из личного. Поначалу показалось, что на русском рынке можно даже спекульнуть… Как? Секрет фирмы.

— Так получается заработать?

Он там 40 000 рублей пытается разогнать, а если депо до 50 000 руб, то брокер ежемесячно состригает 300 руб комисса, на который он тоже жалуется

Поэтому про ликвидность 1 млн.руб, которую некуда распихать, я тоже не понял.

Я ничего не разгоняю, я просто решил показать, что спокойно и профессионально работая даже с такими малыми суммами можно выйти на нормальную доходность. Цели достать до 500 т.р. за рекордно короткий срок нет. Туда мы придем лет через шесть, по моим расчетам, если мне не надоест.

Я вообще в тайне лелею надежду, что этот весьма специфический опыт даст мне инструменты для роста доходности на основных корпоративных счетах. И кстати, кое что мы уже нарыли.

Разогнать оно и в Африке разогнать))

Ну а так стиль торговли этих трейдеров, кажется, не для больших денег

Мне тоже эти советы не зашли. Зачем что-то пытаться изменить к лучшему, когда можно просто уйти туда, где лучше. Так все и поступают нормальные люди, а в нашем хлеву действительно торгуют лишь «особенные».

Взять того же Старого Беса, его системы сливают на Америке, а на Мосбирже системка работает, поэтому он здесь, а не там. Каленкович раньше мог, а сейчас уже не может, но он, заметь, тоже на Америку не уходит, потому что знает, что его там в два счёта обуют

Ютубошных гамадрил не смотрю от слова совсем

Но зато там есть ликвиднейшие опционы в деньгах! (считаю фьючерс со стопарем на страйке)...

если спуститься на акции mid-cap, low-cap компаний.

Или какие-то мало расторгованные фьючерсы.

Но это точно будет не индекс. Не индекс S&P 500.

e*Trade

но он работает только с US-гражданами, иностранцам счета не открывает, с офшорами не работает

Для опционов — отличный брокер. Из минусов — своя платформа, своя экосистема и она всегда была своей. Иногда это минус, иногда плюс. Как посмотреть.

Почему-то не любят в Западной культуре возращаться к прошлому, к ностальгии. Ну вот так, на ощупь. Молодцы!