Избранное трейдера Краснов Геннадий

Как я использую ИИС.

- 11 июля 2020, 15:57

- |

Применяется стратегия пассивного управления. Упрощенная структура портфеля на текущий момент: доля акций – 62%, доля облигаций – 38%. Начало управления портфелем – 2012 год.

Используется три брокерских счета для управления портфелем, как единым целым:

- обычный брокерский счет, открыт в 2012 году.

- ИИС на мое имя, налоговая льгота А (вычет), открыт в 2015 году.

- ИИС на имя супруги, налоговая льгота А (вычет), открыт в 2016 году.

ИИС открываются с целью закрыть их через три года. Перед закрытием ИИС активы продаются, и со счета выводится кэш. Полученные средства зачисляются на второй ИИС, на «переоткрытый» в этом же году новый ИИС, остаток (если есть) – на обычный брокерский счет. Это позволяет «съесть котлетку второй раз» — получить вычет за «старые» деньги, так как собственной инвестиционной мощности (новые взносы на пополнение портфеля) не хватает даже на один годовой лимит взносов.

Самая главная задача – минимизация налогов. Поэтому:

- долевые инструменты, как потенциально более доходные, приобретаются преимущественно на обычный брокерский счет. Так как управление пассивное, при продаже акций будет применяться льгота долгосрочного владения. На текущий момент налогов с этой части портфеля уплачено не было (кроме налога на дивиденды), примерно половина активов приобретена более 3 лет назад.

- так как на ИИС выбрана льгота А, то снизить налогообложение можно, приобретая на эти счета необлагаемые налогом активы – ОФЗ и корпоративные облигации (после 01.01.2018).

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 44 )

Алготрейдинг: Полноценный обучающий курс

- 10 июля 2020, 10:52

- |

Примерно полмесяца назад в сеть сам автор курса Саро Микаелян выгрузил на ютуб канал ранее платный обучающий материал,

но ныне теперь в свободном доступе по ссылке (плей лист ютуб — https://www.youtube.com/watch?v=nH9IH3dcaXI&list=PLkOKzEcOo_g9v6vAMHMGn-8ezVpdM5j-e&index=15)

( Читать дальше )

Закрытие ИИСов у разных брокеров. Практический опыт.

- 10 июля 2020, 08:24

- |

Закрытие должно происходить на 3 год существования ИИСа с момента открытия счета. Иначе налоговая потребует вернуть налоговые вычеты.

В идеале открывать ИИС под 5 вычетов по схеме.

2016 год январь — открытие ИИСа

2016 год декабрь — пополнение — 1 вычет можно делать 12 января 2017 года.

2017 декабрь — пополнение — 2 вычет 12 января 2018 года.

2018 декабрь — пополнение — 3 вычет.

2019 декабрь — пополнение — 4 вычет.

2020 январь — пополнение — закрытие ИИСа — 5 вычет 12 января 2021 года.

Деньги морозятся не более 3 лет.

Закрывать нужно с переводом бумаг на обычный брокерский счет. Иначе брокер будет неделями закрывать вам ИИС.

Проверенно на опыте многих инвесторов. Ибо

1. Миллионы рублей на счете можно крутить, получая на них прибыль, кормя инвестора сказками.

2. Деньги на бр счете ни как не застрахованы, каждый день вы рискуете лишиться всей суммы.

По Открытию отзыв читал, они умудрились вообще месяц закрывать, постоянно кормя инвестора сказками.

( Читать дальше )

Бесплатный опционный аналитик.

- 07 июля 2020, 07:09

- |

Сегодня хочу поговорить об опционных аналитиках – программах и сервисах для анализа опционных позиций. На сегодняшний день для Российского рынка разработано не так и много софта. Что-то устарело, что-то достаточно свежее, есть за деньги и есть бесплатное. Перечислю, которые знаю сам:

1. www.option.ru/ (бесплатный) 2. options.red-circule.com/ (бесплатный)

3. Plazer Кирилла Браулова (бесплатный) 4. optionworkshop.net/ (50 $ базовый)

5. OptionFVV (бесплатный)

6. TSLAB (около 4000р)

7. option-lab (не знаю)

8. Модуль в Квик (бесплатно)

Если знаете еще – пишите в комментах.

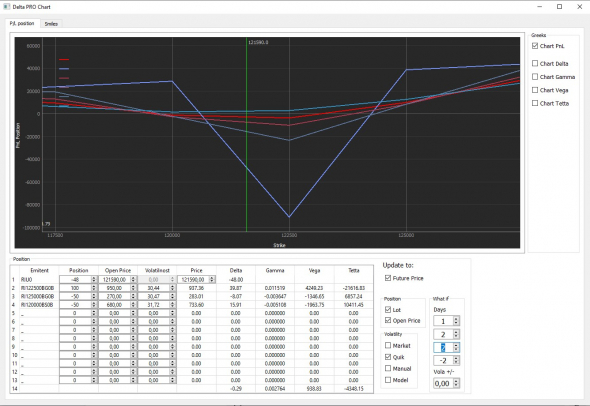

Недавно я дописал графический интерфейс к своему роботу Delta PRO.

Чарт полностью дублирует открытые позиции из робота и строит график PnL.

И здесь уже можно поиграть с волатильностью, дней до экспирации, ценой БА, а также с количеством тех или иных инструментов в позиции.

( Читать дальше )

ИгРы РаЗуМа 2020. Приемы белых

- 06 июля 2020, 21:48

- |

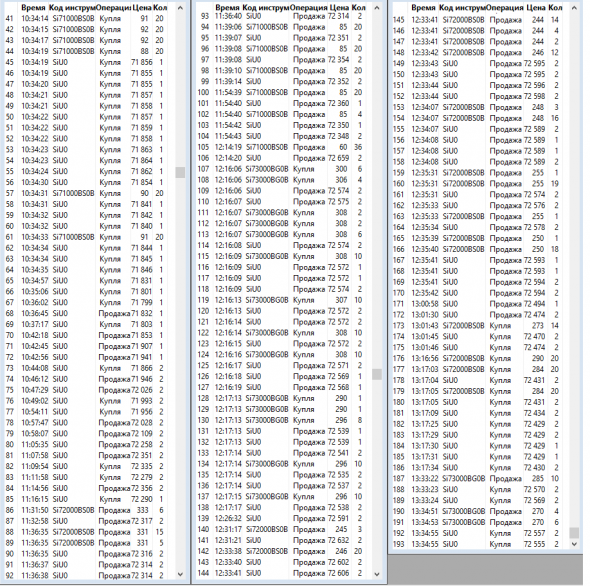

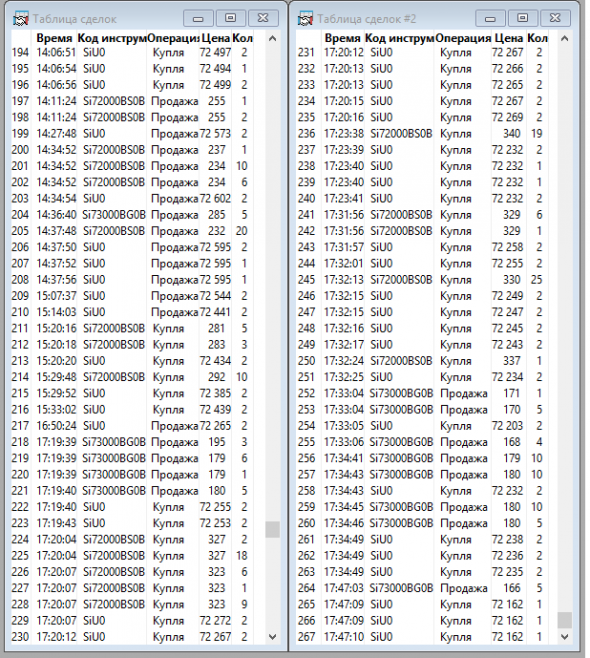

В целях снижения накала вражды расскажу об одном из приемов белой игры на недельных опционах Si

На начало дня позиций не было, в конце дня тоже не стало, чисто внутри-дневная торговля. Ниже приведены сделки, разбирать их подробно нет смысла, поясню только логику.

( Читать дальше )

QLua скринер. Обновление.

- 06 июля 2020, 19:53

- |

В продолжение топика «QLua скринер в 10 строк кода. Или „за базар отвечаю“, можно качать обнулённый обновлённый скринер.

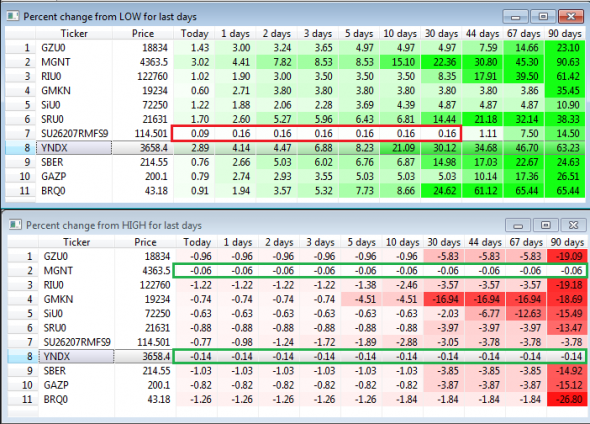

Выглядит так в статике:

А так в динамике.

Если в прошлом скринере отображалось изменение текущей цены от цен закрытия за соответствующее количество торговых сессий (список „срезов“ задается пользователем), то в этом будет две таблицы. Первая таблица — изменение текущей цены от предыдущих хаев (чуть не оговорился...) за N-торговых сессий, вторая — от предыдущих лоёв.

В первой таблице от минимумов выделена строка с длинными ОФЗ. Видно, что минимум цены за 30 торговых сессий был на прошлой сессии.

А во второй таблице, мы видим, что Яндекс и Магнит обновили сегодня свои максимумы за последние 90 торговых сессий.

Таким образом, техзадание (ТЗ) участника тусовки Weddy практически выполнено, остается доделать, как он просил, тот же функционал, только относительно списка заданных дат.

( Читать дальше )

Ответ на вопрос - куда уходят нерезиденты

- 06 июля 2020, 17:22

- |

Sergej задавал вопрос по нерезов — решил разобрать немножко этот вопрос.

Да, небольшое отступление — этот пост для трейдеров. Не ждите в моем посте нытья по поводу убытков, признания вины и ошибок, воды про важность режима и утреннего бега, или про выбор монитора для трейдера итд -этого не будет. 90% на Смартлабе любят развлекательное чтиво — Вам мой пост не понравится.

Итак:

Уходят ли нерезиденты — да, уходят, достаточной посмотреть график RGBI — все видно на графике:

Что нам косвенно подтверждает их уход? Резкий рост курса доллара при позитиве на рынках и не падении нефти! То есть нерезы вышли из ОФЗ, скупают валюту и выводят ее — все просто. Что это значит для нас? Простой ответ — нерезы продают акции хомякам. Почему продают? Все просто — рынки сильно отросли, а деревья не растут до небес. Что будет далее? Жду падения рынков в июле — августе. Что делать? как я уже и говорил, торговать интрадей или очень осторожно свинг торговлю. Например, я купил в пятницу Норку, продал сегодня, скрин с прибылью, как обычно, прикладываю. Учитесь понимать рынок, думать не как толпа - и будет Вам счастье.

( Читать дальше )

Частые заблуждения о дивидендах на Мосбирже: рассказываем, как их готовить

- 06 июля 2020, 11:25

- |

В инвестициях есть темы, по которым можно встретить диаметрально противоположные ответы на один и тот же вопрос от разных людей. Это натолкнуло меня на идею детально разобрать наиболее частые заблуждения, которые распространены среди инвесторов.

Сегодня я расскажу про налог на дивиденды компаний, которые торгуются на Московской бирже.

Если вы спросите у инвесторов, какой налог на дивиденды по таким акциям, то большинство ответит, что 13%. И отчасти они будут правы! Но тут не обойтись без исключения из правил.

Заблуждение 1. Если я торгую акциями исключительно на Мосбирже, у меня в портфеле нет иностранных компаний

Есть ряд компаний, которые многие считают российскими. По факту они ведут свою деятельность в РФ, торгуются на ММВБ, однако зарегистрированы в других странах (обычно в офшорных зонах).

По данным Московской биржи на 01.07.2020, подобных ценных бумаг насчитывается 15 (пять акций и десять ГДР).

( Читать дальше )

У какого брокера самая маленькая комиссия на Брент?

- 05 июля 2020, 21:12

- |

Грааля нет. Но у всех рынков есть одна общая закономерность.

- 05 июля 2020, 14:25

- |

Читая различные посты разных исследователей о том, как они всё время пытаются найти грааль, используют статистику, математику, машинное обучение и прочее, хотелось бы внести свои 5 копеек опыта в общее дело (ибо я сам искал грааль, пока не осознал, что его не может быть по определению).

Я конечно не спец в статистике и прочем, но если кинуть atr на недельки тех же форекс пар, то очевидно прослеживается ежегодное «затухание» волы (если не обращать внимание на всплески волатильности, возникающие во время войн/кризисов и теперешней пандемии). Это к вопросу о том, почему раньше было легче зарабатывать.

Дополнительно к этому выводу: я писал бэктесты к разным стратегиям, как общедоступным, так и собственным, и, когда я тщательно рассмотрел дни, в которые были просадки — оказалось, что как правило это были дни, когда в США/Китае были праздники, либо это были дни/часы накануне важных новостей. То есть на тонком рынке все стратегии активно сливали бабло. Кроме бэктестов я торговал вручную и именно в моменты низкой волатильности ручная торговля показывала наихудший результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал