Избранное трейдера ocean25

Разъяснение от ФНС: обязательно подавайте убыточную декларацию

- 08 сентября 2021, 16:47

- |

Год назад мы уже писали здесь про обязательность подачи убыточной декларации для инвесторов. Но тогда возникли споры о трактовке кодекса, и даже некоторые профессионалы рынка заявляли о ненужности подачи убыточной 3-НДФЛ.

Наш налоговый консультант 2 ранга из команды НДФЛ Гуру решил поставить точку в спорах, сделав запрос в налоговую службу с целью прояснить данный вопрос.

Отметим, что речь пойдет в основном для инвесторов зарубежных брокеров типа Interactive Brokers, Exante или Freedom Finance (Белиз, Кипр).

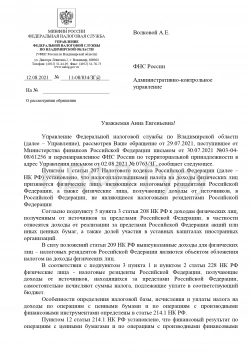

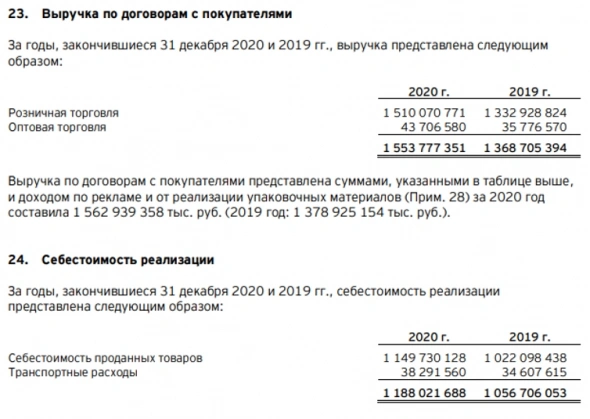

Официальное разъяснение ФНС

Прикладываем ответ налоговой службы:

( Читать дальше )

- комментировать

- 4.5К | ★34

- Комментарии ( 20 )

⚡️LIVE: Что такое ловушка стоимости и почему лучше купить хорошие акции дорого, чем дешевую посредственность

- 30 августа 2021, 21:45

- |

Правила инвестирования Уоррена Баффета

- 22 августа 2021, 15:45

- |

Хорошая книжка. Описывает первые годы инвестиционной карьеры Уоррена Баффета, в период с 1957 по 1969 год. В это время у Баффета было товарищество BPL. Книга на описана на основании полугодовых писем партнерам товарищества. К слову сказать, лично мне эта книга показалась гораздо интересней и полезней, чем “Разумный инвестор” Грэма. Такие книги как “Правила инвестирования Баффета” я люблю за то, что они увлекают инвестициями и мотивируют заниматься этим глубже.

Что главное я для себя вынес?

👉Баффет ставил перед собой цель ежегодно обыгрывать индекс Dow на 10%, а с учетом среднегодового роста Dow 7% его цель была в районе 17% годовых (реально получилось почти 30% годовых за 12 лет)

👉Для Баффера было лучше потерять 5% при падении рынка на 15%, чем вырасти вместе с рынком по +10%

👉Самым минимальным периодом для оценки результатов Баффет считал 3 года. А лучше 5 лет.

👉При этом с 1957 по 1969 у него не было ни одного убыточного года, а самый слабый был 1969й с доходностью +6,8%, что все равно было на 18,4пп лучше Dow

👉Вначале Баффет делал инвестиции только в недооцененные акции. Но спустя годы стало понятно, что недооцененные фиг найдешь, и он стал покупать качественные компании по нормальным ценам

👉Баффет часто делал концентрированные инвестиции, на одну акцию у него могло приходиться до 40% средств партнерства

👉Баффет считал что для диверсификации достаточно 6 акций в портфеле. Вместо поиска 7й идеи лучше нарастить долю в самой первой

👉Баффет делал арбитражные сделки, которые помогали сгладить доходность на любом рынке.

👉Еще одна стратегия, которая помогала улучшить доходность относительно Dow — это захват контроля в компаниях и проведение улучшений изнутри.

👉Баффет никогда не пытался предсказывать сам рынок. Его задача была в том, чтобы инвестировать в недооцененные компании

Как освободить купонный доход облигаций от налога?

- 16 августа 2021, 11:37

- |

2021 год (спасибо правительству) начался с новых налогов для инвесторов. С этого года купонный доход облигаций подлежит налогообложению, в том числе и облигаций федерального займа (ОФЗ).

Напомню, что купонный доход теперь облагается НДФЛ по ставке 13% (15% с суммы, превышающей 5 млн руб).

Есть ли способы освободить данный доход от уплаты налога? Да, но с нюансами.

1️⃣ Можно ли освободить купонный доход от уплаты налога при применении вычета по долгосрочному владению (ЛДВ)?

Данная льгота дает право освободить от уплаты НДФЛ прибыль от купли-продажи ценной бумаги, если вы владели ценной бумагой более 3 лет. Но не доходы от полученных купонов.

Однако накопленный купонный доход (НКД), который вы можете получить при продаже ценных бумаг, подпадает под вычет и подлежит освобождению от уплаты НФДЛ.

НКД — это часть купонного процентного дохода по облигации, рассчитываемая пропорционально количеству дней, прошедших от даты выпуска купонной облигации или даты выплаты предшествующего купона.

( Читать дальше )

10 лучших книг по трейдингу. А какие из них читал ты?

- 09 августа 2021, 18:38

- |

10. Системы и методы биржевой торговли. Каэффман. Коллекция торговых систем. Понятно, что влоб ниче работать не будет, но как пища для ума неплохо.

9. Одураченные случайностью Талеб. Книга не про трейдинг непосредственно, но дает правильное понимание роли случайности на бирже.

8. Энциклопедия торговых стратегий, Кац, Маккормик. Про торговые системы. Грааля нет, но дан верный подход к изготовлению и тестированию систем.

7. Математика управления капиталом, Ральф Винс. Книга от математика, поэтому непростая, но она про риск, поэтому очень важные вещи написаны.

6. Биржевая торговля. Игра по собственным правилам А. Кургузкин — Одна из лучших книг, считаю незаслуженно непопулярна.

5. Компьютерный анализ фьючерсных рынков Лукас, Лебо Хорошая книга про системную торговлю. Ей уже 30 лет, но подход очень правильный.

4. Этот случайный, случайный, случайный мир. Л. Растригин. Советская популярная книга про теорию вероятности. Очень важно понимать прежде чем идти на биржу.

3. Воспоминания биржевого спекулянта Э.Лефевр — очень увлекательная художественная книга про трендовую торговлю по сути с кучей трейдерской мудрости внутри.

2. Жизнь и смерть величайшего биржевого спекулянта Р.Смиттен. Давно ее читал, но помню зашло даже лучше, чем оригинал.

1: Механизм трейдинга. Лучшую книгу пришлось написать самому, так как никто до меня не удосужился.

Еще рекомендую для мотивации почитать всех «Магов Рынка» (их 3 или 4 книги), а также можно Марка Дагласа «Дисциплинированный трейдер».

Итак, что из этого читали вы?:)

Методичка по фундаментальному анализу (3/5)

- 05 августа 2021, 15:17

- |

…

Дополнительно на сайте компании в разделе акционерам желательно посмотреть информацию о динамике развития бизнеса в соответствующих презентационных материалах.

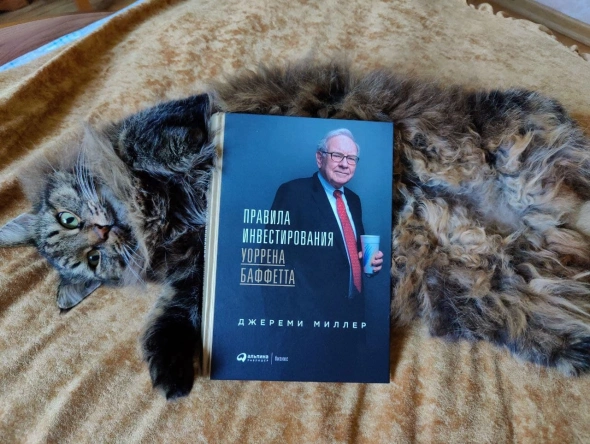

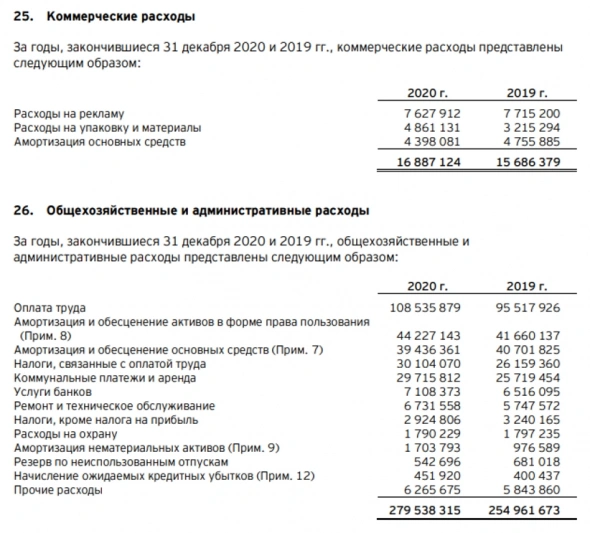

В 23 примечании и далее можно более детально посмотреть состав выручки и все расходы компании за 2020 год.

( Читать дальше )

Кубышка ИнтерРАО

- 26 июля 2021, 19:00

- |

Все уже давно привыкли к понятию кубышка в разрезе тех средств, которые хранятся на счету Сургутнефтегаза. Но нефтяная компания не единственная хранит большую сумму денег на банковских счетах. ИнтерРАО одна из них. Сегодня хочу разобраться, куда может направить энергетическая компания данные средства.

Давайте взглянем на баланс компании, актуальный на 31 марта 2021 года. В нем мы можем увидеть в оборотных активах сумму в 232 млрд рублей денежных средств и их эквивалентов. Еще 108 млрд лежит в прочих оборотных активах. Всего 340 млрд рублей — это средства на банковских счетах в российской и иностранной валюте, банковские депозиты сроком до 3-х и до 12-ти месяцев. Причем депозиты рублевые в основной своей доле.

Тут возникает вопрос, почему компания не хранит деньги в валюте и не получает бенефиты от девальвации рубля, как тот же Сургутнефтегаз. Но вопрос скорее риторический. Итак, что же может купить компания за эти деньги. Будем мыслить шире и посчитаем, что на эти средства может купить ИнтерРАО:

— Русгидро целеком или

— Юнипро и Энел вместе взятые или

— Три Детских мира или

— Три ЛСР и на сдачу Аэрофлот

Впечатляет! Денежных средств действительно много. И все они сгенерированы за прошлые периоды, когда ИнтерРАО вообще не платила дивиденды своим акционерам, либо выплачивала 25% от прибыли с доходностью в 3-4%. Пока расcчитывать даже на 50% не приходится. Руководство четко дало это понять.

Если посмотреть на стратегию до 2025 года, то денежные средства компании понадобятся для развития проектов ВИЭ, модернизацию своих электростанций и покупку новых компаний. Это лучший сценарий. А еще мы можем увидеть, как ИнтерРАО помогает Роснефти с ее проектом Восток Ойл. Это сценарий не в пользу акционеров.

Этой статьей я не хочу отвести ваши взгляды от компании, ведь это хороший представитель отрасли энергетиков и одна из немногих, чьи результаты растут год к году. Однако, мы должны понимать драйверы компании и ее перспективы. Этих самих драйверов я пока не вижу. Как и многие инвесторы, активно сливающие акции на уровень мартовской просадки 2020 года.

*Не является индивидуальной инвестиционной рекомендацией

Еще не подписаны на мой Instagram? Так чего же вы ждете. По пятницам провожу крутейшие прямые эфиры.

Северсталь. Обзор финансовых и операционных показателей за 2-й квартал 2021 года

- 21 июля 2021, 01:38

- |

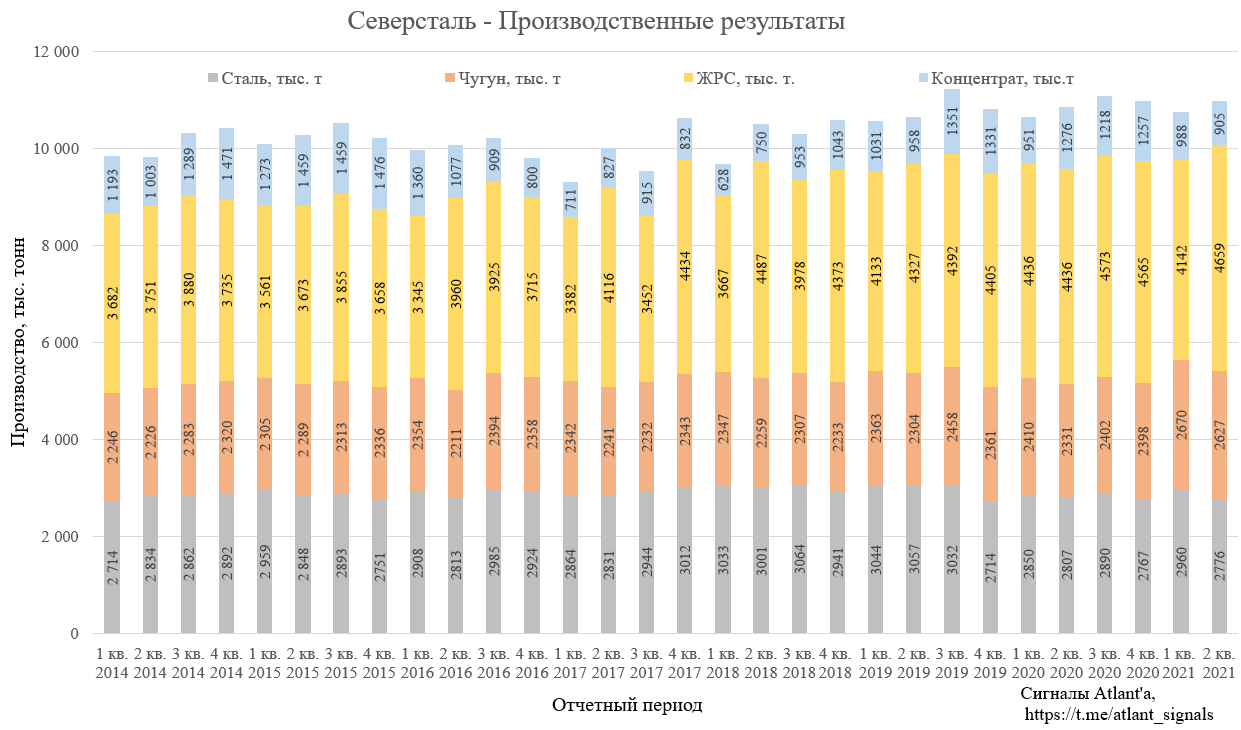

Северсталь представила операционные результаты за 2-й квартал 2021 года.

Производство чугуна снизилось на 2% кв/кв до 2,63 млн т из-за проведения плановых ремонтов на доменном оборудовании.

Производство стали уменьшилось до 2,78 млн т (-6% кв/кв) в связи с сокращением выпуска чугуна и проведением запланированных ремонтных работ в конвертерном цеху.

Продажи угля снизились на 11% кв/кв до 1,15 млн тонн в основном из-за снижения поставок угольного концентрата на фоне сокращения производства по сравнению с предыдущим кварталом из-за перемонтажа лав.

Продажи железной руды увеличились на 12% кв/кв до 4,66 млн тонн благодаря росту отгрузок окатышей третьим лицам и увеличению продаж железорудного концентрата компаниям Группы.

Средневзвешенная цена реализации 1-й тонны стальной продукции выросла с 696 долларов США до 907 по сравнению с 1-м кварталом 2021 года, то есть на 30,3%. По сравнению со 2-м кварталом 2020 года цена в долларах выросла на 81,4%.

( Читать дальше )

Основные тезисы заметок в инвестировании

- 11 июля 2021, 19:31

- |

С каждой главы выцарапал наиболее интересные мысли. Поехали.

Глава 1. Ваш самый главный актив.

👉 Накопление финансового капитала — жизненная необходимость для достойной жизни на пенсии. Заниматься этим или нет — личное дело каждого, но если не хотите потерять качество жизни после 60, финансовый капитал необходим.

👉 Три типа активов куда можно инвестировать финансовый капитал: акции, облигации (вклады в банке), недвижимость. Эти активы могут не только защитить от инфляции, но и увеличить благосостояние.

👉 Жить здесь и сейчас или ограничить текущее потребление и инвестировать — личное дело каждого. Как правильно, никто не знает.

👉 В рыночной экономике использование механизма инвестиций (долевого и долгового капитала) — жизненная необходимость для развития любого общества или страны.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 38 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал