Блог им. TRADERAAR

Методичка по фундаментальному анализу (3/5)

- 05 августа 2021, 15:17

- |

…

Дополнительно на сайте компании в разделе акционерам желательно посмотреть информацию о динамике развития бизнеса в соответствующих презентационных материалах.

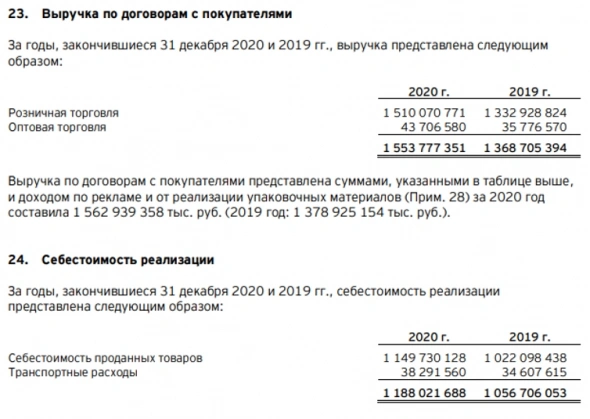

В 23 примечании и далее можно более детально посмотреть состав выручки и все расходы компании за 2020 год.

Когда мы таким способом изучаем бизнес, то получаем более детальное представление за счет чего зарабатывает бизнес, и что для него является основными издержками.

Выручка и оплата труда у Магнита растут из года в год. Если посмотреть операционные показатели бизнеса, то можно заметить, как бизнес вырос за последние пять лет, а именно: увеличение количества магазинов, населенных пунктов присутствия, а также, как Магнит создает рабочие места сотрудникам по всей стране.

В 2021 году Магнит прогнозирует рост выручки на 7,5%, а капитальные затраты на уровне 60-65 млрд. рублей, планируется также обновить порядка 700 магазинов и открыть 2000. Рост капитальных затрат можно связать с открытием магазинов и ремонтом действующий, В 2020 году капитальные затраты Магнита составили 32 млрд. рублей, а среднее значение ежегодных затрат за последние 5 лет 53,8 млрд. рублей.

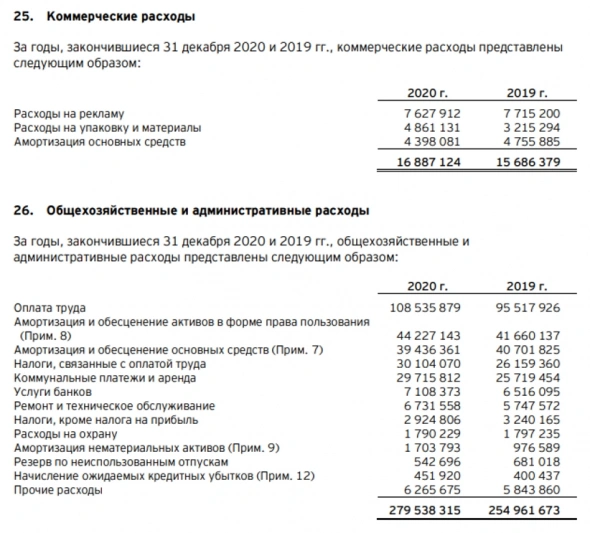

Далее необходимо посмотреть платит ли компания дивиденды, если да, то какие. Всю эту информацию можно получить на сторонних ресурсах, но мы обратимся к официальному источнику – сайту компании.

Компания выплачивает дивиденды, на текущий день средняя дивидендная доходность составляет порядка 4,52% годовых. За 9 месяцев 2020 года компания объявила, что будет выплачивать 245,31 копейку. Представим, что вы сейчас покупаете акцию за 5423 рубля и компания выплачивает вам 245,31 руб, как получить 4,52% годовых доходность? Нужно 245,31/5423 = 0,045 * 100 (чтобы получить проценты) = 4,52% годовых. Если у вас средняя цена покупки акции, например, 3200 рублей, то вам доходность необходимо считать от цены вашей покупки. Получается 245,31/3200 = 0,0766 * 100 = 7,7% годовых. Доходность получилась бы выше чем у остальных инвесторов, кто только сегодня бы решил купить акции компании Магнит.

Итак, с основными показателями бизнеса разобрались, далее инвестору необходимо понять 5432 рубля за одну акцию Магнит – это дешево или дорого?

Фундаментальный анализ поможет ответить нам на основные вопросы:

- Через сколько лет окупятся наши инвестиции?

- На сколько бизнес рентабельный?

- Какая справедливая стоимость акции?

- И т.д.

В фундаментальном анализе используются мультипликаторы – это финансовые показатели, как правило состоящие из числителя и знаменателя, по которым инвесторы оценивают инвестиционную привлекательность бизнеса.

Разумеется, что фундаментальный анализ – это не точный метод оценки. К сожалению, нет гарантированных инструментов для оценки акций, но практика и статистика показывает, что в долгосрочной перспективе стабильные и развивающиеся компании растут. Задача долгосрочного инвестора выбрать те акции, у которых в долгосрочной перспективе есть потенциал роста, либо компании, которые будут обеспечивать инвестора пассивным доходом в виде дивидендов. Это уже будет зависеть от инвестиционной стратегии инвестора.

Для начала необходимо ввести определенную терминологию, которая нам потребуется для того, чтобы посчитать мультипликаторы.

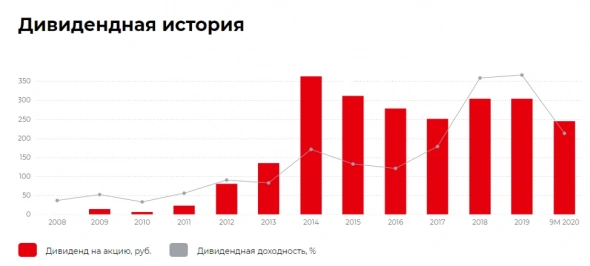

P (price) – капитализация. P = количество выпущенных акций * цена акции на бирже. Любую публичную компанию, чьи акции торгуются на бирже оценивают по капитализации. Капитализация по некоторым акциям меняется ежесекундно, если изменилась стоимость акции в большую сторону – капитализация компании увеличивается, если акция дешевеет, то капитализация компании снижается. На момент написания статьи капитализация Магнита составляет 550 015 582 935 рублей, т. е. чисто теоретически если бы у вас было 550 млрд. рублей, то вы смогли бы купить весь бизнес целиком, стать его единственным владельцем. При оценке бизнеса инвестор должен рассуждать как бизнесмен, а не как игрок, для этого и применяется фундаментальный анализ. Представьте, что у вас есть несколько триллионов рублей для покупки бизнеса, скорее всего вы купите тот, который будет наиболее эффективный и понятный для вас. Так вот при инвестировании нескольких десятков или сотен тысяч рублей у разумного инвестора должен быть аналогичный подход. Считайте, что, когда вы формируете портфель – вы покупаете готовый бизнес целиком.

Капитализацию и количество акций можно посмотреть на сайте Московской биржи. Капитализация указана в правой верхней части карточки инструмента, а количество акций в спецификации инструмента, поле называется “Объем выпуска”.

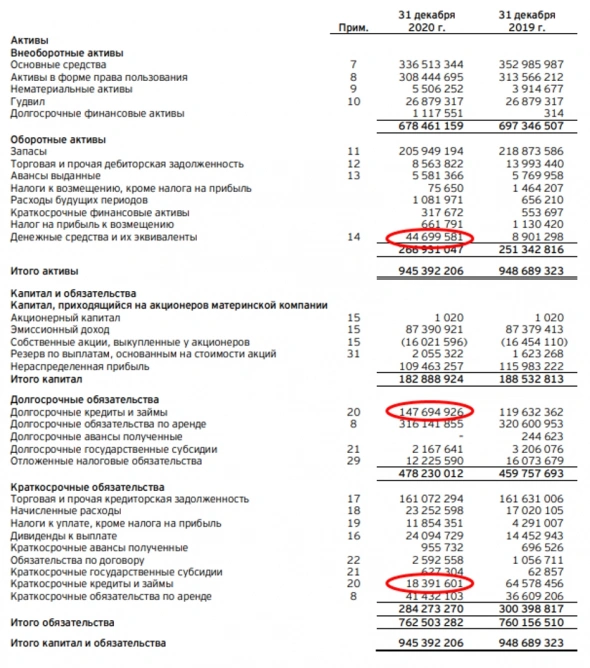

B (book value или book) – капитал. Это собственные денежные средства и имущества компании. Если растет капитал, то вероятнее всего растет в долгосрочной перспективе и стоимость акции компании.

E (Earnings) – чистая прибыль, то, из чего как правило выплачиваются дивиденды акционерам, а также то, что в дальнейшем увеличивает капитал компании в качестве нераспределенной прибыли.

L (liabilities) – совокупные обязательства компании, ее долги.

A (assets) – активы, все, что принадлежит компании.

S (sales) – выручка. Вся денежная масса, которую компания заработала за отчетный период.

Также дополнительно введем несколько вводных: показатели EBITDA и EV. Давайте узнаем, что это и как их использовать при анализе компаний.

EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль до вычета процентов, налога на прибыль и амортизации активов. Амортизация — это способ распределения затрат актива на срок его полезной жизни для налогообложения и хранения записей, систематическое уменьшение балансовой стоимости актива на протяжении срока его полезной службы. С течением времени ценность актива уменьшается из-за выработки и изнашивания. Амортизация начисляется активу, чтобы отобразить эту потерю ценности на периодической основе.

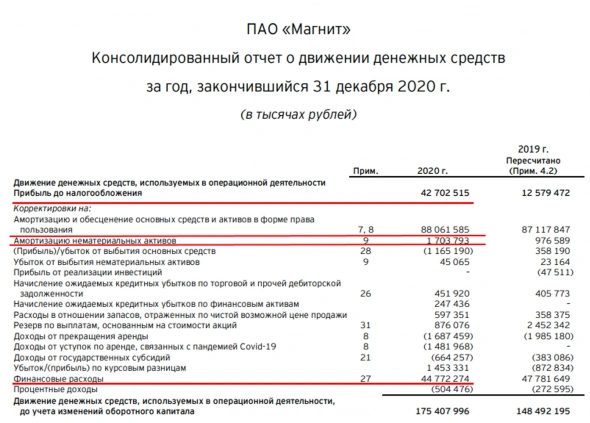

EBITDA = Прибыль до налогообложения + Расходы на амортизацию основных средств + Расходы на амортизацию нематериальных активов + Сумма расходов на проценты

Прибыль до налогообложения можно также посчитать как Чистая прибыль + Расход по налогу на прибыль.

EBITDA = 42 702 515 + 88 061 585 + 1 703 793 + 44 772 274 = 177 240 167 тыс. руб.

Следующий показатель, который нам потребуется посчитать называется EV (Enterprise Value). EV показывает нам сколько стоит бизнес компании в чистом виде с учетом всех источников его финансирования. Преимущество данного показателя в том, что он учитывает обязательства компании по ее краткосрочным и долгосрочным долгам.

EV = Капитализация компании + долги (состоят из краткосрочных кредитов и займов и долгосрочной задолженности по кредитам и займам (данное сложение также называют чистым долгом компании)) – Денежные средства и их эквиваленты.

EV = 550 015 583 + 147 694 926 + 18 391 601 – 44 699 581 = 671 402 529 тыс. руб.

EV/EBITDA

Давайте посчитаем первый мультипликатор: EV/EBITDA.

EV/EBITDA = = = 3,78

О чем говорит нам данный показатель? Коэффициент EV/EBITDA показывает инвестору, за какой период времени денежные средства, генерируемые компанией, и не израсходованные на амортизацию, проценты и налоги, будут способны окупить суммарные затраты на приобретение компании. Чем данный показатель меньше, тем лучше, небольшое его значение говорит нам о том, что компания потенциально недооценена рынком. В примере с Магнитом, окупаемость составляет 3,8 лет.

ВАЖНО! Все полученные мультипликаторы фундаментального анализа необходимо сравнивать с конкурентами из той же отрасли или со средним отраслевым значением, а также смотреть их историю за последние 3-5 лет. Одновременно с этим нужно учитывать тот факт, что у каждой отрасли есть своя специфика и, что в каждой стране есть свои нормы показателей. Сравнив все показатели компании с конкурентами методом сравнения, выбирается лидер, далее принимается решение инвестировать денежные средства в компанию – лидера или нет.

Продолжение следует…

*****

Новости по фондовому рынку, которые ты… заслужил: https://t.me/investpushka

- 05 августа 2021, 17:29

- 05 августа 2021, 17:46

теги блога Moneynomics

- FORTS

- Иран

- фьючерсы

- Bitcoin

- Ozon

- Quik

- US500

- Whoosh

- yandex

- Акции

- АЛРОСА

- Аэрофлот

- банки

- биржа

- Биржевой стакан

- внутридневной трейдинг

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Депозитарий

- дивиденды

- дивиденды 2024

- дневник

- Дневник Биржевого Трейдера

- дневник сделок

- Дневник трейдера

- долгосрочное инвестирование

- доллар

- Израиль

- Инвестграм

- инвестирование

- Инвестиции

- Исследование

- кризис

- кризис 2008

- Лукойл

- ЛЧИ 2018

- Магнит

- Маржинальная торговля

- Мегафон

- ММК

- МТС

- Налоги

- Налогообложение на рынке ценных бумаг

- нефть

- новый год

- Норникель

- НРД

- Облигации

- опрос

- открытые позиции

- отчеты МСФО

- портфель

- портфель акций

- Распадская

- реестр

- Россети

- скальпинг

- сложный процент

- спекуляции

- срочный рынок

- стратегия

- Технический анализ

- торговля

- торговые сигналы

- Торговые системы и стратегии

- трейд

- трейдинг

- финансовое планирование

- ФОРТС

- ФСК Россети

- фундаментальный обзор

- фундаментальный анализ

- фьючерс

- ценные бумаги

- яндекс банк