SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Рецензии на книги

Рецензии на книги | Основные тезисы заметок в инвестировании

- 11 июля 2021, 19:31

- |

Рецензия на книгу «Заметки в инвестировании» — Aрсагера Арсагерова (Скачать)

Давно хотел начать писать рецензии на смартлабе в виде основных тезисов (интересных идей) из книг. Пожалуй, начну с одной из лучших книг про инвестиции (на мой взгляд) от компании Арсагера — Заметки в инвестировании. С каждой главы выцарапал наиболее интересные мысли. Поехали.

Глава 1. Ваш самый главный актив.

👉 Накопление финансового капитала — жизненная необходимость для достойной жизни на пенсии. Заниматься этим или нет — личное дело каждого, но если не хотите потерять качество жизни после 60, финансовый капитал необходим.

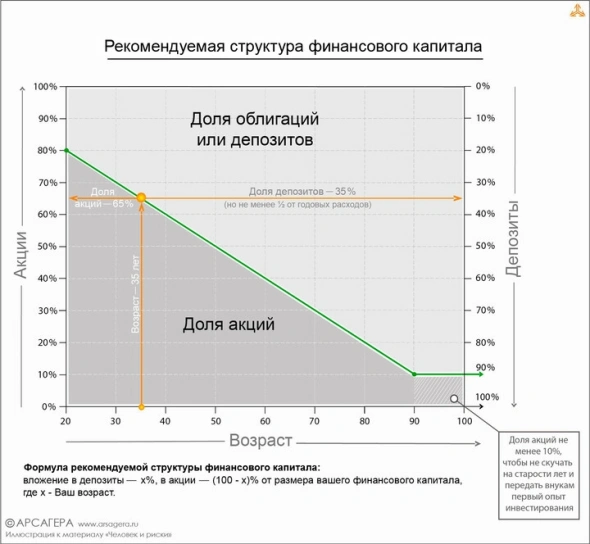

👉 Три типа активов куда можно инвестировать финансовый капитал: акции, облигации (вклады в банке), недвижимость. Эти активы могут не только защитить от инфляции, но и увеличить благосостояние.

👉 Жить здесь и сейчас или ограничить текущее потребление и инвестировать — личное дело каждого. Как правильно, никто не знает.

👉 В рыночной экономике использование механизма инвестиций (долевого и долгового капитала) — жизненная необходимость для развития любого общества или страны.

Глава 2. Как переиграть инфляцию.

👉 Деньги — абстракция, общественная договорённость о коэффициентах обмена полезностями.

👉 Государство постоянно размывает ценность этой абстракции путем денежной эмиссии.

👉 Если количество товаров и услуг растёт — печать денег не вызывает инфляцию. Инфляция — это рост цен на товары и услуги.

👉 По настоящему защитить деньги от инфляции может только Бизнес. Если у вас есть предпринимательский талант — у вас не будет проблем с победой над инфляцией.

👉 Покупая облигации — вы кредитуете бизнес, минуя банк и его маржу. Покупая акции — вы покупаете долю бизнеса и часть его прибыли.

👉 Активы бывают двух типов — производительные и непроизводительные.

👉 Производительные активы создают добавленную стоимость (бизнес, облигации, недвижимость)

👉 Непроизводительные добавленную стоимость не создают и их ценность медленно, но верно сжирает инфляция (товары и валюта).

👉 Вместо золота лучше покупать золотодобывающие компании. То же самое и со всем сырьем.

👉 В США на каждый доллар депозита в банке, приходится 2 доллара вложенного в Фондовый рынок. В США на сегодняшний день максимальная производительность труда (благодаря конкуренции и отсутствию социализма).

Глава 3. Зачем нам Фондовый рынок?

👉 Фондовый рынок не казино. Что он даёт: — возможность владеть бизнесом с помощью акций. — возможность для бизнеса получать средства на развитие. — отбор лучших компаний (слабые не выдерживают конкуренции за средства инвестора и уходят).

👉 Сила и конкурентоспособность американской экономики базируется на самом развитом фондовом рынке. Средний размер free-float (% миноритариев) — 80-85%. В России 15-20%, причём большая часть иностранные инвесторы.

👉 На рынке акций не играют — это не рулетка. Рынок акций — это удобный и технологичный способ вложить деньги в бизнес.

👉 Диверсификация — лучший друг инвестора. Нельзя делать ставку на одну компанию, необходима постоянная ребалансировка портфеля.

👉 Благосостояние складывается не из денег, а из активов. Регулярность инвестирования — важный залог успеха.

👉 Любое приобретение акций, как в ходе IPO, так и на вторичном рынке надо оценивать с точки зрения соотношения «цена-качество». Естественный мотив любого предприятия — продать свои акции на IPO по максимальной цене. В IPO, как правило, лучше не участвовать.

👉 Акции в долгосрочном периоде имеют максимальную доходность.

👉 Инвестиции в недвижимость в долгосрочном периоде превосходят инфляцию (тут не совсем согласен, зависит от города и локации, в Воркуте наврядли это так).

Глава 4. Как начать инвестировать?

👉 Большая часть сделок с акциями — продажа от одного владельца другому.

👉 Акции появляются либо в момент создания бизнеса (взамен взноса денежных средств в уставной капитал), либо в момент выпуска доп акций.

👉 Акции — самый сложный инструмент для понимания, а затем и осуществления инвестиций. В то же время наиболее доходный.

👉 Банк и брокер инвестору не товарищ, у вас с ними естественный конфликт интересов. Первый хочет загнать в депозиты, где он получит маржу гораздо больше, чем если вы будете инвестировать через него в облигации (суть инвестиций та же). Второму важна бездумная торговля 24/7, желательно основанная на случайном блуждании.

👉 Долгосрочная цель инвестора — обогнать инфляцию, иначе она сожрёт все его накопления (покупательскую способность), заработанные честным и тяжёлым трудом. 👉 Ежемесячное направление 10-15% от текущего заработка на сбережения и инвестиции — посильно многим людям. За 20 лет накопленный капитал может удивить.

Глава 5. Инвестиционные опасности.

👉 Форекс и рынок акций совершенно разные вещи. Рынок форекс не является рынком реальных активов — это обмен одних фантиков на другие. ЦБ всех стран соревнуются в ослаблении своих валют, уверены что сможете спрогнозировать или угадать, чья скорость ослабления будет сильнее?

👉 Форекс клубы с кредитными плечами 1 к 100 это чистый лохотрон, который все ещё популярен в нашей стране. Попавшие на эту «удочку», потом всю оставшуюся жизнь думают, что рынок — казино.

👉 Срочный рынок — большой финансовый тотализатор. Доля хеджеров на срочном рынке 10% (по их оценкам).

👉 Вероятность выигрыша на рынке фьючерсов сродни казино — 48% при частых сделках для большинства участников.

👉 Опционы — это пари или высокорискованная краткосрочная ставка. Сравнимо с игрой в угадайку конкретного числа или буквы на барабане в «поле чудес».

👉 Структурные продукты — на них зарабатывают только продажники. Как правило, это набор облигаций с лотерейным билетом и огромной комиссией — брокерам и УК выгодно пытаться «впарить» такой продукт. Результат инвестирования, как правило, так себе.

👉 Технический анализ — гениальное изобретение брокеров и проходимцев. Широкий выбор осцилляторов, детских рисунков (флаги, три вороны) и элементов эзотерики (волны, числа Фибоначчи).

👉 Адепты технического анализа гениальны постфактум. Для них теряется физический смысл инвестирования в акции (зачем, если можно заниматься сеансом гипноза с графиком, на котором «все есть» ?).

👉 Технический анализ не позволяет определить движение рынка, но благодаря нему люди покупают акции — инструмент с положительной среднестатистической доходностью и, как следствие, все равно имеют возможность заработать.

👉 УК Арсагера технический анализ не использует.

👉 Плечи и шорты — зло. По статистике только 7% активных инвесторов удаётся обогнать биржевой индекс.

👉 Квалификация инвестора определяется умением сравнивать акции между собой и находить лучшие.

👉 Если вы покупаете акции без «плеча», никто и никогда не сможет продать их без вашего разрешения (от меня «разве что брокер обанкротится» 🤭).

👉 Инсайдеры в РФ по расчетам Арсагеры «нахлобучивают» остальных участников торгов на 100-150 млрд ежегодно. Биржа и суды должны заниматься снижением данного вида «дохода», но зачастую они по другую сторону баррикад. (от себя, сравните, как работает прокурор и SEC в сериале «миллиарды» и как работают у нас (этим заведует ЦБ) — стыдоба).

Глава 6. От чего зависит курсовая стоимость акций.

👉 Цель любого бизнеса — прибыль. Самый главный фактор стоимости акций — это прибыль, которую зарабатывает компания.

👉 Не менее важна ставка дисконтирования — минимальная доходность, которую хотят получить инвесторы при вложении в акции.

👉 Поддержка высоких стандартов корпоративного управления, при котором не нарушаются права акционеров — так же отражается а стоимости акций.

👉 Цены на товарных рынках, величина налоговой нагрузки, размер долговой нагрузки, курс рубля, уровень процентных ставок, мультипликаторы, ВВП — все это в той или иной мере влияет на стоимость акций.

Глава 7. О фундаментальном анализе.

👉 P/E — показывает количество лет, за которые окупится цена акций (стоимость компаний делим за чистую прибыль).

👉 Реальную доходность актива предлагается считать через переворот P/E в E/P по формуле (в процентах): E/P — инфляция + рост ВВП.

👉 P/BV — отношение рыночной стоимости к балансовой стоимости компании. Балансовая стоимость в общем случае — разница между активами компании и её чистым долгом (все есть в отчётах).

👉 Если взять прибыль и поделить на баланс получим E/BV или ROE — рентабельность (эффективность) собственного капитала. Иными словами сколько было получено чистой прибыли на рубль собственного капитала.

👉 При высоком ROE — P/BV может быть выше 1 и это нормально. При низком ROE (баланс не эффективен и возможны нужны списания) — обратная ситуация. Сравниваете ROE и P/BV у Газпрома и Новатэка или у Сбера и банка Санкт Петербург — почувствуйте разницу.

👉 P/S — соотношение капитализации компании к её годовой выручке.

👉 Выручка — показатель полезности и нужности продукта компании. При анализе не надо забывать смотреть на ROS — рентабельность выручки (отношение чистой прибыли к выручке)

👉 Компании с низким P/S (ниже отрасли) — кандидаты на поглощение или покупку

👉 Нельзя забывать про отраслевые коэффициенты при фундаментальном оценке:

— запасы ископаемых.

— мощности (электрогенерация).

— инфраструктура.

— клиентская база (связь, соц сети, e-comm).

Глава 8. Корпоративное управление.

👉 Публичная Компания, как жизненный организм — симбиоз акционеров, совета директоров и топ-менеджмента. Двое последних являются выбором акционеров и имеют основное влияние на деятельность компании.

👉 Базовые Права акционеров из закона об АО: — право на получение части прибыли в виде дивидендов. — право на участие в управлении через участия в собраниях акционеров. — право на часть имущества при ликвидации компании

👉 Главное обязательство АО — конвертация результата коммерческой деятельности в стоимость вложений акционера.

👉 За успех коммерческой деятельности в первую очередь отвечают топ менеджеры. Совет директоров этих ребят контролирует и корректирует состав, если что-то идёт не так.

👉 Топ менеджмент отвечает за прирост собственных средств компании.

👉 Совет директоров отвечает за отражение этого результата в курсовой стоимости компаний и/или в дивидендах.

👉 Существует 4 способа управления капиталом, которым могут воспользоваться акционеры:

1. Доп эмиссия акций (увеличение капитала).

2. Невыплата полученной прибыли на дивиденды (увеличение капитала).

3. Выплата части или всей чистой прибыли на дивиденды (уменьшение капитала).

4. Выкуп и погашение собственных акций (buyback, уменьшение акционерного капитала).

👉 Совет директоров ДОЛЖЕН не тихонько получать зарплату с премиями за тепленькое место, а обязан управлять акционерным капиталом на благо акционерам и рыночной стоимости компании. От себя. Хороший пример — Лукойл: байбеки, покупка крупными акционерами на падении), плохой пример — Газпром до смены менеджмента (2019 год): незаинтересованность в капитализации и дивидендах. Но мир меняется, мы уже в 2021 😉.

👉 Население должно владеть акциями российских компаний, акционеры должны защищать свои права, а государство должно им в этом помогать.

👉 Защита прав миноритарных акционеров — вопрос национальной безопасности. Суды и регуляторы должны трактовать любое сомнение в пользу миноритариев (к сожалению сейчас наоборот).

👉 При покупке крупного пакета акций не должно быть «премии за контроль» (в РФ она почти всегда есть) — почему она должна быть? Новый мажоритарий собирается воровать и «отбить» затраты?

Глава 9. Как инвестировать самостоятельно.

👉 Общий результат всех участников на фондовом рынке — изменение капитализации компаний за отчётный период + выплаченные дивиденды. Индекс к этому значению близок.

👉 Все участники фондового рынка никогда не смогут обыграть Фондовый индекс. 7% обгоняет по статистике.

👉 В сознании людей все выглядит иначе — 90% инвесторов считают себя Выдающимися (как минимум Баффет, как максимум Волк с Wall Steet). У большинства сформировано ложное убеждение, что на фондовом рынке можно «внезапно обогатиться» и это просто.

👉 Советы от УК Арсагера, как войти в 7%:

1. Использовать стратегию полного инвестирования (отсутствие кэша), как это делает индексный фонд.

2. Оптимизировать транзакционные издержки — перекладки из одной акции в в другую осуществлять только при покупке потенциально более доходного актива. Помнить о налоговых расходах.

3. Правильно выбирать активы с точки зрения «экономика — стоимость», пользоваться расчётами и калькулятором.

4. Не забывать о диверсификации (максимум 10-20% капитала в одной акции).

Глава 10. ПИФ: инвестируем коллективно

👉 Паевой инвестиционный фонд — для инвестора по сути способ вложения в акции через доверительное управление УК.

👉 Плюсы ПИФ: 1. Низкий порог входа (1-3к рублей). 2. Отсутствие налогообложения дивидендов и прибыли от текущих операций (при продаже акций). Налоги для инвестора будут только при погашении пая, но есть 3х летняя льгота.

👉 Пифы бывают разные, открытые, закрытые, Пифы на недвижимость, на индекс, на отрасль.

👉 Для частного инвестора ПИФ и ETF одного поля ягоды — за вас управляет какая-то компания, вкладывая деньги по какому-то принципу.

От себя. Заниматься вложением в пассивные фонды, Пифы или etf — личное дело каждого, я лично практически этим не занимаюсь. Почему? Есть минусы — достаточно высокая комиссия за управление. Она особенно актуальна, когда фонд не растёт, а просто сжирает ваш депозит (сейчас не актуально, растёт все, что плохо лежит). Наверно, для тех кто не занимается рынком и ищет аналог банковского депозита — вариант хороший. За вас все сделают, подумают, налоги и транзакционные издержки минимизируют. Главное выбирать достойный фонд, но это тема отдельного и сложного исследования.

Глава 11. Как выбрать управляющего.

Тема сложная и думаю не совсем интересная волкам с уолл стрит (думаю читатели в основном такие), поэтому пробегусь коротко:

👉 На что надо смотреть при оценке управляющего или фонда, на доходность (желательно 100 % в год?). Нет!

👉 Смотреть надо на альфу (превышение результата фонда над нормативным результатом, например индекс для фонда акций).

👉 Коэффициент Шарпа (превышение результатов фонда результатов безрискового актива, например депозита, с учётом волатильности).

👉 Длительный track records — чем больше лет, тем лучше.

👉 Алгоритм работы фонда, система должна быть понятна — преимущество над индексом должно быть видно невооружённым глазом.

Глава 12. Полезная информация об инвестициях.

👉 Фондовый рынок Японии — исключение, подтверждающее правило. Был пузырь в акциях (P/E = 100), недвижимость и земля стоила баснословных денег. Акции покупали потому что они росли, а росли они, потому что их покупали (ничего не напоминает?) — кончилось все плохо, особенно для тех, кто покупал на максимумах индекса Nikkei 225.

👉 Байбек — позитив для акционеров. Можно рассматривать как возврат денег акционерам, так и как приобретение своего бизнеса, который для покупателя максимально понятен (и понятно когда он недооценнен). Компании, которые используют байбек — имеют высокую экономическую и корпоративную квалификацию менеджмента и собственников.

👉 Привилегированные акции (префы) — нечто среднее между облигациями и акциями. Дивиденд по префам должен быть определён в уставе. Если дивидендов по префам компания не платит — акции становятся голосующими на собрании акционеров. По сути, префы — бесконечная облигациям с переменным купоном, размер которого зависит от деятельности компании.

👉 EBITDA — прибыль компании без учёта налогов, процентов (как полученных, так ии уплаченных) и амортизации. Универсальный параметр, позволяющий взглянуть на эффективность компании, «как будто» у неё нет долга, затрат на инвестиции и налогов. Баффет критикует EBITDA.

👉 FCF — чистый денежный поток, Арсагера в своих оценках не использует. Честно говоря, одна из немногих подглав (стр 409-410), которая написана весьма слабовато. Недостатки использования P/FCF не совсем понял а именно:

1. «Считается что fcf выражает сумму денег, которую компания может направить на выплату дивидендов» — лично я не понял, кем так считается. Компания может из fcf копить деньги или гасить долг.

2. «увеличение кредитования сказывается на увеличении чистого денежного потока » — инвестиционный денежный поток ведь можно скорректировать и не брать в расчёт. Использовать только OCF и CAPEX.

3. «fcf очень редко в полном объёме достаётся акционерам в виде дивидендов» — то же самое можно сказать и с чистой прибылью — все зависит от компании. Металлурги например платят от fcf уже пару лет и все хорошо вычисляется.

Глава 13. Какая отчётность должна быть у каждого инвестора.

👉Глава посвящена тому, как отчитываться перед самим собой (как инвестором), либо перед людьми, которые доверили вам свои средства поуправлять.

👉 Если управляющий вам скидывает только доходность (или вы сами себе) — значит он что-то не так делает и от вас что-то утаивает. Отчёт должен состоять из четырёх блоков: состав и структура портфеля, сделки и операции, оценка результата, анализ активов.

👉 Глава достаточно интересно оформлена, много полезных таблиц и графиков. Это как минимум выглядит интересно и красиво.

Глава 14. Управление капиталом в УК Арсагера.

👉 Основная функция УК — управление капиталом (рост благосостояния пайщиков и акционеров), предоставление информации о своей деятельности и повышение финансовой грамотности.

👉 Как профессиональный инвестор УК должна оказывать влияние на публичные компании с целью повышения качества их взаимоотношений с инвесторами.

👉 УК Арсагера анализирует отчётности по РСБУ, МСФО, результаты операционной деятельности и годовые отчёты. Новостной фон, подготовка рейтинга корпоративного управления, ранжирование акций и облигаций и так далее.

👉 Тасуют аналитиков по отрасли каждые 2 квартала (чтобы не замылил глаз) — «сегодня ты анализируешь металлургов, а завтра разбираешься в экосистемах яндекса». В целом разумный подход.

👉 Всё что они делают — открыто для всех. Вы можете повторить их портфель, подход, доходность — самостоятельно. Такая смелость лично у меня вызывает уважение — далеко не каждый выйдет в Публичное поле со своим «граалем».

Постулаты инвестирования от Арсагеры:

👉 Мера риска определяет доходность.

👉 Регулярное ранжирование — лучший способ формирования однородных по мере риска групп активов.

👉 Успех инвестирования — точный прогноз процентных ставок.

👉 Применение экономических моделей — залог успешного прогнозирования цен финансовых активов и недвижимости.

👉 Инвестирование в акции — вложение в бизнес.

👉 Потенциальная доходность — главный критерий инвестирования.

👉 Стратегия полного инвестирования — лучший выбор инвестора.

👉 Качество результатов управления познаётся в сравнении с рынком.

Рецензию закончил (вдруг кто дочитал)).

Большинство тезисов понятны и ясны любому «бывалому» инвестору, но лишний раз перечитать и переосмыслить их — считаю тоже полезно, временами. Большое спасибо за труд авторам книги — Василию Соловьеву, Алексею Астапову, Анастасии Тагановой и остальным.

11.7К |

Читайте на SMART-LAB:

Т-Банк опубликовал программу трейдерской конференции ТОЛК.PRO в рамках форума ТОЛК-2026

Т-Банк опубликовал программу трейдерской конференции ТОЛК.PRO в рамках форума ТОЛК-2026

Т-Банк продолжает раскрывать программу...

27 февраля 2026, 10:16

🏦 Сбер эффективен как всегда

Зеленый банк отчитался по МСФО за 4 квартал и весь год Сбер (SBER) ➡️ Инфо и показатели Результаты за 4 квартал —...

26 февраля 2026, 16:26

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс

Если изменить отношение, то это может помочь лучше инвестировать

Можно книгу не читать)

Автору спасибо за труд!

Ничего нового для себя не увидел в этой книге. Где-то уже это было.

А в книге это проиллюстрировано.

Спасибо за комментарий!