Блог компании Mozgovik |BP - результаты за 3Q 2022 и телеконференция

- 15 ноября 2022, 15:48

- |

Начинаем, традиционно с ВР, который владеет почти 20% долей в Роснефти и чьи 1,4 млрд долларов дивидендов от Роснефти в скором времени будут лежать на счете типа С (пока лежит только 700)).

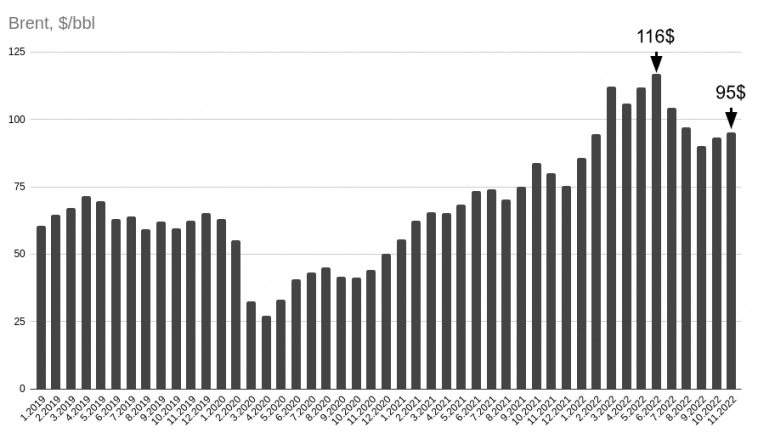

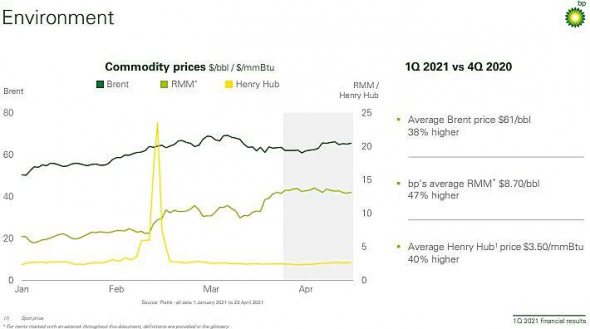

Цена на нефть в 3 квартале была высокая, но ниже, чем во втором. Средняя — 95 баксов за баррель у сорта Brent

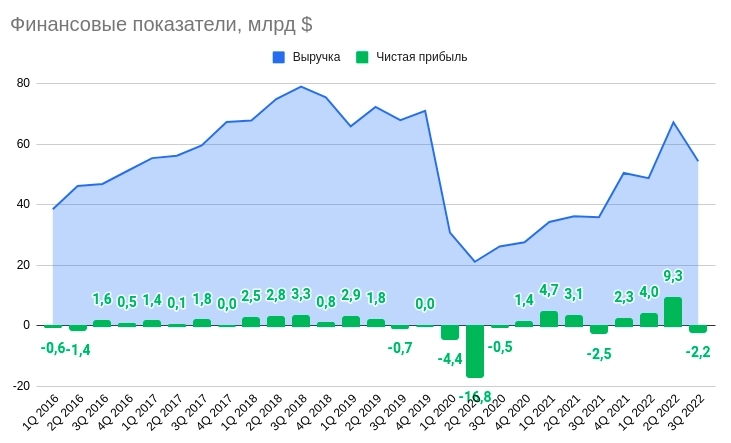

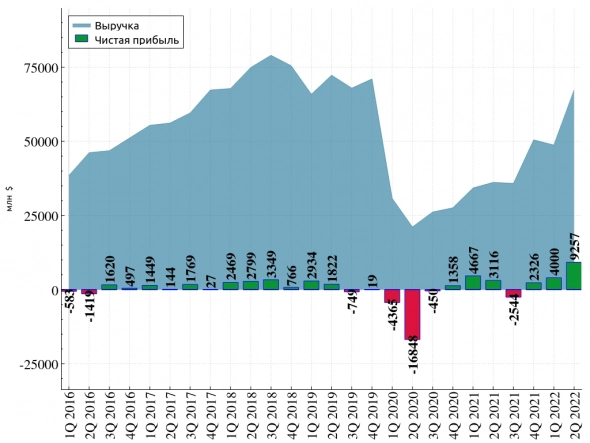

Начинаем с финансовых показателей — выручка сбавила из-за снижения цен на нефть, прибыли нет! Порыскал в отчете — всему виной убыток по Газовому и ВИЭ Сегменту в 3 млрд долларов и 1 млрд долларов списаний (в тч из-за неполучения Дивов Роснефти))

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог компании Mozgovik |BP - результаты за 2Q 2022 и телеконференция

- 03 августа 2022, 21:19

- |

Выручка подбирается к 2019 году (после этого продали много активов), квартальная прибыль — рекордная за все время:

( Читать дальше )

Блог компании Mozgovik |Европейские нефтегазовые мейджоры - что происходит?

- 08 мая 2022, 17:53

- |

Сейчас отчитываются европейские нефтегазовые мейджоры за 1 квартал 2022 года — все у них хорошо, нефть по 110, рекордные прибыли и FCF. Также рекордные списания в российские активы — посмотрим, что там происходит и сколько они списывают денег при выходе из наших компаний.

Но для начала — сравнение динамики американских, европейских и российских мейджоров за полгода, пока растет нефть.

Видно, что европейские нефтегазовые компании (ВР, Total, Shell) — запаздывают с ростом, особенно после роста нефти и даты начала СВО. Причина — в российских инвестициях, которые надо списывать. Посмотрим, что там внутри и пробежимся по свежим отчетам. Также я прослушал все 3 телеконференции с менеджментом и выписал оттуда интересные моменты.

Стоит отметить, что европейские нефтегазовые компании сильны в переработке нефти (покупали сырую нефть у России/Норвегии и продавали дизель/бензин).

( Читать дальше )

Блог им. CaptainAlbinos |Газовое ралли в США

- 28 сентября 2021, 08:19

- |

Ни для кого не секрет, что сейчас – золотое время для газодобытчиков во всём мире (все же акционеры Газпром, top pick в портфеле российского инвестора?).

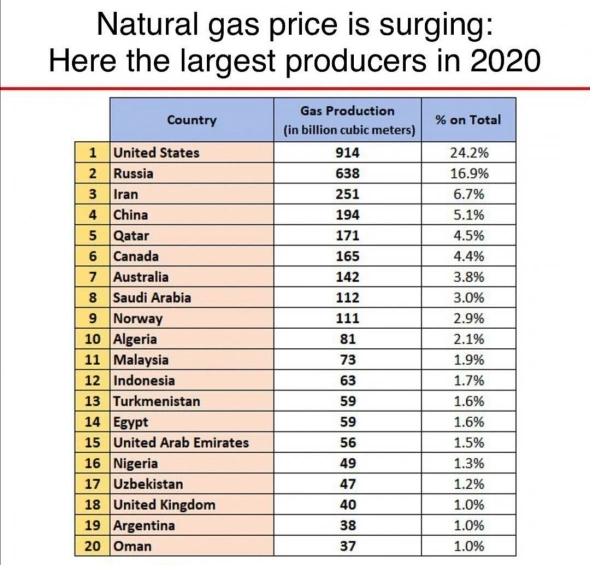

Добыча Газа по странам.

( Читать дальше )

Блог им. CaptainAlbinos |BP отчёт за 1Q 2021

- 27 апреля 2021, 16:09

- |

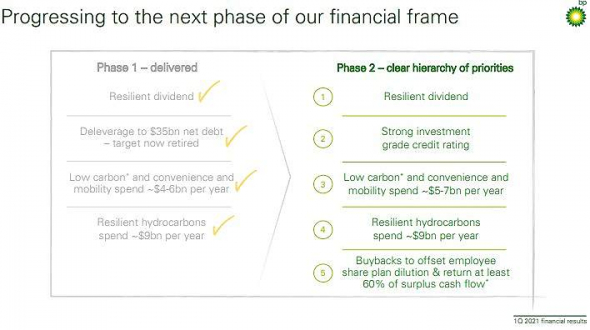

С начала 2 самых важных графика, на мой взгляд:

Цены на commodities

( Читать дальше )

Блог им. CaptainAlbinos |Нефтяные мейджоры 2020

- 15 февраля 2021, 18:28

- |

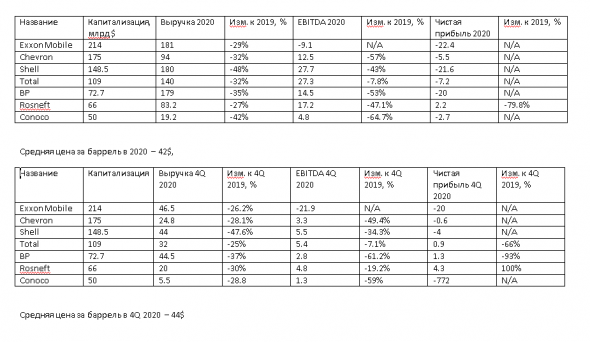

Как то уже писал, что самые дорогие компании (хоть и с большими дивидендами в долг) типа Exxon, Chevron, Shell — не шибко инвестиционно-привлекательны. Сам лично выбрал BP, Conoco и основной stake в PetroChina.

Коротко по каждой:

1. ВР — огромная выручка, одни из самых инновационных нефтегазовиков, инвестируют в водород, биотопливо, есть доля (20%) в Роснефти. Все еще находятся под давлением разлива нефти в Мексиканском заливе, но по текущим — потенциал есть;

2. Conoco Phillips — хороший баланс (небольшой долг), грамотное M&A сланцевика Concho на дне цикла по разумной цене, market cap

самый низкий из семёрки;

3. PetroChina - p/b=0.31, p/s=0.3, div yield=6-7%. Считаю, что при текущих ценах на нефть в течении нескольких лет вероятно удвоение капитализации от текущей оценки (основные причины тут - https://smart-lab.ru/blog/676086.php).

( Читать дальше )

Блог им. CaptainAlbinos |Математическая задача или спекулянтский лайфхак.

- 11 февраля 2021, 18:10

- |

В теории можно. У британского мейджора BP 19.75% акций Роснефти. Капитализация BP — 72 млрд $, Капитализация Роснефти — 71 млрд $. Котировки BP сильнее всех из Big Oil упали и так и не восстановились (min price 14.75 $, до обвала нефти — 35 $, текущая — 21.37 $.)

То есть каждые 10% роста акций Роснефти должны отражаться 2% ростом в акциях BP.

Душа спекулянта требует праздника (повторять категорически не рекомендую), поэтому пазл сложился. За последнюю неделю Роснефть выросла на 10%, BP стоит на месте. При позитивном отчёте Роснефти вероятно отражение изменения котировок в BP, но это не точно)).

Завтра узнаем!) Риск очередного обвала на нефть никто не отменял.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс