SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. CaptainAlbinos

Нефтяные мейджоры 2020

- 15 февраля 2021, 18:28

- |

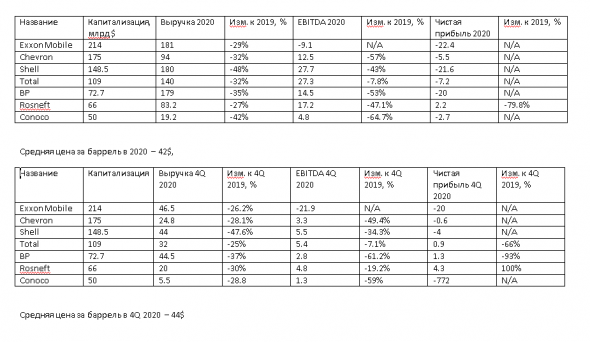

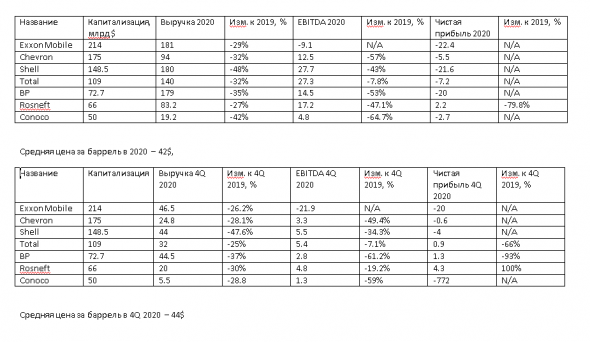

Сделал сравнительную табличку после экспресс-анализа отчетов мировых нефтегазовых компаний, которые уже отчитались за 2020 год.

Как то уже писал, что самые дорогие компании (хоть и с большими дивидендами в долг) типа Exxon, Chevron, Shell — не шибко инвестиционно-привлекательны. Сам лично выбрал BP, Conoco и основной stake в PetroChina.

Коротко по каждой:

1. ВР — огромная выручка, одни из самых инновационных нефтегазовиков, инвестируют в водород, биотопливо, есть доля (20%) в Роснефти. Все еще находятся под давлением разлива нефти в Мексиканском заливе, но по текущим — потенциал есть;

2. Conoco Phillips — хороший баланс (небольшой долг), грамотное M&A сланцевика Concho на дне цикла по разумной цене, market cap

самый низкий из семёрки;

3. PetroChina - p/b=0.31, p/s=0.3, div yield=6-7%. Считаю, что при текущих ценах на нефть в течении нескольких лет вероятно удвоение капитализации от текущей оценки (основные причины тут - https://smart-lab.ru/blog/676086.php).

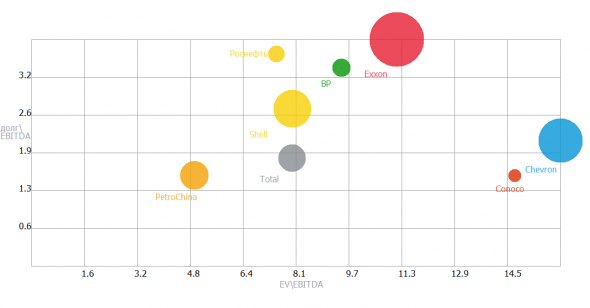

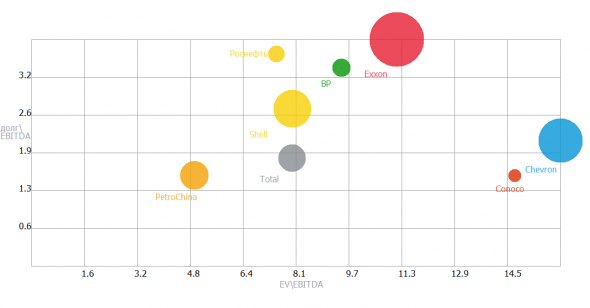

Пузырьковая диаграмма (правда PetroChina еще не отчиталась за 4Q, но там вероятна прибыль в 2 млрд долларов без всяких «переоценок и предоплат») т.е. пузырёк останется примерно на своём месте.

В 2021 году мейджоры имеют неплохой шанс сдвинуть свои пузырьки влево, а денежные средства акционеров — вверх. При текущей цене на нефть перспективы роста имеются, особенно у тех, кто не участвует в картелях типа ОПЕК+.

Как то уже писал, что самые дорогие компании (хоть и с большими дивидендами в долг) типа Exxon, Chevron, Shell — не шибко инвестиционно-привлекательны. Сам лично выбрал BP, Conoco и основной stake в PetroChina.

Коротко по каждой:

1. ВР — огромная выручка, одни из самых инновационных нефтегазовиков, инвестируют в водород, биотопливо, есть доля (20%) в Роснефти. Все еще находятся под давлением разлива нефти в Мексиканском заливе, но по текущим — потенциал есть;

2. Conoco Phillips — хороший баланс (небольшой долг), грамотное M&A сланцевика Concho на дне цикла по разумной цене, market cap

самый низкий из семёрки;

3. PetroChina - p/b=0.31, p/s=0.3, div yield=6-7%. Считаю, что при текущих ценах на нефть в течении нескольких лет вероятно удвоение капитализации от текущей оценки (основные причины тут - https://smart-lab.ru/blog/676086.php).

Пузырьковая диаграмма (правда PetroChina еще не отчиталась за 4Q, но там вероятна прибыль в 2 млрд долларов без всяких «переоценок и предоплат») т.е. пузырёк останется примерно на своём месте.

В 2021 году мейджоры имеют неплохой шанс сдвинуть свои пузырьки влево, а денежные средства акционеров — вверх. При текущей цене на нефть перспективы роста имеются, особенно у тех, кто не участвует в картелях типа ОПЕК+.

5.6К |

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс

По части сдвига влево, то лучше бы для акционеров оставить пузырьки на месте при росте делителя ;) Ну и еще вниз, конечно.

с ноября она выросла с 60 до 110

никаких отчётов не читал и не собираюсь, тупо подбираю прибыль

Нефтегазовые компании США стали темой для Berkshire Hathaway Inc Баффета в то время, когда отрасль терпит самое большое потрясение за последние десятилетия.