Избранное трейдера netqual

Анализ санкций или проклятые полупроводники (обновляемый)

- 26 февраля 2022, 16:09

- |

Смех да и только. Я даже не знаю чего тут привести в пример. Какой то гребаный стыд и подозрения о том что обо всем договорились, включая санкции.

Ведь известны дети и шлюхи всех наших чиновников обитающих в Лондоне и отдыхающих на выходных в Монако. Ничего не стоило их всех выселить к херам, а имущество арестовать. Но этого не сделано. Зато сделано:

Санкции против банков.

Звучит грозно, но по факту пока не очень страшно. Валютные операции целиком отключили вообще только ВТБ. Эплпей отключили ну это вообще смех, при том что сам процессинг работает и можно вместо телефона карту прикладывать. Что то конфисковали у ВТБ, думаю какие то жалкие нераспроданные остатки. Отключение от свифт оставили на десерт тк это выстрел себе в ногу. Как за энергоносители рассчитываться?

UPD. 27/02 Отключение от свифт запустили. Это плохо. Но пока деталей мало, вроде какие то избранные банки и вроде не по всем статьям.

Для тех кто обчитался урапатриотичных изданий где пишут что у нас 2014 года есть свой свифт- короткое объяснение ниже:

( Читать дальше )

- комментировать

- 9.8К | ★26

- Комментарии ( 232 )

О сложности торговых систем

- 03 февраля 2022, 21:21

- |

Тут уважаемый всеми 3Qu написал пост

https://smart-lab.ru/blog/763931.php

Добавлю и я сюда свои три копейки.

Смотрите, на случайном рынке заработать нельзя, и это знают все.

Все слышали о том, что рынок от случайного отличается.

Вывод — для успешной торговли надо искать отличия реального рынка от случайного, и их использовать.

Поскольку я на форексе, от которого тут все плюются (наверное, хлебнув от него по самое не могу), и который весьма к случайному близок, я буду говорить о нем.

Мое мнение такое — на форексе нет глобальных закономерностей. Отличия возникают лишь эпизодически, часто они длятся совсем не долго.

Многие о них знают, знают, что они совсем разные и друг к другу не имеют никакого отношения, многие понимают как ими пользоваться, но самым сложным является не знание этих эпизодических явлений, а умение их ДОЖДАТЬСЯ.

Ну вот пример. Фунт/доллар. Сегодня. Одна свечка = 1 секунда.

Ну видно же движение вверх-вниз перед походом вверх! И этот предвестник появляется довольно часто на всех таймах.

( Читать дальше )

Мошенничество Тиньнкова или я не прав?

- 01 февраля 2022, 11:27

- |

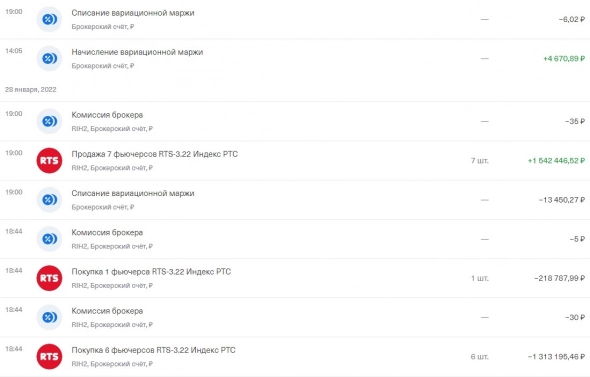

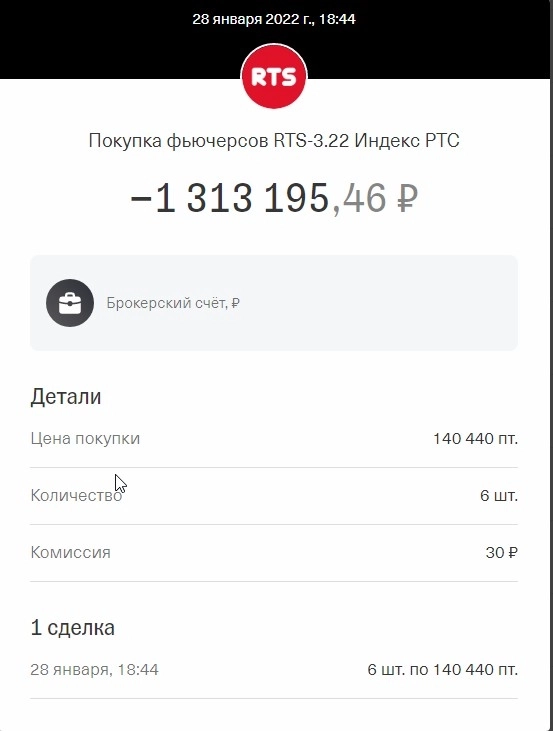

Купил 7шт за 1531983,45 продал за 1 542 446,52 разница 10463р

( Читать дальше )

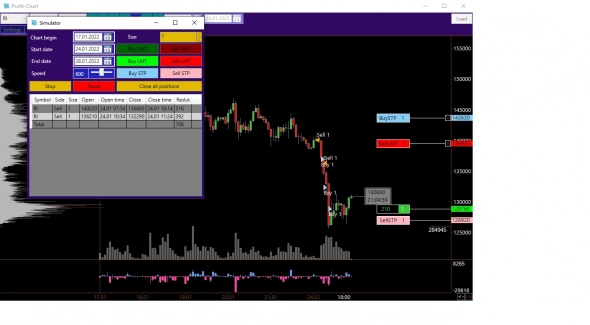

Доделал в программу симулятор торгов.

- 31 января 2022, 14:11

- |

Либо в телеге: t.me/trdngPro

В телеграмм-канале есть краткая инструкция.

СТОПЫ

- 28 января 2022, 13:50

- |

Надо ли ставить стопы… И если да то как?

Для спеков надо — спек это оружие на каждый день.

И зависание в какой то убыточной позе там недопустимо.

Как ставить?

Вариант 1

Фиксированная сумма — например ри 300-500 пунктов.

Выбило. Вернулись выше уровня — где Вы зашли — перезашли.

Самый плохой вариант — это запил уровня. Тут можно на ровном месте потерять дофига.

Выход — 2 стоп — уходим и смотрим в сторонке и ждем импульса, на откате которого заходим.

Можно на первой же сопротивке ближней скинуть часть позы и прибыль по ней отложить для стопа в безубыток

Насколько я могу судить — самая частая методика именно такая.

Плюсы — даже серия стопов Вас не убьет

Минусы — в армаду короткостопщиков любят набирать позы, пуская шипом цену за уровень и удовлетворяя за их счет свои лимитки.

А перезайти может далеко не каждый. Но это можно наработать.

Вообщем стопы частые, но депозит берегут

( Читать дальше )

Стратегия "Хай-Лоу предыдущего дня".

- 08 января 2022, 12:54

- |

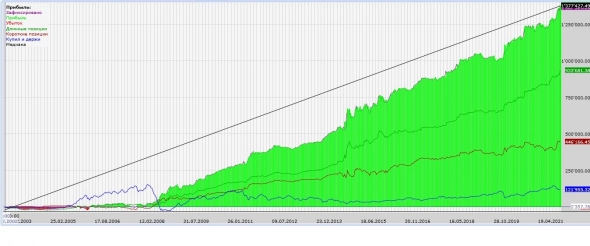

В 2019 году в TSLab сделал тесты стратегии «Hi_Lo», которая установлена в базовой версии этой программы. Смысл стратегии заключается в том. что вход в лонг осуществляется при пробитии хая предыдущей свечи, вход/переворот в шорт осуществляется при пробитии лоя предыдущей свечи. В TSLab мною был создан скрипт для тестирования одновременной торговли несколькими инструментами с целью диверсификации:

В результате тестирования и опыта торговли остановился на следующем варианте: торгуются фьючерсы RTS, Si, BR в соотношении 1:6:4, дневной таймфрейм. Результаты тестов за период с 01.01.2003 г. по настоящее время без капитализации, без учета комиссии и проскальзывания представлены ниже:

( Читать дальше )

Снобизм в трейдинге и жизни...

- 23 декабря 2021, 11:50

- |

Не люблю снобизм в любом виде. Многим нравится мой блог тем, что в нём мало категоричности, я стараюсь быть со всеми на одной доброжелательной волне, не считаю что именно мой метод торговли верный или какой-то уникальный. Однако разные снобы постоянно пишут комментарии. Самое большое количество подобных комментариев мне встретилось после публикации двух видео касаемо индикаторов:

1. Про скользящие средние — ссылка

2. Про осцилляторы — ссылка

Оба видео представляют собой абсолютно уникальный способ использовать эти индикаторы, нигде в сети вы не найдете подобной информации, более того, метод использования, который я разработал, опирается исключительно на механику спроса и предложения, это не традиционные довольно затертые «если скользящие пересеклись...» И вот даже тут 90% таких людей, не посмотрев ролик до конца обязательно вставили своё «индикаторы га… но, можно использовать только чистый график»🤦🏼

Постоянно мне вспоминается один случай из жизни. Я зашел в кофейню и заказал кофе, мне его принесли, но не принесли сахар. На замечание об этом, на меня посмотрели как на дебила и едко ответили: «В нашей кофейне нет сахара, кофе не пьют с сахаром!» Мои эмоции трудно было описать. Что значит не пьют с сахаром? Я пью кофе как хочу и как мне нравится, я не понимаю вкус кофе без ложечки сахара, какой бы бариста его мне не приготовил и сколько бы этот кофе не стоил и под каким давлением их машина его мне не давила через таблетку. Тоже самое про чай, я огромный ценитель чая, любой китайский чай довольно точно смогу определить по вкусу, в некоторых ситуациях отличу один регион от другого, но я не понимаю почему я не могу пить вкусный чай, например с мёдом. Чай это хорошо, это вкусно, но другие вещи вместе с ним способны раскрыть невероятные и интересные вкусовые ощущения. Чай без каких-либо добавок — это прекрасно. Чай с добавлением трав, мёда или чего-то еще — это тоже прекрасно, но не так прекрасно, как вы хотите это видеть своим ограниченным умом.

Всё тоже самое я хочу сказать и про трейдинг. Чистый график это прекрасно, но если вам может помочь какой-то простой индикатор — это хорошо и правильно, тем более на глаз некоторые вещи вы не увидите, ваш глаз не компьютер и мало вероятно рассчитает средние цены за последние 20 свечей или поймет «фазовый переход» осциллятора. Главное одно — понимать зачем тебе «сахар или мёд» в твоей торговле!

Аналог банковского вклада с доходностью 10% годовых

- 23 декабря 2021, 10:54

- |

Что это такое?

ОФЗ-н — это облигации федерального займа для населения, выпущенные Минфином. Их ключевое отличие от обычных ОФЗ в том, что народные ОФЗ не торгуются на бирже.

Всего четыре банка являются уполномоченными брокерами Минфина по продаже ОФЗ-н: Сбер, ВТБ, Промсвязьбанк, Почта банк. Соответственно, их можно приобрести либо в отделениях этих банков, либо через приложение брокера.

Стоимость реализации этих облигаций считается так же, как и у обычных ОФЗ:

(Номинал * цена размещения %) + НКД, где

- Номинал = 1000 руб.

- Цена размещения рассчитывается в % и указывается на сайте Минфина. Она может быть выше или ниже 100%.

- НКД — накопленный купонный доход.

Теперь более предметно посмотрим, что сегодня из себя представляет ОФЗ-н 53008.

Параметры:

- Номинал — 1000 руб.

- Цена на 22.12.21 — 94,67%.

- НКД на 22.12.21 — 19,45 руб.

- Цена в руб. — 966,14 руб.

- Доходность к погашению — 10%.

- Выплаты купона — 2 раза в год.

- Дата погашения — 14.08.2024.

- ISIN — RU000A103GG2.

- Минимальная покупка на 22.12.21 — от 9669,61 руб. (от 10 шт. и выше).

- Доступность на ИИС — нет.

- Окончание приема заявок — 24.12.2021.

( Читать дальше )

ЭТО ВАЖНО! Утренние Маржинколлы. Теория и Практика. Враньё и Реальность.

- 18 декабря 2021, 15:04

- |

И снова привет, мой Любимый Проницательный Читатель!

Вот читал я читал, читал-читал Смарт-Лаб, да и не выдержал. Теперь писать буду. Разговор пойдёт о том, как жуликоватые брокеры разорили на утренней доп. сессии половину Смарт-Лаба, а заодно и прочих «плечевиков». Да и, вообще, всех. Теперь перейду к изложению тезисов. Очень коротко. Без воды.

1. Маржинколл — это просто Полный Пи*деЦ (ППЦ)!

Все, особенно начинающие трейдерить вьюноши и девульки, из многочисленных рассказок знают, что если придёт от брокера маржинколл — это всё. Депозита нет, квартиры, машины и дачи — тоже. Что светит? Завод и комната в общаге, где придётся впятером ютиться с женой, тёщей и двумя сопливыми детьми. Не случайно дурачки от рынка пугают лохов молодых-ещё-ненаученных — вот придёт дядя Коля (Коля Моржов) — запоёте. Узнаете, почём фунт лихуев!

На самом деле, маржинколл — это всего лишь тревожный звоночек, весточка такая от брокера. По электронке, по смс-ке, в квике… О том, что нужно или довнести чуть денег, или чуть сократить свою позицию.

( Читать дальше )

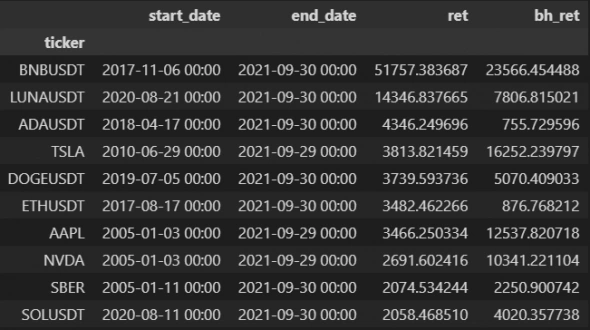

51 757% на пересечении простых скользящих средних в 2021 году

- 11 октября 2021, 17:53

- |

— дневной таймфрейм

— комиссия 0.05% за сделку

— вход: короткая скользящая оказывает выше длинной

— выход: короткая скользящая средняя ниже длинной, то есть только лонг

— каждый раз входим на 95% от капитала

49 тикеров с 2005 года:

— топ 10 по капитализации из SP500: AAPL, MSFT, AMZN, FB, GOOGL, GOOG, TSLA, NVDA, JPM, JNJ

— топ 10 по капитализации американских ETF: SPY, IVV, VTI, VOO, QQQ, VEA, IEFA, AGG, VTV, VUG

— MOEX10: MAGN, GMKN, POLY, GAZP, SBER, YNDX, LKOH, ROSN, AFKS, TATN

— фьючерсы с мосбиржи: Si, RTS, BR, GOLD, SBRF

— топ 10 крипты по стоимости: BTCUSDT, ETHUSDT, BNBUSDT, ADAUSDT, XRPUSDT, DOGEUSDT, DOTUSDT, SOLUSDT, UNIUSDT, LINKUSDT, LTCUSDT, LUNAUSDT, MATICUSDT, ICPUSDT

Я сейчас ковыряю backtrader, поэтому на нём и тестировал. Посмотрим что там у нас получилось. Вот топ 10 тикеров по доходности. Доходность в процентах.

Топ 10 тикеров по доходности. Неплохо для элементарной стратегии.

Что видим? В топах крипта. Собственно не удивительно, с такой волатильностью.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 65 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал