Избранное трейдера mvc

Методичка по техническому анализу от Goldman Sachs

- 12 октября 2020, 10:35

- |

Предлагаю вашему вниманию Методичку по техническому анализу от Goldman Sachs (см. следующий пост ниже). Авторы методички — Goldman Sachs Sales and Trading Desk. Материалы этой методички я заложил в основу своей книги, и на неё я в книге ссылаюсь. Если уж не этим парням доверять, то я больше не знаю, кому.

Вот, в частности, что в нём написано на одном из слайдов:

▫️Не используйте какой-либо из индикаторов или паттернов в изоляции

▫️Если хотите сформировать view по рынку, смотрите на то, имеется ли дисбаланс в индикаторах и паттернах, указывающий на определенное направление

▫️Фокусируйтесь на процессе и методике

▫️Проводите мульти-таймфреймовый анализ.

▫️То, какой вес вы придаёте индикаторам или паттернам, должно соответствовать порядку тайм-фрейма. Всегда легче играть по тренду, чем против него.

Скачать методичку через телеграм

- комментировать

- ★9

- Комментарии ( 10 )

Мой ответ на посты "QE по-Русски" и про "мерзких банкиров"

- 10 октября 2020, 16:29

- |

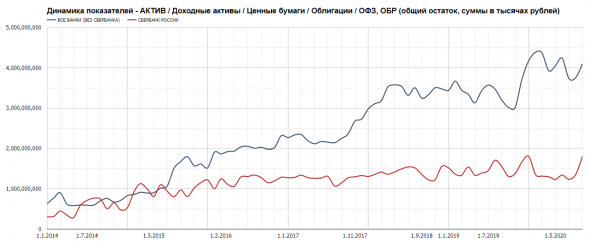

Про «КУЕ по-русски»

Расширение лимитов РЕПО для банков это не есть QE в чистом виде — это больше похоже на «Пониженное ГО» для трейдеров на срочке.

Можно строить пирамиду РЕПО в несколько этажей, но принимая на себя риски изменения % ставок.

По чем там крайние ОФЗ размещались ?? 5.28% — ?? а депозиты в ЦБ почем принимаются — 3.25%

да и динамика РЕПО (общего а не только с ЦБ) не такая уж и пугающая

А ОФзшки банк в большей степени на свои покупают

( Читать дальше )

Как работать с новостями? Что я понял за годы трейдинга.

- 08 октября 2020, 17:05

- |

Иногда так конечно бывает, что вышла новость и акции после неё показывают хорошую динамику. Но я полагаю, что надежность такой стратегии не выше, чем если выпал орёл на монетке и вы по этой причине тоже решили купить акции какой-то компании.

Существуют конечно супер-новости, которые мгновенно приводят к переоценке акций. Вот например как скакнул Центральный Телеграф, когда неожиданно объявили дивиденды вполовину стоимости акций:

https://smart-lab.ru/gr/MOEX.CNTL

Но скорее всего, рядовому инвестору поймать такую новость будет не под силу. Её поймает тот, кто:

👉целый день сидит за экраном и мониторит новости

👉хорошо понимает контекст каждой новости, чтобы понять, насколько она важна для акций

👉умеет быстро нажимать кнопки

☹️Плюс важно понимать, что такие супер-новости на нашем рынке выходят достаточно редко, просунуть в них большой объем часто даже профессионалу бывает сложно

У амеров вообще такая практика почти невозможна, потому что все супер-важные новости выходят, когда рынок закрыт. Это сделано как раз для того, чтобы уравнять в правах обычных инвесторов и «быстрых парней, которые целый день сидят за мониторами».

Еще один момент… Мы (простые смертные) как правило узнаем новости самыми последними, когда игра сделана. Вот вы смотрите — чё это так акции Тинькова и акции Яндекса растут. А потом спустя пару месяцев бах выходит новость что оказывается они договорились о присоединении Тинькова по цене акций, которая соответствует текущему (уже выросшему на 100% уровню $27/GDR) и половина акций может быть оплачена выросшими на 100% акциями Яндекса😁 На хаях выходит эта новость(⚡️), мелкие спикули суетятся, копошатся там в минутных графиках, а большой Олег закрыл профита на +$2 ярда. Я считаю так: если полностью вышел Олег, то значит и мне надо выходить. Потому что он лучше меня знает, какая цена является интересной для выхода.

https://smart-lab.ru/gr/MOEX.TCSG

Эта история показывает, что отлично заработать может тот, кто умеет предвидеть новости за месяцы до того, когда они будут опубликованы. А для этого надо прекрасно владеть контекстом и понимать мотивацию компаний и их акционеров.

( Читать дальше )

7 биржевых грехов

- 08 октября 2020, 13:26

- |

Сразу оговорюсь: ничего нового, заповеди для новичков, в самой простой для усвоения форме. Почему, скорее всего, не получится — и с чем бороться, чтобы получилось.

1). Грех гордыни. Как известно, рынок — это место, где все собрались быть умнее всех. Очевидно, что более половины уверенных заблуждается. Даже если «читают отчеты компаний», «обладают торговой системой» и т.д. Но есть некий Х, который заставляет теряющего деньги терять их дальше. Режим самооправдания. «Если бы не эти мажоры», «если бы не твиты Трампа» и прочее, миллион причин, почему не сложилось в этот раз. Лишь бы не «я дурак». Хотя есть простой способ быть достаточно-умным-на-рынке. Сто раз признать себя дураком, обычно хватает.

2). Суетность.

Пассивный инвестор, активный, трейдер – неважно кто, в любом случае у вас должна быть система.

( Читать дальше )

Сбер. ЦБ РФ выдал карандаши. Рисуем.

- 07 октября 2020, 11:42

- |

Во-первых, отчетность рассчитывается по «внутренней методике ПАО Сбербанк». Это явное завышение показателей в нужную сторону.

Во-вторых, кредит от ЦБ РФ внесли в собственный капитал. Это 150 млрд. рублей. Нарисовали Основной капитал. Но все в рамках закона.

В третьих, выдающийся рост активов «Вложения в ценные бумаги» на 1 трлн. рублей тоже нарисован. Реально там 0,5 максимум. Как сумели нарисовать? ЦБ РФ разрешил оценивать ценные бумаги по покупной стоимости. Это «так принято во всем мире в условиях финансовой нестабильности» (ФРС и Минфин США, лет 5-6 назад начали так рисовать).

В целом, отчет неплохой, точнее неплохой в сравнении с такими же нарисованными. Но в условиях кризиса (закончились КУЕ, пандемия, грядущий развал ФРС...) все плохо. Буржуям не понравится. Еще раз выдать хорошие дивиденды в следующем году не получится. Только если ЦБ РФ откажется от нормирования Показателей Достаточности Капитала. А он может! :)

( Читать дальше )

Spydell: Инвестиционный ажиотаж

- 07 октября 2020, 11:03

- |

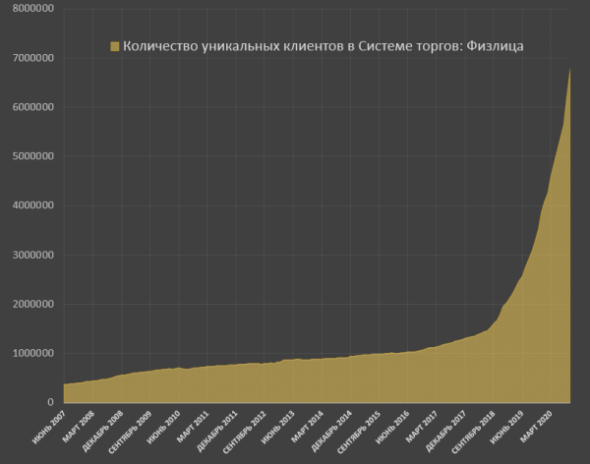

В России складывается уникальная ситуация, которой еще никогда не было в истории страны. Наблюдается аномальная активизация физических лиц в попытках прозондировать инвестиционную почву. Через это проходили все развитые страны в различные исторические периоды с различной интенсивностью и структурными характеристиками. Сам этот процесс неизбежный, но интерес вызывает форма и структура.

Для понимания того, в какой системе координат мы находимся.

С 1999 по январь 2016, т.е. более, чем за 16 лет всего 1 млн человек открыли счета на фондовом рынке.

На следующий миллион человек потребовалось ровно три года. Третий миллион оформили за 9 месяцев 2019 и вот к текущему моменту с октября 2019 почти 4 млн новых счетов было открыто! Сейчас за 3 месяца оформляют до 1.5 млн человек – это в 80 раз (!) интенсивнее, чем средние темпы с 2010 по 2016 и в 10 раз быстрее, чем в 2018.

Сейчас каждый шестой уникальный клиент совершает хотя бы одну сделку и это достаточно высокая норма в ретроспективе, обычно каждый десятый клиент был в пробужденном состоянии, сейчас каждый шестой.

( Читать дальше )

От минимума к максимуму или как ходит рынок

- 07 октября 2020, 10:50

- |

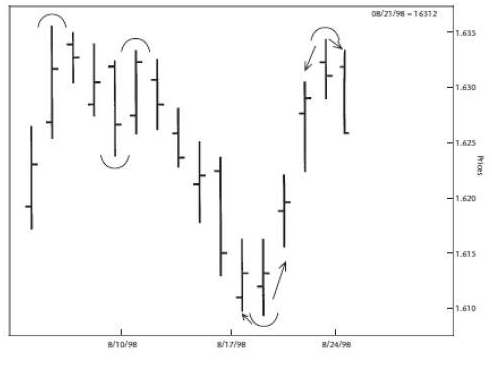

Ларри Вильямс в своей книге «Долгосрочные секреты краткосрочной торговли» описывает закономерности, по которым движется цена на графике. Он утверждает, что цена движется от краткосрочного максимума к краткосрочному минимуму и наоборот.

Определение из книги:

Каждый раз, когда появляется дневной минимум с более высокими минимумами по обе стороны от него, этот минимум краткосрочный. Наибольший максимум краткосрочного рынка – то же самое, только наоборот.

Иллюстрация из книги как Ларри Вильямс определяет максимумы и минимумы

Эту стройную картину портят внутренние и внешние дни. Определение внутреннего дня из книги:

( Читать дальше )

Рубль - на обратку. Перспективы.

- 07 октября 2020, 10:46

- |

лицо и говорите: «Не дадим распродать-

разворовать Россию-матушку!» Начали!

(к/ф «Ландыш серебристый»)

Всем трям и привет!!!

Рубль — красавчег! на хаи сходил мартовские, обнадежил быков, и на обратку собрался.

77,0 пробивает, идем к 72,5. По богатаму — 70,0. Ниже пока не видно.

По Классике тех, виз и просто так хочеццо (шучу)).

Картинка:

Но чтоб понимать в чем цимус движа и перспектив на ближайшее будущее, надо естессно сатреть большие картинки на неделях/месяцах.

Там уже полный размах и даже с прицелом.

Вот на виклях.

Видно, что руб в диапазоне 55,0-80,0 и с перспективой больше к ослаблению и заходом на долгожданные 100 (сто!!!), но не сейчас и даже не в этом году. Поэтому все кто радеет за силу нац валюты, пока не надо заначку под матрасом дербанить — пусть полежит!

( Читать дальше )

Утренний комментарий за 07.10.2020

- 07 октября 2020, 09:58

- |

🙋♂️ Доброе утро! 7 октября

🚢 Акции Совкомфлота сегодня начнут торговаться на Московской бирже под тикером FLOT.

🇺🇸 3 недели назад после заседания ФРС США, мы писали, что не стоит больше ждать сигналов изменения монетарной политики. Рынки начнут больше реагировать на выходящую макростатистику и финрезультаты корпораций, а также на бюджетные и налоговые инициативы властей. Подтверждая эту точку зрения, глава ФРС Дж.Пауэлл заявил, что слишком слабая фискальная поддержка может привести к замедленному восстановлению экономики, при этом не обсуждая изменений денежно-кредитной политики.

🗣 Вчера президент Трамп сделал три важных твита:

1) объявил о прекращении переговоров о пакете стимулирующих мер с демократами;

2) обвинил Управление по санитарному надзору за качеством пищевых продуктов и медикаментов в преднамеренной задержке регистрации вакцин, чтобы навредить его шансам на выборах;

3) призвал отменить законодательную защиту интернет-сайтов от ответственности за размещенный контент. Если этот пункт в законодательстве будет отменен, это приведёт к увеличению расходов владельцев интернет-ресурсов.

( Читать дальше )

«Будет страшный медвежий рынок». Джим Роджерс о новом кризисе в 2021-м.

- 07 октября 2020, 08:09

- |

Американский инвестор, владелец Rogers Holdings Джим Роджерс предсказал «самый страшный» медвежий рынок в 2021 году. Об этом он заявил в ходе прямого телемоста, организованного RBC Talks. Фискальные и монетарные стимулы, которые вводят власти по всему миру в расчете сгладить влияние коронавируса на экономику, в будущем скажутся мировых рынках.

«В США через месяц будут выборы — и поэтому американское правительство печатает деньги и выбрасывает их на рынок, как сумасшедшее. То же самое происходит и в других странах, и в Японии, и в Европе, в Великобритании. Именно поэтому я предполагаю, что в следующем году будет страшный кризис, будет страшный медвежий рынок», — заявил Роджерс.

Инвестор отметил, что в США уже давно не было затяжного падения рынков — в последний раз такое наблюдалось в 2008-2009 годах. Роджерс подчеркнул, что он ждет этого из-за «печатания» гигантских объемов денег по всему миру.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал