Избранное трейдера mvc

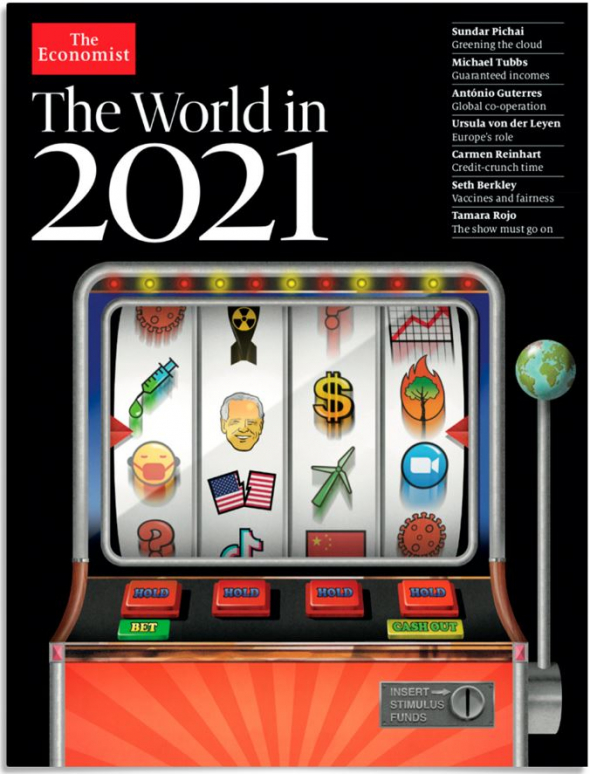

Новая шарада от The Economist.

- 18 ноября 2020, 14:22

- |

www.economist.com/the-world-ahead/2020/11/16/ten-trends-to-watch-in-the-coming-year

10 трендов следующего года.

Яндекс перевод этой статьи править не стал времени нет.

1 Бои за вакцины. По мере того как первые вакцины станут доступны в большом количестве, фокус внимания сместится с героических усилий по их разработке на столь же сложную задачу их распространения. Дипломатия вакцин будет сопровождать борьбу внутри стран и между ними за то, кто и когда должен их получить. Дикая карта: сколько людей откажутся от вакцины, когда ее предложат?

2 Смешанный экономический подъем. По мере того как экономика оправляется от пандемии, процесс восстановления будет прерывистым, поскольку местные вспышки и ограничения приходят и уходят, а правительства переходят от поддержания компаний на жизнеобеспечении к оказанию помощи работникам, потерявшим работу. Разрыв между сильными и слабыми фирмами будет увеличиваться.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 45 )

На что может рассчитывать инвестор в диверсифицированный портфель etf?

- 18 ноября 2020, 01:06

- |

Узнал, что такое ETF и составил инвест. портфель. Хотел узнать ваше мнение:

Акции — 40%

FXUS — 10%

FXIT — 10%

FXDE — 12%

FXCN — 4%

FXRL — 4%

Облигации — 50%

FXMM - 8,00%

FXTB — 12%

FXRB - 12,00%

FXRU - 18,00%

Золото — 10%

FXGD — 10%

1) Могу ли я расчитывать на ваш взгляд с таким портфелем на доходность от 10% годовых?

Ок, давайте логически рассуждать...

50% в бондах…

Ставки на рекордном минимуме за всю историю а вы держите 50% в бондах? Ну считайте что вы уже уполовинили доходность своего портфеля как минимум...

10% в золоте. Почему именно 10%?

А чем идея?

Если золото вырастет на 10% то это добавит 1% доходности годовой? Это интересно?

Я когда держал золото, у меня весь депо им был перекрыт и я заработал 20%+ на депозит менее чем за год. Но у меня там была идея. Сейчас идея вроде как остаётся, но слишком толстый трейд уже...

40% в акциях. Окей, допустим индексы вырастут на 20% за год. Это даст вам всего +8%. В этом случае вы потеряете на бондах, потому что они просядут и золото скорее всего просядет, если экономика будет приходить в норму...

Если же рынок вырастет на спокойные 10%, то доходность вашего портфеля будет ниже чем доха евробондов какого-нить надёжного российского эмитента...

Кроме того, я не очень упаковке активов от FineEx с учетом довольно высоких их комиссионных, которые отнимут еще 1пп годовых.

Напоследок повторюсь, что я в этих пассивных инвестициях дилетант, а подобные вопросы лучше задавать гуру ETFов Сергею Силаньтеву.

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

Портфель ИИС vs IMOEX (MCFTRR)

- 17 ноября 2020, 15:30

- |

Сегодня хочу немного отвлечься от разбора отчетов и поговорить про портфели, у меня всего 4 портфеля на данный момент с разными стратегиями, валютами и рынками, основной портфель и самый консервативный на ИИС, о нем и поговорим.

Я не люблю сравнивать доходность портфеля с индексом, о чем меня часто спрашивают, из-за того, что в портфеле у меня обычно от 15 до 30% консервов (облигации, кэш, евробонды и прочее), что немного тормозит доходность, а вместе с ней и его волатильность. Да и нет такой цели, обогнать индекс, главная цель получать доходность выше депозита в качественных и проверенных временем историях с небольшой защитой от девальвации через экспортеров.

Данный портфель является стратегическим, я планирую, что через 5-10 лет его доходность сможет покрывать мои основные расходы, поэтому лишние риски брать не хочу, плечи также не использую.

Спустя 4 с небольшим года с момента создания данного портфеля я все-таки решил сравнить, на сколько вырос индекс Мосбиржи с учетом дивидендов и на сколько вырос мой портфель. Вначале я не поверил, но доходность оказалась одинаковая, почти процент в процент, 79,9% (Индекс) и 79,7% (ИИС) и это без учета полученных вычетов, с вычетами по доходности я даже обогнал индекс.

( Читать дальше )

Смена предпочтений инвесторов в пользу долгосрочных бондов принесет облегчение развивающимся странам

- 17 ноября 2020, 15:23

- |

Итоги выборов в США способствовали активизации поисков инструментов с высокой доходностью, предоставив правительствам развивающихся стран столь необходимую передышку. Им нужно будет в следующем году в совокупности погасить долги в национальных валютах на общую сумму эквивалентную примерно 3 триллионам долларов после обширной эмиссии краткосрочных облигаций, которые в основном покупались местными банками в отсутствие международных инвесторов.

Рост аппетита инвесторов к более долгосрочным ценным бумагам облегчит финансовые проблемы развивающихся рынков, поскольку они аккумулируют денежные средства для борьбы с новой волной коронавирусной инфекции. Бразилия, Турция и Мексика, которым необходимо погасить более 50% своей имеющейся задолженности в течение следующих трех лет, сталкиваются с самой большой проблемой рефинансирования долга. По данным Bloomberg, азиатские заемщики с более высоким рейтингом могут легче пролонгировать долг.

( Читать дальше )

Что с рублём

- 17 ноября 2020, 15:17

- |

Что будет с парой USDRUB и стоит ли его сейчас покупать?»

На графике вы видите дневной разметку ключевых уровней

Давайте посмотри что будет с парой доллар рубль:

Основной тренд в паре — восходящий, также я начинаю наблюдать как рисуется паттерн треугольник (очень сильный знак при отработке которого цена пойдет, на 80).

Исходя из выше написанного вижу отличную перспективу получения прибыли на покупке паре USD/RUB . Долгосрочную позицию можно набирать уже сейчас. А вот спекулятивные краткосрочные позиции стоит открывать ордера на откуп в красной зоне, где я указал на графике.

Таким образом вывод таков, что в среднесрочной перспективы мы увидим рост курса USD/RUB . 79-80 вполне реально

На графике.

Классика развода.

- 17 ноября 2020, 11:50

- |

www.tradingview.com/x/p4ZQFrzt/

И это всё, что нужно знать о пробоях и вообще о ТА. Туман войны. Никому не верь. Мне можно.-Мюллер

Кто растолкует, как теперь считаются лимиты для открытия сделок на ФОРТС?

- 17 ноября 2020, 10:16

- |

Ситуация такая, имею Единый брок.счет (единая денежная позиция) в Церихе и в Фридоме...

Есть портфель акций, есть свободные ДС, которыми торгую Si, Br и т.д.

Раньше я брал в клиентском портфеле столбец «на покупку немаржинальных», делил на ГО и получал доступный размер позиции. Опять же в заявке всегда рассчитывалось доступное количество. Теперь ввели НПР1 НПР2, в заявке доступное количество теперь просто «от фонаря» стало указываться (условно, если у меня 300 тыс свободных денег, Брента рисует 2947 контрактов, естественно в стакан их не ставит, потому что НПР1 меньше нуля....)

Если «на покупку немаржинальных» делить на ГО, получаю 43 контракта, но заявка не ставится, потому что НПР1 меньше нуля и т.д.

Собственно вопрос: может мне пора завязывать с торговлей? А, нет я хотел спросить, может кто знает, как теперь рассчитывать размер позиции на фортс?

В Фридом я звонил, мне сказали, чтоб я связался с рискменеджером… Совет конечно дельный, но мне кажется не технологично, звонить их рискменеджеру, каждый раз перед открытием позиций… Просто живу я в усадьбе, в дубовом лесу, на берегу озера. У меня часто бывают гости, сами понимаете, шашлыки, грибочки маринованные. Некультурно будет звонить человеку с полным ртом, рассказывать ему, что мне надо и так по пять раз на дню...

Помогите, пожалуйста.

ОТВЕТЫ НА ГЛАВНЫЕ ВОПРОСЫ

- 15 ноября 2020, 17:13

- |

Да, есть одна идея для долгосрочной торговли

Берете деньги делите на 2 части

На первую половину покупаете облигации или кладете их на банковский депозит.

На вторую покупаете акции в долгосрок с риском (размером стопа) равным процентам по депозиту или купонной доходности по облигациям.

И вообщем то все

В случае стопа по акциям убыток покрывается процентами по депозиту или купонной доходностью. Вообщем вы ничего не теряете. А в случае если акции выстрелят к их прибыли добавится еще доходность по депозиту или облигациям плюс дивиденды.

В следующем выпуске я расскажу про Уорена Баффета является ли он великим предсказателем.

Торговая стратегия (палю грааль)

- 15 ноября 2020, 11:00

- |

Сразу скажу — палить буду только часть грааля. Хотя и самую важную в этой стратегии.

Почему не боюсь запалить грааль, и зачем его специально палю:

— Необходимы специалисты, имеющие способность к главному прогнозу в данной стратегии (прогноз волатильности)

— Дополнительная масса денег, торгуемая по данной стратегии, только повысит доходность стратегии

— И убеждён, одна голова хорошо — много лучше

ГЛАВНЫЙ ПРОГНОЗ в стратегии:

— Насколько минимально/максимально пройдет цена актива внутри дня

Ниже будут даны бэктесты стратегии при правильных прогнозах (с 18.09.2020 по 13.11.2020 фьючерсы). Бэктесты соответствуют действительности (сверено с реальными торгами на ВТБ). Бэктесты проводились и на других периодах и других инструментах. Не зависит от инструмента, в каждом инструменте есть пороговые значения ухода цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал