Избранное трейдера Kostlc

Что нельзя купить за деньги

- 13 марта 2021, 01:08

- |

Все ли можно купить за деньги?

В книге Майкла Сэндела «Что нельзя купить за деньги. Моральные ограничения свободного рынка» приводятся необычные истории о том, что уже можно покупать в США.

Например, вы можете застраховать ДРУГОГО человека на его смерть и получить страховку за него!

У Майкла Райса, сорокавосьмилетнего помощника менеджера компании Walmart в г. Тилтон, случился сердечный приступ, когда он помогал клиенту донести приобретенный телевизор до машины. Через неделю он умер. Его жизнь была застрахована примерно на 300 000 долларов. Но эти деньги не достались его жене и двум детям. Их получила компания Walmart, которая застраховала жизнь Райса и указала себя в качестве выгодоприобретателя.

Когда об этом узнала вдова Райса, Вики Райс, она была возмущена до глубины души. Кто дал Walmart право извлекать выгоду из смерти ее мужа? Он много работал на компанию, иногда по восемьдесят часов в неделю. «Они просто эксплуатировали Майка, — сказала она, — и после этого они получают за его смерть 300 000 долларов. Это аморально».

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 27 )

Советы начинающему инвестору от гуру поведенческой экономики.

- 11 марта 2021, 18:29

- |

Блумберг опубликовал статью с советами от светил поведенческой экономики, которая поможет начинающим инвесторам.

1. Если вам не терпится инвестировать куда-то большую сумму, представьте, что это вложение уже провалилось, и распишите, почему так произошло. Причины такого исхода станут очевидными.

2. Думайте о рискованных инвестициях как о скучных. Зачастую опасные ходы инвесторов описывают в позитивном ключе, как «продвинутые» или «профессиональные», и люди любят ассоциироваться с этими терминами, поэтому лучше пойти на хитрость и сделать для себя более привлекательными менее рискованные варианты.

3. Признайте свои слабости. Ни к чему считать себя агрессивным инвестором, если вы иногда паникуете и продаете в худший момент. Лучше выбрать более консервативное портфолио, с которым вам комфортно будет не расставаться даже при падении рынков.

( Читать дальше )

Как заработать на диетических яйцах

- 10 марта 2021, 23:19

- |

Кто из нас был в ситуации, когда после какого-либо события ощущал себя другим человеком? Так вот, это всё не то. Вряд ли кто-то из нас ложился спать под колыбельную звуков взрывов снарядов и бомб. А им приходилось. Не потому что они смелые или трусливые. Это стало уже частью их новой жизни, которая заменила собой ту другую к которой теперь нужно вернуться, а как?

Автор описывает события происходящие с солдатами, которых отправляют из окоп напрямую домой. Война закончилась и они внезапно стали не нужны. Как теперь вернуться к прежней жизни? Каков этот обратный путь?

В романе есть не мало мест, который читаешь не отвлекаясь и отмахиваясь от всего другого, ибо настолько интересно, что остальное отодвигается на вторичный план. Внутри произведения есть затрагивание некоторых персонажей из «На западном фронте без перемен». Хотелось бы сказать, что изъянов нет, однако в глаза бросилось описание автором окружения. Свинцовым побывали поочерёдно и небо, и утро, и улица, и тишина… Хотя, может быть, это беда переводчика.

Напоследок поделюсь, что Ремарк в своём романе подсказывает как можно заработать на голландских диетических яйцах.

Чему может научить история с банком "Возрождение"

- 10 марта 2021, 19:19

- |

Открытое письмо. Есть ли в Возрождении справедливость?

Подходит к концу эпопея поглощения ПАО Банк «Возрождение» банком ВТБ. Теперь это решено сделать через последовательное присоединение к БМ банку (100% дочка ВТБ).

Для начала оценим финансовые показатели Банка Возрождение (с осени 2018 года находиться под управлением государственного ВТБ):

К сожалению, уже очень долго отсутствует рост собственного капитала (балансовой стоимости) на акцию. Не секрет, что фундаментальной основой стоимости акции, как и выплачиваемых по ней дивидендов, является размер и скорость роста собственного капитала на нее приходящегося (ROE – соотношение размера прибыли к собственным средствам). Отметим, что за 12 лет из собственного капитала, приходящегося на акцию было выплачено 9.7 руб. на одну обыкновенную (ао) и 19.7 руб. на одну привилегированную (ап) акцию. То есть за 8 лет было выплачено не более 2% от имеющегося у акционеров собственного капитала в виде дивидендов. Тем не менее, к моменту присоединения ПАО Банк «Возрождение» к БМ банку, и, как следствие, ликвидации, как отдельного юридического лица, размер капитала составляет 786 руб. на одну обыкновенную и одну привилегированную акцию. То есть, с учетом достоверности официальной финансовой отчетности и, опираясь на аудиторское заключение (ООО «Эрнст энд Янг») и контроль Банка России, можно утверждать, что у акционеров существуют невыдуманные 786 руб. на акцию (как на 1 ао, так и на 1 ап). Эти средства состоят, как из когда-то внесенных акционерами, в результате оплаты эмиссии акций (номинал у обыкновенных и привилегированных акций одинаковый), так и заработанных в результате деятельности банка за все годы деятельности, как коммерческой организации.

( Читать дальше )

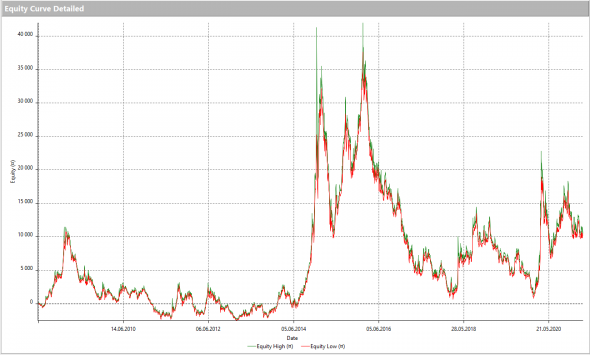

О стоимости хеджа рублевых рисков через фьючерс рубль-доллар

- 10 марта 2021, 09:58

- |

Это один контракт Si, с июня 2008 года. Примерно--потому что данные с финама, а они склеивают фьючерсы не в день экспирации, а за пару недель до этого. Соответственно, то же делает и стратегия--она переходит в очередной контракт не в день экспирации, а за две недели до него. Но с точки зрения выводов это не принципиально. А выводы таковы, что с учетом 2008 года, крымнаша, прочих кризисов, с учетом того, что рубль за это время упал почти в три раза с 25 до 75 рэ за доллар--фьючерс особо никаких денег не принес. Десять рублей там всего, да и те явно выглядят как шум. Так что не стоит недооценивать контанго, кэрри трейд и вот это все--это весьма серьезная вещь, во многом формирующая экосистему фьючерса.

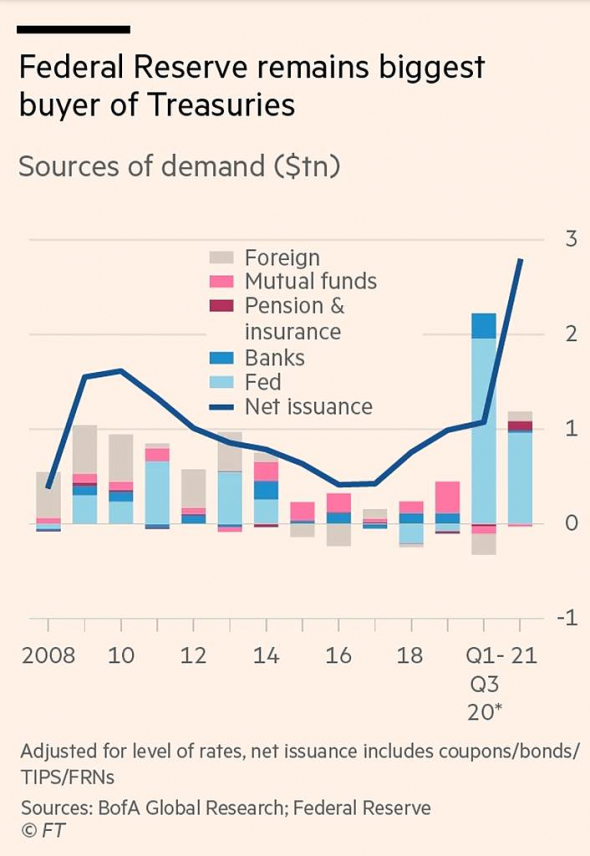

ФРС является главным покупателем Treasuries

- 08 марта 2021, 18:48

- |

Остались ФРС и банки.

Облигации: мифы и реальность. Часть 3. Глава 1. Куда кривая вывезет

- 08 марта 2021, 17:36

- |

Ранее мы предполагали, что рыночные ставки плоские, поэтому дисконтировали денежные потоки по облигации с помощью единой ставки — доходности к погашению (YTM). Однако наблюдаемые на рынке доходности государственных облигаций на самом деле зависят от срока до погашения. Графически эта зависимость представляется в виде так называемой кривой доходности или yield curve. Если для построения использовать только что выпущенные облигации, торгующиеся, как правило, возле номинала, получим кривую номинальной доходности (par yield curve) Ее очень удобно интерпретировать, так как в этом случае купонные доходности равны доходностям к погашению. Впрочем, на низколиквидном рынке подобные облигации для всех сроков до погашения удается найти далеко не всегда.

Возникает вопрос, можно ли использовать эти кривые для оценки вновь выпускаемых облигаций? Рассмотрим модельный пример, когда на рынке есть только две облигации с ежегодной выплатой купона торгующиеся по номиналу (100): годовая с купоном 3% и двухлетняя с купоном 6%. Пока мы не будем вдаваться в детали возможных причин различий их доходностей. Если на этом рынке появится еще одна двухлетняя облигация, но уже с купоном 9%, следует ли для расчета ее цены использовать нашу ‘двухлетнюю’ YTM, т.е. ставку 6% ? Тогда бы мы получили цену облигации

P = 9/(1+6%) +109/(1+6%)2 = 105.5. Или, быть может, первый купонный платеж необходимо дисконтировать, используя YTM=3%, и только выплаты второго года по ставке 6% (цена будет равной P = 9/(1+3%) +109/(1+6%)

( Читать дальше )

Стоимостное инвестирование мертво?

- 08 марта 2021, 13:17

- |

Если мы посмотрим на отдачу от факторов роста и стоимости (дорогие и дешевые акции) за последние 10 лет то увидим полный разгром стоимости.

( Читать дальше )

ОПЦИОНЫ. Статья 19. Временной спред

- 08 марта 2021, 12:03

- |

В статьях 15-18 мы разобрали основные спреды по волатильности. В которых стратегии строятся из опционов с одной датой исполнения.

То есть стоимость спреда по волатильности — это функция цены базового актива при экспирации.

Если спред состоит из опционов с разными датами экспирации, то его стоимость можно определить только после экспирации обоих опционов.

Стоимость такого спреда зависит не только от стоимости базового актива при экспирации краткосрочного опциона, но и от того где будет цена базового актива в дату экспирации долгосрочного опциона.

Временные спреды (календарные, горизонтальные) - состоят из опционов с одной ценой исполнения, но дата исполнения которых истекает в разные месяцы.

( Читать дальше )

Заполнение 3 НДФЛ при наличии сальдированных убытков

- 08 марта 2021, 00:39

- |

Пришло время сделать 3-НДФЛ, чтобы получить социальный (за медицинские услуги) и инвестиционный вычеты, заплатить дивиденды, полученные от иностранных эмитентов (W8-ben подписана).

Нюанс — за год были убытки от коротких позиций по акциям и убытки по фьючерсам на акции.

И при формировании 3-НДФЛ получается каша в доходах и вычетах, которую пришлось разобрать.

Задокументирую свой вариант заполнения, проверим результаты летом, когда налоговая будет обрабатывать декларации.

Что найдено

В личном кабинете при заполнении 3-НДФЛ ждет сюрприз от ВТБ и ФНС:

- от ФНС — задвоение всех данных по доходам за 2020 год,

- от ВТБ странная 2-НДФЛ, которая содержит такие данные, что по мнению ФНС надо еще внести в казну значительное количество тысяч (у меня получалось в разных вариантах от 40 до 125 тысяч). Все потому, что часть вычетов на приобретение бумаг и вычетов по убыткам была передана не принимаемым со стороны ФНС образом.

ВТБ действует строго по поговорке «От пирожка, предложенного москвичом, нельзя отказываться, потому что обязательно запихнет и не факт, что в рот» и заталкивает в личный кабинет ФНС декларацию.

ФНС ее отобразить нормально не может, потому что она содержит данные поперек логики применения вычетов, и теряет часть данных о вычетах, что приводит к необходимости ввести данных о доходах в 3-НДФЛ заново.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал