Избранное трейдера Kostlc

⭐️7 самых просматриваемых видео с конференций смартлаба на youtube

- 10 мая 2021, 11:49

- |

1. Александр Герчик показал стейтмент 46К (17.05.2017)

2. Лариса Морозова — как жить на дивиденды 46К (06.10.2015)

3. Интервью с TATARIN до того как 4 раза выиграл ЛЧИ 45К (6.10.2015)

4. Наталья Орлова (Smeshinka) и Виктор Тарасов 42К (19.05.2017)

5. Сергей Спирин про пассивные инвестиции 40К (06.02.2017)

6. Максим Орловский рассказал свою историю 34К (02.05.2017)

7. Silent Hamster про то как делать профит каждый день! 33К (03.05.2017)

Следующая конференция смартлаба состоится 26 июня в Санкт-Петербурге. Информация здесь.

#конфасмартлаба

- комментировать

- 6.6К | ★29

- Комментарии ( 18 )

Разумный инвестор. Переход количества в качество

- 10 мая 2021, 01:04

- |

250 000 руб. => 15 000 000 руб. => 350 000 000 руб.

Переход количественных изменений за пределы меры (как интервала количественных изменений, в пределах которого сохраняется качественная определенность предмета) ведет к изменению качества предмета, то есть к его развитию. В этом и заключается закон перехода количества в качество — развитие осуществляется путём накопления количественных изменений в предмете, что приводит к выходу за пределы меры и скачкообразному переходу к новому качеству.

При преодолении меры количественные изменения влекут за собой качественное преобразование. Таким образом, развитие выступает как единство двух стадий — непрерывности и скачка. Непрерывность в развитии — стадия медленных количественных накоплений, она не затрагивает качества и выступает как процесс увеличения или уменьшения существующего. Скачок — стадия коренных качественных изменений предмета, момент или период превращения старого качества в новое. Эти изменения протекают сравнительно быстро даже тогда, когда принимают форму постепенного перехода.

( Читать дальше )

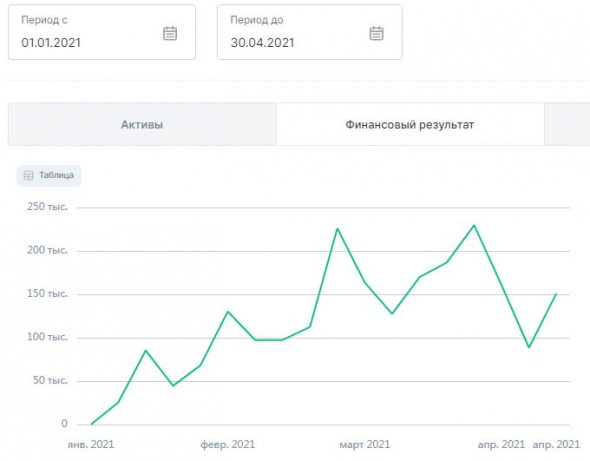

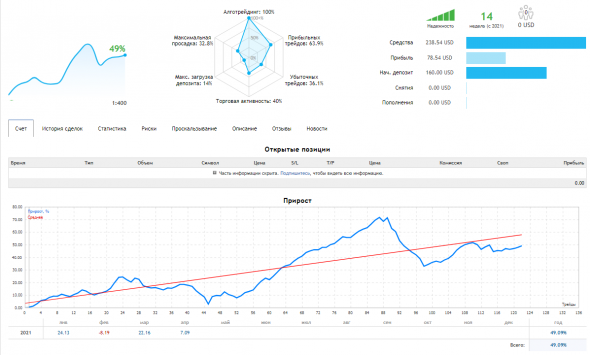

Это кошмар! Мои итоги с января по апрель 2021.

- 02 мая 2021, 00:15

- |

Стал любить в конце каждого месяца подводить итоги по опционному трейдингу, да ещё и на программульку по расчёту статистики раскошелился малёхо, теперь вообще всё красиво будет!

Итак, что же у нас с эквити?

Апрель месяц конечно был славный на волатильность для моей системы.

Я торгую Ри только от шорта, поэтому он мою душу шаталь чуток повозякали туда-сюда, но ТС выстояла.

Чуть ниже представлен подневной скрин, там уже заметны кое-какие проблемы:

( Читать дальше )

Шорт-ставка Василия Олейника не сработает. Вот почему

- 11 апреля 2021, 20:47

- |

Рост доходности длинных облигаций США вызывает беспокойство инвесторов насчет перспектив фондового рынка. Некоторые публичные персоны, например Василий Олейник, делают агрессивную ставку на падение, даже на КРАХ фондового рынка. В качестве “стопудового” аргумента выступает график спреда доходности казначейских облигаций 10-2.

Спрэд доходности 10-2 — это разница между доходностью 10-летней казначейской облигации и доходностью 2-летней казначейской облигации Минфина США.

➖ Отрицательный спред исторически рассматривался как предвестник рецессии и предсказывал каждую рецессию с 1955 по 2018 год, которая проходила через 6-24 месяца после ухода спреда в отрицательное значение.

➕ Положительный спред свидетельствует о здоровой экономике и денежно-кредитной политике, в которой более длинные облигации приносят большую доходность, чем короткие выпуски, как и положено.

🔘 Спред, приближающийся к 0, означает плоскую кривую доходности (доходность короткой облигации = доходности длинной) и, как правило, отражает переходный период между отрицательным и положительным спредом, или наоборот.

( Читать дальше )

Кто получит 1.9 трлн долларов из пакета стимулов США

- 11 апреля 2021, 18:08

- |

Нынешний пакет стимулов на $1.9 трлн уже третий по счёту. Первый и крупнейший в истории был в марте прошлого года — на $2.3 трлн. Тогда прямые выплаты в $1.2 тыс. получали лица с годовым доходом меньше $75 тыс. ($2400 семейные пары) + $500 на каждого ребёнка. В случае превышения выплаты уменьшались. Всего их получили около 92% домохозяйств с доходами $0-100 тыс., причём больше половины уже в течение первых трёх недель. В среднем 80% домохозяйств с низкими доходами потратили их на текущее потребление. На это ушло $292 млрд. Помимо этого, $367 млрд выделялось на займы для малого бизнеса, $130 млрд для нужд больниц, а остальное — для финансовой помощи предприятий в пострадавших секторах и защиту от увольнений (Payroll Protection Plan).

Для сравнения: эта сумма превысила расходы федерального бюджета США на 2020 г. ($1.4 трлн), а вместе с деньгами, выделенными ФРС, общая сумма поддержки составила около $6 трлн, что примерно 30% годового ВВП США ($20.9 трлн в 2020 г.). И это намного больше, чем в других странах, — например, в Великобритании правительство выделило $456 млрд — а также в 2008 г., когда администрация Обамы выделила $800 млрд.

( Читать дальше )

Физико-математические основы Грааля. Часть 11. Парадигма случайности

- 11 апреля 2021, 16:44

- |

А иначе и быть не может, ибо Грааль — воплощение Души человеческой, а пить из Нее или еще чего-либо делать с Ней не каждый сможет, да и возможно ли это вообще?

В чем же причина того, что наличные с рынка (а говорим сейчас исключительно о рынке Форекс) даются так тяжело?

Отчасти, ответ на этот вопрос дает небезызвестный Н.Скриган, автор SWT-метода, вот здесь: https://swt-metod.blogspot.com/p/blog-page_3.html

Безудержно слив весь свой депозит подчистую, Н.Скриган пришел к тем же философским рассуждениям и вопросам, над которыми бьются великие умы — а вот почему же это так? а не является ли рынок случайным блужданием? а что же теперь делать и как дальше жить???

Подобные вопросы — как цепи на ногах, мешают двигаться к вожделенному Граалю.

У меня тоже все не так уж весело:

Нетути плавного движения эквити вверх… Идет безумная в своей сложности борьба с Форексом. Се ля ви…

( Читать дальше )

Конспект / Mind over Markets - James Dalton / Часть 4

- 11 апреля 2021, 12:55

- |

Doing the Trade (Ведение Торговли)

Любое эффективное исполнение представляет собой комбинацию знания, умения, и инстинкта. В каждой сделке, вы применяете ваши знания, ваше понимание, и ваш опыт для того, чтобы судить о рынке. Ясно, что для эффективной торговли необходимо учиться. Опыт дает уверенность для преодоления таких препятствий, как страх, нерешительность, и отсутствие гибкости.

Помните: торговля — это связь опыта и знаний.

Section I: Day Timeframe Trading (Трейдинг Дневного Периода)

Опытный дневной трейдер (day timeframe trader), начинает каждый день с набором ожиданий, которые служат в качестве руководящих принципов, основанных на прошлых показателях рынка. Трейдер исследует факторы рынка, такие как долгосрочное направление рынка (longer-term market direction), последнее размещение области значения (value area — VA) и премаркет (Opening Call).

Day Timeframe Directional Conviction (Направленное Убеждение Дневного Периода)

Единственная цель, кроме определения деятельности «другого периода», узнать каким путем пытается идти рынок.

( Читать дальше )

Рецензия на книгу "Как работает Google"

- 10 апреля 2021, 13:18

- |

А теперь о самой книге. Что запомнилось лично мне:

1. Основной принцип, который пропагандирует Google: единственный способ преуспеть в бизнесе — это постоянно создавать великолепные продукты, и единственный способ это делать — привлекать умных креативных специалистов и создавать для них обстановку, в которой они будут максимально продуктивны.

2. Добавлена глава о появлении Alphabet. О ее создании было объявлено в 2015ом году. Причина появления — позволить реализовать больше амбициозных проектов. Google стала дочерней компанией, а ряд других, которые ранее функционировали как автономные подразделения внутри Google, получили внутри холдинга статус независимых компаний со своей культурой, процессами и отдельным руководством.

3. Устранение синдрома «большой компании». Со временем многие компании привыкают делать то, что они делали всегда, внося постепенные изменения. Эта постепенность со временем, особенно в технологических компаниях, приводит к бессмысленности, так как изменение по сути своей это скорее революция, а не эволюция. Замедляясь компания становится все больше процессно-ориентированной, превращается в большую компанию, что приводит к риску приблизиться к наихудшему из сценариев — остаться не у дел.

( Читать дальше )

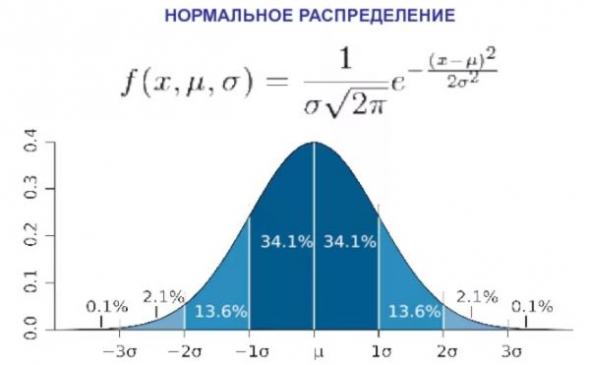

Когда уже S&P 500 упадёт?

- 05 апреля 2021, 18:41

- |

Почему? Задаст вопрос простой обыватель.

Да очень просто, у нормального распределения всегда есть симметричность на рост/падение, он выглядит куполообразно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал