Блог им. Terrazini

Шорт-ставка Василия Олейника не сработает. Вот почему

- 11 апреля 2021, 20:47

- |

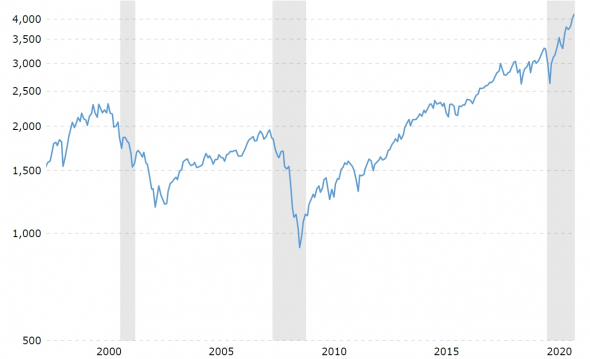

Рост доходности длинных облигаций США вызывает беспокойство инвесторов насчет перспектив фондового рынка. Некоторые публичные персоны, например Василий Олейник, делают агрессивную ставку на падение, даже на КРАХ фондового рынка. В качестве “стопудового” аргумента выступает график спреда доходности казначейских облигаций 10-2.

Спрэд доходности 10-2 — это разница между доходностью 10-летней казначейской облигации и доходностью 2-летней казначейской облигации Минфина США.

➖ Отрицательный спред исторически рассматривался как предвестник рецессии и предсказывал каждую рецессию с 1955 по 2018 год, которая проходила через 6-24 месяца после ухода спреда в отрицательное значение.

➕ Положительный спред свидетельствует о здоровой экономике и денежно-кредитной политике, в которой более длинные облигации приносят большую доходность, чем короткие выпуски, как и положено.

🔘 Спред, приближающийся к 0, означает плоскую кривую доходности (доходность короткой облигации = доходности длинной) и, как правило, отражает переходный период между отрицательным и положительным спредом, или наоборот.

📌 В данный момент спрэд доходности казначейских облигаций за 10–2 года составляет 1,51% по сравнению с 0,40% в апреле 2020 года и выше долгосрочного среднего значения 0,93%. Исторически, когда спред, достигнув нулевых значений начинал расти и превышал значение в 1,5% — индекс S&P 500 снижался примерно на 40-45%.

Эта историческая аналогия и есть аргумент за крах рынка. Каждый раз, когда вы видите некую формацию, которая трактуется как некое историческое доказательство — попробуйте подумать и понять — почему так? Почему эта формация свидетельствует вообще о чем либо? Ведь формация — это не просто самосбывающаяся картинка на графике, а история движения денег на открытом рынке в результате влияния множества факторов.

Нужно не просто смотреть на графики корреляции спрэда доходности 10-2 с индексом S&P 500 и придавать им некий предсказательный статус. Важнее и правильнее — понять причины такой взаимосвязи в прошлом и оценить — есть ли эти причины в настоящем, чтобы рыночная аналогия прошлого снова повторилась в недалеком будущем.

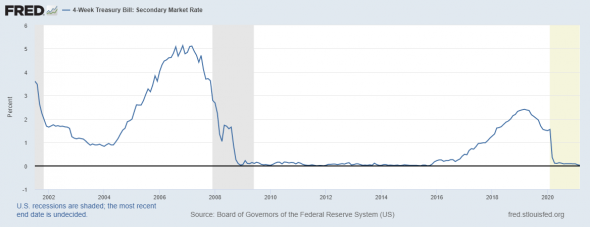

Ранее, когда спред 10-2, достигнув нулевых значений начинал расти, доходность по краткосрочным казначейским векселям минфина США (так называемые Bills) находилась на уровне выше 5%‼️ То есть, доходность очень коротких облигаций с максимальной ликвидностью была значительно выше существующей на тот момент инфляции в 3,5%-3,7%. Причем, подобная высокая доходность Bills была довольно ограничена по времени и длилась не более нескольких месяцев.

Ставка 4 недельных казначейских облигаций минфина США

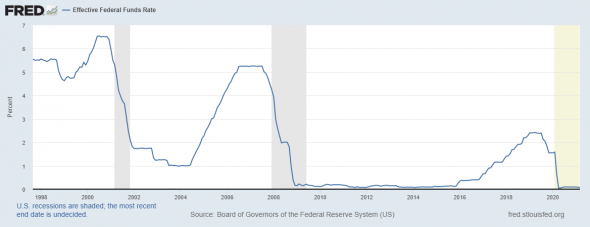

Аналогичная ситуация наблюдалась и в ставке Федрезерва овернайт, которая перед падением фондовых рынков достигала 6,5% в 2000 году и 5,2%-5,3% в 2007 году:

Ставка по федеральным фондам (процентная ставка овернайт)

Другими словами, из-за нехватки доллара в системе, стоимость коротких заимствований была очень высокой и даже превышала доходность как 2-х летних, так и 10-ти летних казначейских облигаций.

Из-за краха доткомов в 2000-х и ипотечного пузыря в 2008 году наступал кризис ликвидности, а вместе с тем — окно возможностей, которым воспользовались институциональные инвесторы (пенсионные фонды, страховые компании, хедж-фонды и банки), которые мгновенно стали вытаскивать деньги с рисковых активов и парковаться в доходных краткосрочных, безрисковых инструментах.

🔻 Естественно, это спровоцировало падение фондового рынка оба предыдущих раза. Но главный вывод в том, что причиной краха был кризис ликвидности, а не потому, что спред 10-2 начал расти.

Может ли эта историческая аналогия повториться в настоящем? Теоретически — все возможно. Если завтра рухнет какой-либо крупный фонд или банк, это может спровоцировать очередной кризис ликвидности по принципу карточного домика.

Почти гарантировано, ФРС еще подбросит дровишек, напечатав дополнительных пару триллионов долларов и зарепует финансовую систему: “пут-опцион” Гринспена научил ФРС спасать мир от финансовых передряг. Однако пока ФРС подумает, пока объявит — пройдет неделя, а индексы могут падать по 5-7% каждый день.

В текущей реальности, когда доходность 4-х недельных Bills равна 0,02%, а ставка Федрезерва овернайт 0,07% очевидно, что нет кризиса ликвидности, есть переизбыток ликвидности.

В текущей реальности, когда ожидаемая реальная доходность казначейских облигаций (доходность — ожидаемая инфляция) является отрицательной, — они представляют слабый интерес для инвесторов.

Серьезный негатив для рисковых активов наступит в том случае, если доходность 10-ти летних трежериз превысит уровень ожидаемой (а не реальной) инфляции. В таком случае институциональным инвесторам станет интересно увеличить экспозицию в безрисковых активах с фиксированной доходностью.

Насколько реален этот сценарий — большой вопрос. ФРС не нужны высокие ставки на длинном конце кривой доходности: это увеличит расходы бюджета на обслуживание госдолга, увеличит ставки по ипотеке и затормозит экономический рост ВВП. Есть большая вероятность, что при прохождении некой болевой точки ФРС начнет скупать длинные трежериз на свой баланс, как это много лет делает Япония.

• Госдолг США составляет $27,785 трлн, что эквивалентно 107,6% от ВВП страны.

• В стране 6,3% населения остаются безработными.

• Долги домохозяйств (американских граждан) достигли почти $19 трлн, что эквивалентно еще 72,6% ВВП США.

• И все это на фоне текущего дефицита бюджета США в размере 4,6% от ВВП.

Чрезмерный рост процентных ставок неизбежно вызовет проблемы с платежеспособностью всех без исключения заемщиков и массовые банкротства, что вызовет очередной финансовый кризис.

Вот почему Йеллен, Пауэлл и все его заместители трижды в неделю вещают про отсутствие рисков инфляции и про долгиий низкие ставки — другой исход еще более болезненный.

Совершенно очевидно, что ни завтра, ни через пол года-год ФРС ставку не поднимет, поскольку несморя на всплекс инфляционных ожиданий — в крупных развитых экономиках преобладают серьезные дезинфляционные факторы, которые очень скоро «погасят» инфляционный всплеск.

В их числе:

- Замедление скорости оборота денег в системе,

- Развитие и доступность финансовых рынков для вчерашних «чистильщиков обуви», которые излишки денег теперь тратят не на новый телевизор, а на акции Tesla,

- Крипторынок, который «всосал» в себя уже более $2 трнл ьез учета фьючерсов на биткоин.

- Научно-технический прогресс

теги блога Terrazini

- Abbott

- Abbott Laboratories

- ABBV

- AbbVie

- abbvie inc

- Abt

- ACAD

- ALGN

- Align Technology

- AZN

- BIIB

- Biogen

- biogen inc

- COIN

- FCX

- GMKN

- Gold

- Goldman sachs

- growth

- GS

- jnj

- Microsoft

- Microsoft Corp

- moderna

- Morgan Stanley

- MRK

- MS

- MSFT

- Myriad Genetics

- PFE

- REGN

- S&P500

- spx

- акции

- Алроса

- Биокад

- биотех

- биотехи

- биотехнологии

- биофармацевтика

- Вакцина Коронавирус

- вакцина против коронавируса

- вакцинной от коронавируса

- вакцины

- взгляд на рынок

- ГМК НорНикель

- дивдоходность

- Дивидендные акции

- дивиденды

- золото

- инвестиции

- инфляция

- Компании роста

- Крах

- макро

- медь

- Норильский Никель

- Облигации

- обучалка

- обучение

- психология в трейдинге

- рецессия

- рецессия в России

- Рецессия в США

- тест

- Транснефть

- уроки инвестиций

- фундаментальный анализ акций

Вася он как Габана, Мазератти фондового рынка если хотите. А вы никто — пыль.

Если уберете его имя из заголовка то никто не зайдет смотреть на ваши художества.

мухи любят гомно и их очень много.

тут идёт аналогия с людьми: не всё, к чему стремятся миллионы людей — истина и благо.

то есть миллионы людей не могут ошибаться, слушая бузову (на самом деле могут, и бузова не певица и создаёт мусорный контент для плебса).

это как аллегория.

полностью фраза звучит так:

Дерьмо остаётся дерьмом, любят его миллионы мух или не любят.

«Творчество» бузовой не имеет никакой ценности для искусства, сколько бы миллионов овуляжек не ходили на её концерты.

То есть это отличный пример демагогического приёма — апелляции к большинству.

Если песни Бузовой многим нравятся, то для них они имеют опять же ценность.

Герострат тоже был знаменит

А сказать можно что угодно, и потом сказать, что его неправильно поняли.

А теперь окончательно ушёл в тину.

всё