Избранное трейдера kirifan83

Диверсификация и концентрация; риск и доходность.

- 13 апреля 2020, 17:20

- |

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

BELUGA GROUP объявляет операционные результаты за первый квартал 2020 года

- 13 апреля 2020, 17:11

- |

BELUGA GROUP объявляет операционные результаты за первый квартал 2020 года

- BELUGA GROUP демонстрирует устойчивое развитие в период экономической нестабильности

- Общие отгрузки компании увеличились на +19%

- Отгрузки собственной продукции выросли на +17%

- Отгрузки импортных брендов показали динамику +40%

В первом квартале 2020 года общие отгрузки компании составили 2 881 тыс. декалитров, что на 19% больше, чем в аналогичном периоде 2019-го. Отгрузки собственной продукции также показали рост 17% – до 2 520. тыс. декалитров. Драйверами в категории «Водка» выступили «Беленькая» и «Архангельская Северная выдержка», в категории «Коньяк» – «Золотой Резерв», в «Виски» – Fox & Dogs, в «Джине» – Green Baboon.

Существенную позитивную динамику продемонстрировали и партнерские импортные бренды, которые компания представляет в России на эксклюзивной основе. Отгрузки по этим позициям увеличились на 40% до 361 тыс. декалитров. В группе крепкого алкоголя наибольший рост у рома Barcelo, а также брендов из портфеля William Grant & Sons. Отгрузки импортных винных марок увеличились на 39%, наилучшую динамику показали вина Torres, Masi, Barefoot и Faustino.

( Читать дальше )

Используйте этот метод, чтобы увидеть следующий большой поворот в нефти (перевод с elliottwave com)

- 13 апреля 2020, 16:19

- |

Большинство наблюдателей на энергетических рынках были удивлены масштабами падения цен на нефть в последние месяцы. Однако волны Эллиотта давным-давно высветили предупреждение (или возможность, в зависимости от того, как вы на это смотрите).

Большинство наблюдателей на энергетических рынках были удивлены масштабами падения цен на нефть в последние месяцы. Однако волны Эллиотта давным-давно высветили предупреждение (или возможность, в зависимости от того, как вы на это смотрите).Еще в августе 2018 года наш ежемесячный финансовый прогноз по волнам Эллиотта противоречил преобладающим настроениям в отношении цен на нефть, когда он сказал:

1 июля всплеск бычьей популярности [сырой нефти] в СМИ, когда один заголовок объяснил: «Почему скачок нефти далек от завершения, и ожидается 100 долларов за баррель». 6 июля известный экономист повысил ставку до 150 долларов за баррель.… В среду другая крупная фирма с Уолл-стрит говорила о 120 долларов в нефти. Более низкие цены на нефть весьма вероятны ...

Ну, как вы, наверное, знаете, цены на нефть в последние полтора года оставались значительно ниже 100 долларов за баррель, тем более 150 долларов.

( Читать дальше )

Кризис, который еще не наступил.

- 13 апреля 2020, 14:48

- |

Данный обзор отражает мнение автора и не несет рекомендательного характера.

Начало.

Как все мы прекрасно знаем, рынки начали свое снижение в феврале 2020. Одной из причин тому, послужил значительный рост рыночной капитализации, к ВВП.

Рыночная капитализация = Количество обыкновенных акций * Текущую цену акций.

ВВП – это стоимость всех товаров и услуг, произведенных страной в течение года.

Такая ситуация не нова, достаточно вспомнить предыдущие кризисы. Например, знаменитый Пузырь дот комов. Кульминация которого произошла в марте 2000 года. В то время, как прибыли интернет компаний были сильно переоценены рынком.

Показатель MERKETCAP/GDP в Америке достигал пикового значения в 138.1 пунктов, после чего фондовый рынок рухнул. А вместе с ним скорректировался и

( Читать дальше )

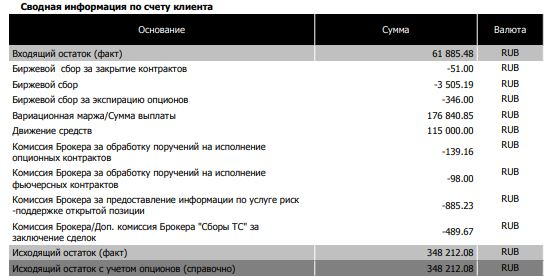

Торговля опционами как реальный бизнес. Считаем ROE.

- 13 апреля 2020, 13:39

- |

Представим, что крупный акционер, обладающий большим капиталом, выбирает между тем, как открыть новый мусороперерабатывающий завод и вложиться в торговлю опционами. Как сравнить что лучше?

Нужно подсчитать ROE.

Я публиковал свою эквити за 1-ый квартал здесь, теперь мне стало интересно посмотреть на комиссионную составляющую процесса.

Делаем запрос брокеру на выгрузку данных с 09.01.2020 по 10.04.2020, получаем следующее:

Входящие активы (уставный капитал) = 62 000

Довнос (вклад в имущество) = 115 000

Исходящие активы = 348 000

Выручка = 177 000

Чистая прибыль = 171 000

Комиссия биржи = 3 902

Комиссии брокера от сделок = 727

Комиссия брокера за плечо = 885

Так как торговля идет на ИИС тип (Б), налоги отсутствуют и про 13% можно забыть. Все расходы учтены.

Теперь самое интересное, считаем ROE:

( Читать дальше )

Россия - тихая гавань. И бесконечность

- 12 апреля 2020, 20:00

- |

В Багдаде все спокойно?

Потрясающим выглядит деятельность российского руководства в контексте противодействия кризису. Нет, то, что для нашей экономики полет акций никогда не был чем-то из ряда вон выходящим очевидно. Падение на 20-25 процентов тех или иных акций за сутки заметят разве что профессиональные спекулянты. Ни население (кроме тех, кто умудряется играть на биржах, но таких меньшинство), ни собственно экономические круги не будут ни каким образом рефлексировать на изменение котировок.

Совсем другое дело валюты. Еще в 90-е годы наблюдать за тем, как ползут строчки цифр при изменении валютного курса было излюбленным экономическим «развлечением» российского общества. И сейчас, судя по всему, к этому хотя и присматриваются (особенно если судить по материалам СМИ, которые несколько раз за день готовы известить об изменении курса рубля) но реагируют гораздо спокойнее. Так, например, еще в начале нулевых резкое изменение курса иностранных валют к рублю вызвало бы тотальное стремление граждан снимать свои сбережения из банков и закупаться иностранными валютами. Сейчас ситуация не такая. В банках очередей за вкладами не наблюдается, работа не прекращается, банкоматы не мигают надписями «нет выдачи». Это с одной стороны хорошо, т.к. показывает, что население стало более спокойным, а с другой тревожно, т.к. не совсем ясно вызвано ли данное спокойствие тем, что люди верят в российскую экономическую стабильность, или же у них нет того, что можно было бы снять и перевести в валюту. При любых обстоятельствах В.В. Путин уже провел встречи с главами крупнейших банков (Сбербанк и ВТБ) и судя по всему убедился в том, что активов будет достаточно для покрытия любого ожидания от кризиса.

( Читать дальше )

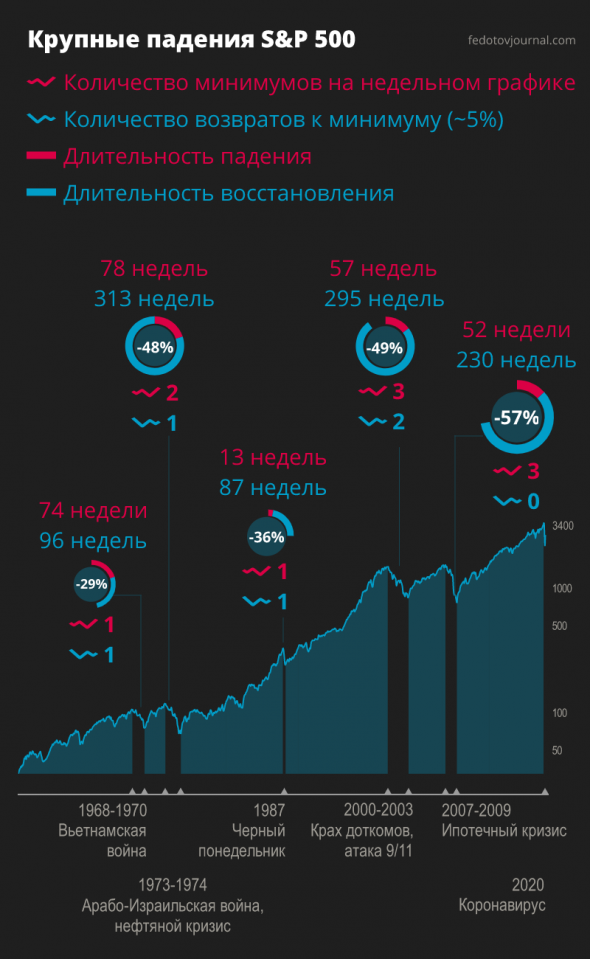

ЛОВИМ МИНИМУМ РЫНКА: статистика крупных падений S&P 500, начиная с 1968 года

- 12 апреля 2020, 19:59

- |

После Великой Депрессии индекс S&P 500 перенес пять крупных коррекций. Я скачал данные, изучил поведение рынка и выделил закономерности. Ниже — результаты.

Что рассказывает история

После Великой Депрессии было пять случаев, когда S&P 500 падал от максимумов больше, чем на 30%. Шестая коррекция происходит сегодня, на фоне эпидемии коронавируса.

Вот закономерности прошлых падений:

1. Все кризисы имеют сильную фундаментальную причину. Исключение — «Черный понедельник» 1987 года. Тогда серьезных предпосылок не было, а рынок обвалился иррационально.

2. Три падения из пяти показали двойное или тройное дно перед восстановлением. Инвесторы, которые покупали на первом откате, теряли деньги.

3. Перед началом ралли рынок возвращался на близкие к минимумам уровни. Инвесторы, которые пропустили первое или второе дно, могли зайти на 5% выше.

( Читать дальше )

На самом деле ситуация с коронавирусом очень печальна

- 12 апреля 2020, 19:10

- |

История эта начинается с ноября 2002 года и тоже в Китая! Новая болезнь - Тяжёлый о́стрый респирато́рный синдро́м (ТОРС, англ. SARS).

Заболевание характеризуется вирусной пневмонией, быстро прогрессирующей до дыхательной недостаточности.

Атипичная пневмония — респираторное вирусное заболевание, вызываемое коронавирусом SARS-CoV.

Заражение в течение 2 месяцев распространилось на соседние Гонконг и Вьетнам, а в конце февраля 2003 года и далее — на другие страны и континенты.[6] Случаи заболевания обнаруживались в 29 странах, всего было отмечено 8098 случаев, из которых 774 закончились летальным исходом. Наибольшее число случаев было зафиксировано в Китае, Гонконге, на Тайване, в Сингапуре и Канаде. Последний случай заболевания ТОРС был зафиксирован в июле 2003 года на Тайване. Эпидемия была остановлена мерами контроля по распространению инфекции.

( Читать дальше )

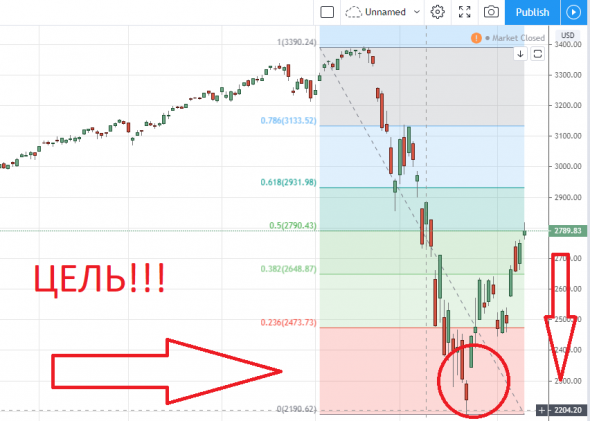

Почему я не покупаю акции? Лучшее время для того, что бы вложиться в Московскую биржу для трейдера

- 12 апреля 2020, 18:47

- |

Индекс SP500 упал с уровня 3400 до 2200, а на текущем отскоке уже поднялся на 2660. Я рад этому росту. Во-первых, чем выше пойдет отскок, тем больше вероятность теста дна. Во-вторых, на подъеме есть незакрытый гэп около 4%, а гэпы на дне закрываются с высокой долей вероятности.

Сейчас периодически читаю комментарии, что рынок то растет, а мы не в нем! Но скажите, чего вы ждете дальше? Что рынок с текущих уровней так и пойдет вверх? На «хай», а потом «перехай» и снова начнет раздуваться пузырь?

Даже если вы сейчас зайдете в акции, заработаете по каким-то бумагам 5-7%, то с последующей коррекцией снова просядете процентов на 15. И зачем тогда заходить сейчас?

Индекс РТС с уровня 1650 упал до 800

Здесь тоже наблюдаем гэп на 880, который должен закрыться. На этом уровне я буду делать первые покупки, потом буду докупаться на росте или дальнейшем падении – в зависимости от ситуации на рынке.

( Читать дальше )

Определение размера позиции – верный ключ к успеху в трейдинге.

- 10 апреля 2020, 15:55

- |

Дэвид Стендаль о сезонных паттернах

Как системный трейдер, я люблю программировать всё таким образом, чтобы в разгар торговли я мог сохранять спокойствие и позволять системам самостоятельно принимать все торговые решения.

Имея более чем 25-летний опыт в трейдинге и разработке торговых систем, основанных на импульсах и моделях, Дэвид Стендаль уделяет важную роль управлению рисками. Стендаль является учредителем и президентом инвестиционной компании Signal Trading Group (SignalTradingGroup.com) и занимается торговлей на глобальных фьючерсных рынках. Он придерживается систематического, эффективного и высокодиверсифицированного режима торговли. Принимал участие в создании различного финансового программного обеспечения, которое сосредоточено на оценке торговыхсистем, определении размера позиции и построении портфеля. Информацию о нем вы можете отслеживать в его аккаунте в Твиттер @ David_Stendahl.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал