Избранное трейдера jackan

Потерять или сохранить - логика стоп-лосса.

- 19 июня 2018, 12:16

- |

Что-то я подсела на логику, в плане призыва сначала думать, а потом уже индульгировать над своим состоянием. :)

Прошу прощения, если кому-то ломаю рамки и рву психологические цепочки. ;)) Я не специально! )))

Сегодня хочу обсудить тему стоп-лосса, потому что, как вижу, большинство вообще не понимает, для чего данная функция нужна в терминале. ))

ну как бы да… логично: «стопы ставят трусы». ))))) А мы ж умные и красивые и прекрасно пересидим весь рынок, но победу вырвем (чуть не написала «вырвем очко»))).

Но начнем от печки — без теории и нудных описаний, исключительно мои мысли и понимание.

Что такое стоп лосс? В самом распространенном понятие — ограничение убытков, т.е. потерять не больше допустимой суммы, %%, соблюдение ММ и т.д.

И считают его каждый по своему: в пунктах, деньгах, %%. Кому как угодно. Как правильно — разбирать не будем… сейчас это не важно.)

Важно понять для чего мы его ставим.

Как я понимаю, главная функция стоп-лосса это отмена сигнала, по которому мы вошли в рынок. То есть, реверс!

( Читать дальше )

- комментировать

- 5.6К | ★11

- Комментарии ( 160 )

Алго-дзэн. Начало.

- 19 июня 2018, 10:41

- |

На рынке я впервые оказался в 2008, посчитав наивно, где-то к сентябрю, что всё плохое уже закончилось и пора покупать. Как человек далёкий от всего, купил ПИФ Акций, примерно в конце сентября. Помню девушка — менеджер банка уговаривала меня поделить сумму надвое и половину вложить в депозит. Не стал. К тому же у меня был ещё и долларовый кредит на машину, взятый в августе. В общем, до зимы с интересом и печалью наблюдал как кредит дорожает, а ПИФ складывается. В итоге кредит погасил досрочно в феврале, потом оказалось что это был пик $. ПИФ весной стал постепенно отрастать и летом я его быстренько продал, получив порядка +5% годовых, чему был очень рад, т.к. в моменте потери составляли почти 50%

Кстати эта цифра в 50% просадки потом повторялась не один раз.

В 2009 я открыл счёт, стал торговать сам, было 30 тыс на счету. По-моему в плюс я так и не вышел. Сначала торговал акции в лонг. Потом попробовал шорт. А добило счёт то что я переключился с акций на фьючерсы и пытался шортить сбер, который вырос в том году с 13 рублей до > 50

( Читать дальше )

Дополнительный выходной для скальпера/дейтрейдера

- 18 июня 2018, 22:06

- |

Как известно полный рабочий день дейтрейдера/cкальпера весьма утомителен, также не все деловые и личные визиты и встречи можно откладывать до сб, вс. В связи с чем встает вопрос выбора выходного от трейдинга в день когда все учреждения и организации работают, приходит на ум среда как делящая неделю пополам (хорошо также в плане отдыха от напряженного трейдинга). Торговля топовыми рос. фьючерсами и акциями. Как вам среда, какой альтернативный день предложите и почему?

Механизм трейдинга говорите?

- 18 июня 2018, 15:31

- |

В принципе, читать интересно, особенно книга будет полезна для новичков, хотя, бьюсь об заклад, что новички не будут ее читать, т.к. они совершенно не поймут о чем эта книга и они не захотят разбивать об корыто свои те первоначальные надежды, с которыми все приходят в этот сложный мир финансов...

Книга полна жизненных историй, которые немного скрашивают чтение и это плавание в водолазном костюме среди воды, которой тоже не мало.

В начале книги есть хороший абзац, где автор вполне честно заявляет: «Если ваше понимание находится в точке А (профессионал), то, возможно, вам нет смысла продолжать чтение этой книги. Разве только для развлечения, поиска новых идей или критики автора».

Ну что тут можно сказать, все так и есть, я лично получил удовольствие от прочтения, а где-то даже могу и подискутировать с автором и его покритиковать...

" В социальной сети трейдеров comon.ru один любознательный человек под ником door выложил на «смартлаб» подробную статистику трейдеров из этой сети. Согласно данной информации из 13 810 активных счетов за 2011 г. 82% трейдеров показали отрицательную доходность. Банковский депозит удалось обыграть только 7% трейдеров".

( Читать дальше )

Функции для работы с барами в MQL5 и улучшенный тестер стратегий в MetaTrader 5 build 1860

- 18 июня 2018, 14:56

- |

Что нового появилось в платформе:

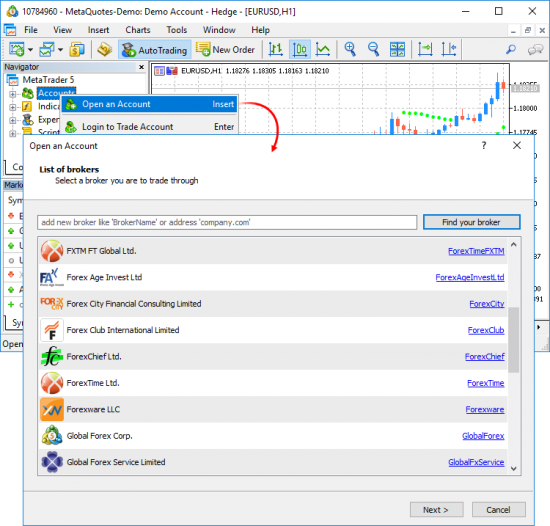

- Terminal: Полностью переработан диалог открытия счетов. Теперь вы сначала выбираете интересующего брокера, а затем — тип счета, который хотите открыть. Благодаря этому список брокеров стал более компактным, поскольку в нем теперь отображаются названия компаний, а не всех доступных серверов.

Также для облегчения поиска в список добавлены логотипы компаний. Если нужного брокера нет в списке, просто наберите название компании или адрес сервера в поисковой строке и нажмите «Найти вашего брокера».

Чтобы помочь начинающим трейдерам, в диалог добавлены описания типов счетов. Также в связи с обновлением General Data Protection Regulation (GDPR) при открытии счета теперь могут показываться ссылки на различные соглашения и политики брокерских компаний:

( Читать дальше )

Теория волн Эллиотта или как создать систему?

- 18 июня 2018, 12:44

- |

Довольно давно использую волновую теорию в своей торговле. Не однократно проверял ее на «прочность», как с помощью бэк-тестов (очень кропотливая и не благодарная работа), так и на реальной торговле. В настоящий момент использую робота на ее основе. Но никогда не задумывался, а кто нибудь до меня, вообще, проводил полномасштабные тесты? Оказывается были люди. Наткнулся на одну статью, по моему мнению, весьма интересную. Полностью ее приводить не буду, лишь «выдержки» (кому интересно, ссылка на оригинал в конце блога):

Ральф Нельсон Эллиотт разработал Теорию Волн Эллиотта в конце 1920-х годов, обнаружив, что на фондовых биржах, вопреки расхожим предположениям о несколько хаотических движениях, фактически все происходит несколько иначе. Он выяснил, что движения цен происходят повторяющимися циклами, которые связаны с эмоциями инвесторов в результате внешних воздействий, либо преобладающей массовой психологии в данный момент. Эллиотт заявил, что восходящие и нисходящие колебания массовой психологии всегда проявляются в одних и тех же повторяющихся моделях, которые он назвал «волны». Эллиотт мог выделять уникальные характеристики волновых моделей и делать детальные прогнозы рыночного движения, основываясь на моделях, которые он идентифицировал.

( Читать дальше )

S&P 500, МОСБИРЖА ЗАПУСТИЛА фьючерсный контракт

- 18 июня 2018, 10:12

- |

На выходных абсолютно случайно узнал, что Мосбиржа запускает с этого понедельника то есть с 18 июня, фьючерсный контракт на индекс S&P500.

Очень интересно будет посмотреть как все это заработает и какая будет ликвидность. Одно мне не понятно, по какой причине установили цену 2135. Что-то я пробовал понять суть пересчета но не разобрался видимо, даже изучив описание на официальном сайте.

Может спецы по Мосбирже подскажут, как это понимать?

Шаг цены ясен, он такой же как и на реальном фьюче, в рублях вроде пересчитывают по курсу — тоже понятно, но не понятно по какой причине такое мелкое ГО 12235 рублей, получается что фьючерс дробленный, а не полноценный. То есть что бы купить реальный фьючерс адекватно ES надо брать много контрактов на Мосбирже.

( Читать дальше )

Телеграм бот для торговли на ФОРТС, прямиком от автора

- 17 июня 2018, 16:21

- |

Доброго времени суток, как у всех настроение?

На смартлабе последнее время слишком много всего оффтопного, но с те же успехом куча постов, в которых жалуются что слишком много оффтопа, оффтоп рождает оффтоп! Истина!

Но этот пост будет о рынке, вау вот это поворот…

Буквально пару недель назад, я запустил бота в телеграмме (Пашка Дуров, поклон тебе в ноги), бот крайне простой, после подписки ты получаешь сигналы для торговли на рынке Forts, всеми любимым и почти единственным инструментом — фьючерс на индекс РТС.

Вот ссылки(https://smart-lab.ru/blog/477227.php) на посты админа бота, админ не я, у меня нету времени этим заниматься. И так как пост собрал довольно много комментариев, я решил, что действительно стоит рассказать о системе в двух словах, о самом боте, показать пару картинок, да и вообще почему бы не сделать пост про торговлю на рынке, коих к сожалению, мало. Вообщем погнали…

Я программист, биржу всегда любил, посему почему бы это не совместить. По ходу времени покупал курсы, семинары в принципе считаю пустой тратой денег и времени, но если кому-то помогает, то пожалуйста. Последние пару лет я разрабатывал систему, и вот в начале года я пришел к какому-то итогу.

( Читать дальше )

ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация. Финал.

- 17 июня 2018, 02:33

- |

Сегодня я завершаю публикацию суперблокбастера:

«ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.»

И представляю на суд Смартлаба заключительную вторую часть своего аналитического и почти научного исследования в области трейдинга.

Перед прочтением этой заметки настоятельно рекомендую ознакомиться с ее началом (первой частью)

Ознакомиться с первой частью «ДИВИДЕНДНЫХ ИСТОРИЙ» можно, пройдя по ссылке.

В противном случае может быть потеряна логика и не все из представленного материала будет до конца понятно.

А теперь перехожу к основному содержанию своего эксклюзивного исследования: «ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.»

В прошлой заметке была кратко описана суть «традиционной ориентации» многих дивидендных трейдеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал