Избранное трейдера Андрей Вячеславович (Ganesh)

Модель рынка как немарковского процесса. Часть 3. Тестовый Грааль

- 02 июня 2020, 13:08

- |

А чего это мы все тут делаем? Ах, да! Грааль ищем.

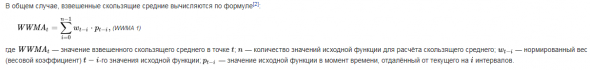

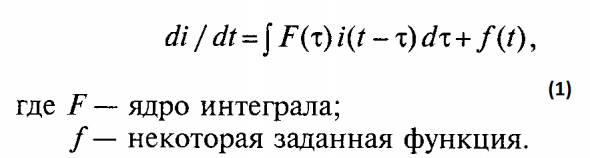

Так вот, рассмотрим еще раз интегро-дифференциальное уравнение для немарковских процессов

Функция f(t) характеризует поведение системы без учета памяти и, применительно к рынку, имеет смысл гауссовского «белого шума».

Проинтегрировав уравнение (1) получим, что цена i(t) описывается:

а) скользящей средней:

( Читать дальше )

- комментировать

- 5.1К | ★10

- Комментарии ( 28 )

Пенсионерка против нечИсти #3

- 02 июня 2020, 12:30

- |

Текст заявления в ФАС РФ.

Заявление

Мной установлен факт недобросовестной конкуренции со стороны Сбербанка РФ.

04.03.2020 года, в Сбербанке РФ осуществлен платеж мертвым гражданином Т........., дата смерти 06.01.2014.

Платеж осуществлен по кредитному договору от 21.08.2013, мертвый гражданин сделал взнос по кредиту живыми деньгами.

Я как юрист, провел консультации с сотрудниками ЦБ РФ, который заверили меня, что подобные технологии не применяются другими банками РФ.

Соответственно, выявлена монополия Сбербанка РФ:

1. Обслуживать и принимать у себя в отделениях мертвых граждан.

2. Верифицировать мертвых граждан.

3. Получать от мертвых граждан РФ – живые деньги.

(К сведению, после даты открытия наследства, мертвые граждане не являются объектом вещных прав и не могут осуществлять операции как с валютами, так и с российским рублем, не могут использовать в расчетах рубли, так как не обладают правом собственности на деньги, спустя 6 лет после смерти. Денежные средства мертвых граждан – принадлежат наследникам. Данным действием в сотрудничестве с СБ РФ, мертвые граждане нарушают права своих наследников).

( Читать дальше )

Уникальная возможность заработать. И вписать своё имя в историю торгов.

- 02 июня 2020, 11:21

- |

; р))

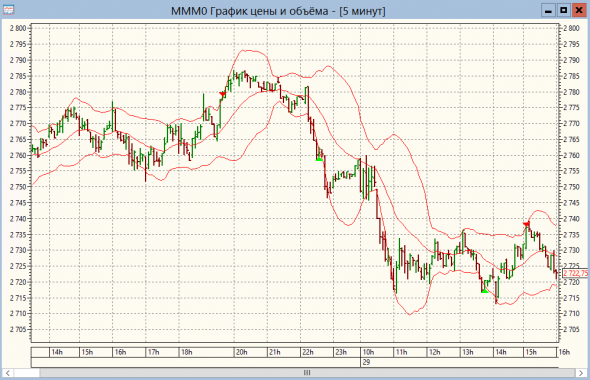

Коллеги, взгляните на график.

У нас есть уникальная возможность организовать «сверх сильное движение» вверх на МАГНИТе.

У Магнита до дивидендной отсечки 11 торговых дней. 17 июня 2020 г.

Дивиденды очень высоки. 157 рублей на акцию.

Магнит не пострадал от ковида. Наоборот.

И нам всего то надо вытолкнуть цену сегодня выше 3939,

а в конце недели прорвать 4000 р. за акцию.

Это всё очень близко.

И, вуаля, путь открыт на 4425.

А что начнётся дальше?

Путешествие на Луну. Не меньше.

Присоединяйтесь. Риски можно ограничить на уровнях 3800.Или 3750.

Это не чём.

; р))

Утренний позитивчик!!!

- 02 июня 2020, 09:17

- |

— Запомни, открывая позицию, умный человек всегда во всем сомневается.

Только дуpак может быть полностью уверенным в чем-то.

— Вы уверены в этом, мэтр?

— Абсолютно.

Трейдера вызвали в налоговую инспекцию. — Вот вы в декларации о доходах за прошлый год указали, что заработали десять тысяч, а, по нашим данным, потратили вы за это время, как минимум, миллион. Что это значит? — Что значит… Не могу никак свести концы с концами!

С биржи выходят два трейдера, один в одних трусах, другой совсем голый. Голый говорит тому, что в трусах:

-Вот Вася, за что я тебя уважаю, ты можешь вовремя остановиться.

Как подружиться с черным лебедем? Оптимальное соотношение ГО и депозита

- 01 июня 2020, 11:48

- |

Всех приветствую!

Пост – призыв задуматься и может быть пересмотреть свои риски в сторону уменьшения. Волатильность возросла – это хорошо, но и риски повысились. К оценке рисков стараюсь подходить серьезно. Поэтому решил описать подход, которым руководствуюсь при управлении соотношением размера гарантийного обеспечения к депозиту.

В чем собственно проблема? Грузим депозит под завязку. Плечо 1 к 8. Оставляем чуток под просадку и в бой! Повезет если счет начнет расти, сформируется некий запас. А если события будут складываться не так удачно: просадка 40%, а следом огромный гэп. Что останется от депозита? Выход из ямы займет очень много времени.

Решение проблемы – создание резерва. Использую следующую пропорцию:

50% – это максимальное расчетное ГО, сумма максимальных лимитов по всем ботам. Оно может меняться от 0 до 50% в зависимости от: направления позиции (кто в лонг, кто в шорт, кто вне позиции), ММ алгоритма (фиксированный объем, плавающий), волатильности на рынке.

( Читать дальше )

Как проверить робота перед покупкой

- 31 мая 2020, 00:37

- |

Как понять, что робот — не говно???

Ты не поверишь, но понять это очень просто. Заставь продавца робота прогнать (или сам прогони) Walk Forward Test (WFT) на достаточно длинном периоде. Суть теста понятна из картинки:

Если робот покажет достаточно ровную совокупную эквити на периодах верификации, то весьма высока вероятность, что такой робот притащит тебе бабло и ты наконец-то сможешь купить жене сапоги. Но если робот завалит тест, то не покупай его ни под каким соусом. Не слушай стоны продавца про его тяжелую, одинокую жизнь и не ведись на сказки про разбогатевших покупателей.

( Читать дальше )

Как я за неделю проинвестировал в 1300 IPO, зачем я это сделал и что из этого вышло

- 30 мая 2020, 12:13

- |

Неделю назад я захотел узнать, насколько прибыльны IPO-инвестиции. Я загрузил информацию 1300 компаний в excel-файл, придумал инвестиционную стратегию и прогнал ее на исторических данных. Сначала я получил 5,45% доходности на сделку. Потом добавил фильтры и улучшил результат вдвое. В итоге получилось целое исследование, этапы которого я пошагово раскрываю в статье.

Дисклеймер: материал основан на исторических данных и не является руководством к действию. История может повториться, а может и не повториться. Или может повториться, но немного иначе. Всегда учитывайте эти моменты и тщательно взвешивайте принимаемые решения.

Оглавление

Шаг №1. Собираем данные

Шаг №2. Обрабатываем данные

Шаг №3. Смотрим общую картину

Шаг №4. Строим базовую стратегию

Шаг №5. Ставим take profit и фильтруем IPO по андеррайтерам

Шаг №6. Фильтруем IPO по размеру предложения

Шаг №7. Фильтруем IPO по секторам

Шаг №8. Комбинируем результаты

Шаг №9. Делаем выводы

Постскриптум

Постскриптум-постскриптум

( Читать дальше )

- комментировать

- 13.8К |

- Комментарии ( 51 )

КВИК-->Lua-->Python. Трансляция данных из КВИКа в Питон в реальном времени

- 29 мая 2020, 19:57

- |

Представляю общественности Python-сервер (в 9 строк кода) для получения данных из КВИКа в Питон через луа-скрипт в режиме реального времени.

Для примера приведу получение тиковых данных по SIM0.

Нам понадобятся следующие ингредиенты.

1. Понятное дело КВИК, версии ниже 8 или 8.5.2 и выше.

2. Питон Jupyter Notebook (Anaconda 3)

3. Луа-скрипт, взятый из Jatotrader (в нем буквально изменено пару строк)

Как работает сервер можно посмотреть в этом видео (1 мин. 38 сек.) Ну и по правилам хорошего тона, естественно сам текст ниже.

( Читать дальше )

Судак-Тудак (робот) 1.1

- 29 мая 2020, 16:08

- |

Слегка доработал простой бот по усреднению и скальпингу Bollinger Bands для QUIK от Turbo Pascal, выложенный тут.

1) Я разделил алго на 2 отдельных: на лонг и на шорт. В оригинале был только лонг и я его использовал для акций. Версия на шорт торгует Mini MIX фьючерс (вы можете любой набор фьючей настроить)

2) Добавил проверку на поступление котировок. Без неё утром выключался бот, приходилось стартовать руками.

3) В версии на шорт добавил усреднение с коэффициентом. Каждый следующий уровень будет на fibo больше предыдущего.

4) Добавил временные рамки (стартуем с 10:00), чтобы не работал когда рынок закрыт.

Хотел подсчёт прибыли добавить, но это уже сложновато сводить концы с концами, поскольку набор и сброс неравномерен. Тут без программиста не справиться.

( Читать дальше )

Новичкам. Рассмотрим стратегию "Бычий Call Ladder".

- 29 мая 2020, 11:29

- |

Продолжаем повышать уровень финансовой грамотности смартлаба по части опционов и сегодня рассмотрим одну из моих любимых бычьих стратегий на Си (ее же можно использовать на Ри, если хотим зашортить рынок по самые помидоры).

Ladder означает в переводе «лестница», к сожалению, в интернете очень мало информации про эту конструкцию, я сам ее раньше интуитивно торговал, но не знал, что она так называется. Впервые ее название услышал в опционном чате от ребят, которые постоянно ее торгуют (внизу ссылка на телегу, там есть опционный чат, кому интересно).

В чем фишка Ладдера?

Мы хотим купить в лонг Сишку, но боимся влазить во фьючи по текущим ценам 70900, потому что, например, хотим в рынок зайти по 70500 и стоп поставить на 70300. Что делать, если сейчас цена растет и уже 71000? На помощь приходит опционный ладдер.

Мы покупаем ATM опционы 71000, ставим сразу тейк-профиты на 72000 и 73000, чтобы удешевить затраты на покупку, это будет стратегия колл-спрэд, а затем мы продаем путы 70500 (та самая точка нашего желаемого входа в рынок), чтобы собрать тэтту, в итоге стратегия бычий колл-спрэд превращается в ладдер.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал