Избранное трейдера eagledwarf

Что любит МАшка

- 09 июля 2020, 17:34

- |

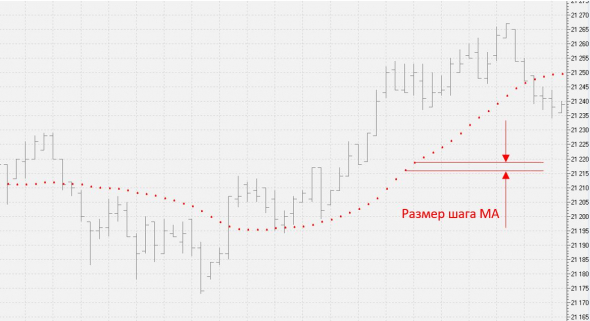

МАшка предпочитает лежать

Разбирался с ней следующим образом:

Скачал минутки фьюча сбера за 30 месяцев (это примерно 500 000 свечей), рассчитал SMA(20) и вычислил размер среднего шага МАшки:

Средний размер шага SMA(20) на минутках фьюча сбера оказался ~2.1 руб.

Перекрестившись, провозгласил — если шаг МАшки меньше 2.1 руб, то она лежит во флете. Если больше 2.1 руб, то идет в тренде. После этого посчитал статистику. Получились такие цифры:

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 38 )

А если мы в 1930 г ?

- 28 июня 2020, 08:45

- |

Тема завораживающая.

Обнаружил очень большое сходство между сипи 500 современным и графиком Доу Джонс за 1929-1930 годы.

Все очень похоже, смотрите сами

Даже цифры немного похоже, различие на порядок.

После падения в 1929 году рынок сделал отскок в конце 1929 и начале 1930 года, он отыграл половину падения и потом начал валиться сначала показав первый уступ, затем второй побольше.

( Читать дальше )

Рынок и термодинамика.

- 20 июня 2020, 16:56

- |

Вы когда нибудь слышали о демоне Максвелла? Уже из школьного курса известно, что при некоторой температуре энергии молекул газа распределяются в соответствии с распределением Максвелла. Среди них всегда есть и очень горячие (с высокой энергией), и очень холодные (с низкой энергией). Если в сосуде с газом просверлить дырочку, поставить туда заслонку и попросить демона Максвелла открывать заслонку, когда извне к ней подлетает высокоэнергетическая молекула, и, открывая заслонку, выпускать из сосуда молекулы с низкой энергией, то газ в сосуде будет нагреваться.

В итоге нам не нужно никакой энергии для нагревания газа, а открытие заслонки дело нехитрое. Надо на досуге к чайнику такую штуку прикрутить.

Вы скажете, что это нереализуемо, и сто раз доказано что это невозможно. Однако это уже сотни лет успешно работает, но не с газом.)

Немного усложним задачу. Пусть в наш сосуд поступает струйка тепленького газа. Молекулы газа многократно сталкиваясь между собой обмениваются энергией с газом в сосуде. Опять сверлим дырочку, и демон Максвелла выпускает из сосуда через задвижку низкоэнергетические молекулы. Энергия будет отбираться у молекул поступающего газа, и газ в сосуде будет неизбежно разогреваться.

Пока нет никаких ассоциаций? Тогда подскажу — таким устройством является биржа.

Трейдер приходит на биржу с деньгами (энергией), многократно сталкивается с другими участниками, обмениваясь с ними деньгами (энергией). Приобретает или теряет энергию (деньги), и если его энергия (деньги) становится меньше некоторого порога, демон Максвелла услужливо открывает ему заслонку, и товарищ покидает сосуд (биржу). Биржа при этом, естественно, разогревается и количество энергии (денег) на ней увеличивается.

( Читать дальше )

Ростелеком - путь в никуда

- 15 июня 2020, 00:40

- |

Недавно я рассуждал о Мессенджерах и ОпСоС-ах.

И эти рассуждения привели меня к мыслям о Пупе Земли Всея Руси Нашем — о Ростелекоме и о его грядущей Судьбе.

( Читать дальше )

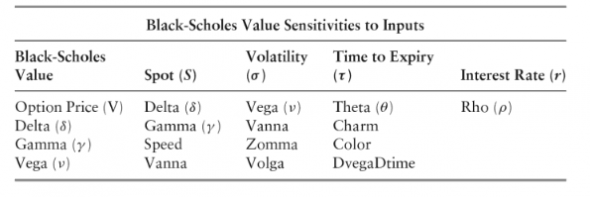

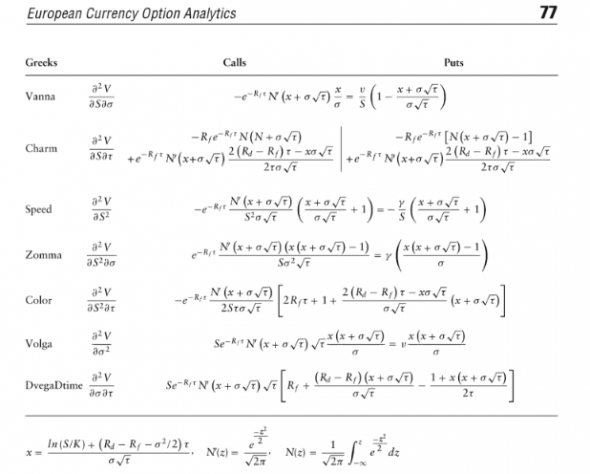

12 наблюдений из опционного мира.

- 14 июня 2020, 11:16

- |

Дошел наконец-то в Саймоне до середины, теперь в плане опционов я прокачан на 50%.

В середине книги Саймон Вайн подводит итоги по первой части и пишет то, что не изложено ни в одной известной ему книге по опционам — свои наблюдения.

Наблюдение №1: на ликвидном рынке нельзя получить что-либо бесплатно. Если имеются два приблизительно одинаковых опциона ATM за одинаковую цену, можно сказать, что, если один из них имеет более высокую гамму, чем другой, значит у него будет хуже какой-либо другой грек. То есть, один опцион не может иметь одновременно более высокую гамму и вегу, чем другой, при том же размере премии. Не тратьте деньги на поиск завуалированной ошибки в модели и не ищите безрисковых прибылей.

Наблюдение №2: открытие и закрытие опционной позиции обходится дороже спотовой, поскольку в цену опциона включаются три спреда (Когда трейдер запрашивает цену на опцион, MM рассчитывает форвардный хедж. Не зная, намерен ли клиент покупать или продавать, он закладывает спред на спот, спред на свопирование спота в форвард и спред на IV), а в цену spot только один. Поэтому каждая ошибка трейдера в опционах потенциально обходится дороже, чем ошибки на других инструментах.

Наблюдение №3: чем меньше дельта опциона, тем дороже обходится закрытие позиции.

( Читать дальше )

Модель рынка как немарковского процесса. Часть 4.

- 13 июня 2020, 13:01

- |

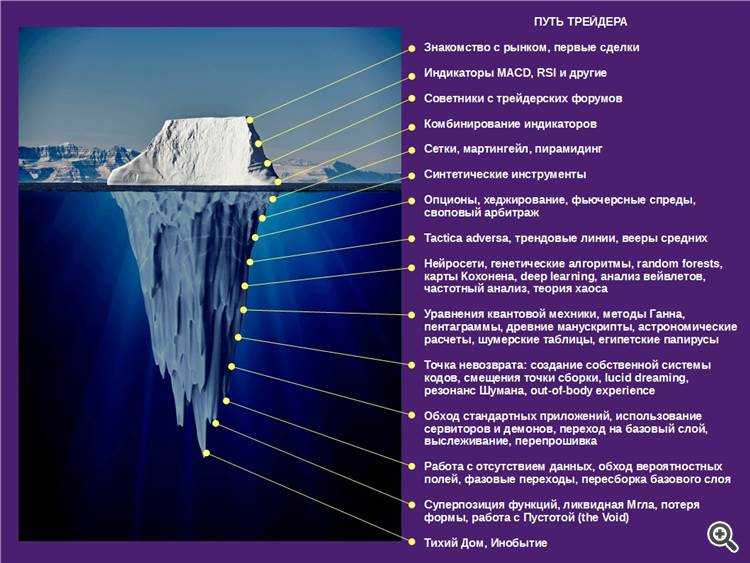

До Грааля путь неблизкий и находится Он на 15-м уровне Инобытия в Тихом Доме.

Но, мы упрямо идем к Нему и никто нас не остановит. Не так ли?

Из прошлых исследований стало очевидно, что наилучшей средней, описывающей неслучайную часть рыночного процесса, является WMA с весами = абсолютным значениям приращений CLOSE(i)-CLOSE(i-1).

Кроме того, было показано, что стратегия «возврата к среднему» от границ дисперсионного канала для EURUSD с 01.01.20г. по 11.04.20г дала превосходные результаты на тестах.

Однако, все надо еще раз перепроверить, ведь есть глас сомнения типа: «Ты, папаша, протестировал только одну пару и тебе с ней просто повезло! А как на других? Работает?»

Ну, что ж — проверим метОду на паре AUDUSD с 01.03.20г. по 31.03.20г. в самый разгар коронавирусной паники.

( Читать дальше )

Длинные облигации США: давайте рассмотрим «точку истощения» (перевод с elliottwave com)

- 10 июня 2020, 17:07

- |

Еще в начале марта поведение рынка облигаций напоминало то, что развернулось в разгар финансового кризиса 2007–2009 годов. Цены и доходность быстро менялись.

5 марта длинные казначейские облигации США закрылись на 173^30,0. На следующий день, 6 марта, длинные облигации выросли до 180^19,0, колоссальное движение на более чем 6 пунктов, достигнув нового исторического максимума. Но ралли было еще впереди.

9 марта наше Краткосрочное обновление США показало этот график и сказало:

Изменения в ценах на облигации и доходности являются историческими. Доходность 30-летних облигаций США снизилась до 0,6987% в течение дня. В конце 30-летняя доходность была около 1%. [Длинные казначейские облигации] выросли до 191^22,0, а индикатор DSI (trade-futures.com) находился на 98% быков. Цены выросли через… линию тренда, но затем отступили, чтобы закрыться прямо на ней. Может ли это быть точкой истощения роста?

Изменения в ценах на облигации и доходности являются историческими. Доходность 30-летних облигаций США снизилась до 0,6987% в течение дня. В конце 30-летняя доходность была около 1%. [Длинные казначейские облигации] выросли до 191^22,0, а индикатор DSI (trade-futures.com) находился на 98% быков. Цены выросли через… линию тренда, но затем отступили, чтобы закрыться прямо на ней. Может ли это быть точкой истощения роста?( Читать дальше )

ФРС действительно нужно взглянуть на это график: впереди дефляция (перевод с deflation com)

- 10 июня 2020, 13:20

- |

Это был изношенный политический ответ Федерального резерва уже много лет. Если экономика спотыкается, просто напечатайте больше денег — quod erat demonstrandum (QED), экономика должна восстановиться. Печать огромных сумм денег, безусловно, должна предотвратить угрозу дефляции цен. Так же думают и в здании Eccles Building в Вашингтоне, округ Колумбия, где находится штаб-квартира ФРС. Может ли это быть неправильно?

На приведенном ниже графике показан M2 Velocity против базового индекса потребительских цен (ИПЦ) в годовом процентном выражении. M2 Velocity — это коэффициент, рассчитываемый путем деления номинального валового внутреннего продукта на денежную массу M2. Чем больше денег печатается относительно размера экономики, тем меньше M2 Velocity. Диаграмма показывает, что годовое изменение M2 Velocity рухнуло, поскольку не только расширилась денежная масса M2, но и сократилась экономика.

( Читать дальше )

Расчет реальной доходности Индекса Мосбиржи

- 07 июня 2020, 22:07

- |

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

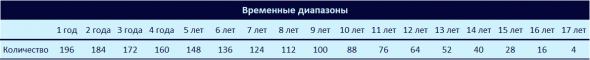

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

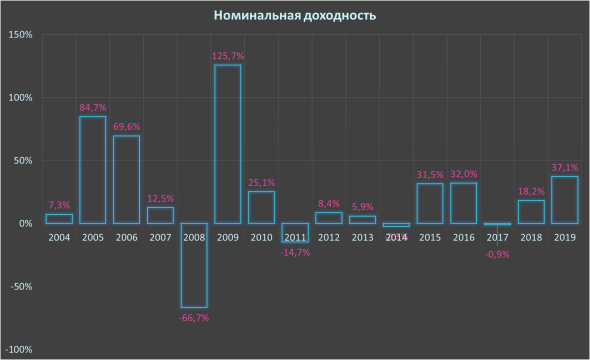

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал