Избранное трейдера Тимофей Мартынов

Едем разбираться в Норникель: как устроен бизнес мирового лидера по производству никеля и палладия

- 17 октября 2023, 18:53

- |

В этом выпуске ведущий Антон Зайцев, которого вы могли видеть в «Орле и решке» и других проектах телеканала Пятница, разобрался, как устроен бизнес Норникеля — мирового лидера по производству никеля, палладия и платины.

Антон побывал на глубине 800 метров под землей, узнал, как добывают руду и как из нее получают ценные металлы. А еще он нашел красоту в Норильске, изучил вопросы экологии и выяснил, во что Норникель инвестировал более четырех миллиардов рублей. Ну и конечно, не забыл спросить про дивиденды.

А соведущая Ирина Ахмадуллина пообщалась с вице-президентом Норникеля. В интервью обсудили, как санкции влияют на компанию, чем уникальны ее месторождения и что будет с ценами на металлы.

Подписывайтесь на YouTube-канал Популярные инвестиции, чтобы не пропустить следующие серии.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Обрушение акций Позитив Технолоджи на 13% или дивидендная допка

- 17 октября 2023, 18:34

- |

Незапланированный закат стоимости акций Позитив Технолоджи лёг на сверкающие от слёз глаза инвесторов. Внезапные новости заставили задуматься о дальнейшей капитализации компании. Всего пару дней назад она была 170 млрд рублей, а сегодня уже нет.

Размытие доли акционеров Позитив Технолоджи

Сегодня инвесторы разделились на 4 касты:

- Кто знал

- Кто догадывался

- Кто догадывался, но не верил

- Кто не имел понятия о сюрпризе

( Читать дальше )

Как бы я делал фундаментальный портфель? (взгляд с алго-колокольни)

- 17 октября 2023, 11:01

- |

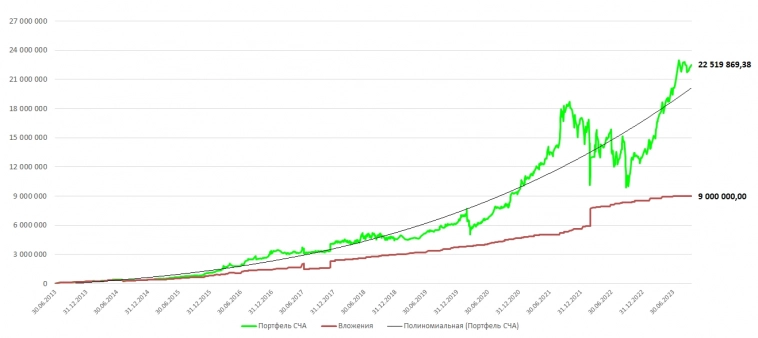

Обратил таки внимание на «инвестирование по фундаменталу», касательно РФ акций. Не то, чтобы я раньше это не делал. Делал сколько-то лет. В итоге пришел к тому, что простые математические модельки бьют лучшие ПИФы активного управления (будь то «Аленка-капитал» или «Арсагера», я без иронии, они правда крутые и лучшие), я специально говорю «ПИФы», потому что там аудированная эквити. Телеграмм-каналы с их дохой 20% в месяц бить невозможно, брехня непобедима. В итоге остановился на моментуме, отборе растущих акций по своей формуле.

Сентябрь в плане моментума — прямо скажем, так себе был месяц. 14 сентября случилось даже что-то вроде «моментум краш», когда индекс падает в моменте на 2%, а твой портфель более чем на 5%. За все надо платить, и это, в общем, нормальная история. Если индекс, грубо говоря, с начала года вырос примерно на 50%, а портфель примерно на 100%, часть этой дельты не грех и отдать обратно. Вот как-то так оно было, на графике «крах» особо не виден, но там процесс особо и не развился.

( Читать дальше )

«Едем разбираться»

- 14 октября 2023, 12:00

- |

Наши друзья из «Тинькофф Инвестиций» запустили трэвел-проект «Едем разбираться», где рассказывают, как устроен бизнес крупнейших компаний изнутри. Ведущий выпуска Антон Зайцев побывал в гостях у «Норникеля» и выяснил все о добыче руды на глубине 800 метров, изучил вопросы экологии и влюбился в Норильск.

Переходите по ссылке и узнавайте больше интересных фактов о компании!

Инверсия кривой доходности ОФЗ - верный сигнал на снижение ключевой ставки!

- 13 октября 2023, 14:56

- |

Для тех, кто не знает, спешу напомнить, что инверсия кривой доходности долгового рынка — это ситуация, при которой краткосрочные ставки оказываются выше долгосрочных. Знаете, чем интересна эта ситуация? Она всегда сигнализирует о будущем развороте кредитно-денежной политики Центробанка!

Центробанк ввёл ключевую ставку как понятие в сентябре 2013 года, и за минувшее с тех пор десятилетие у нас образовалась третья по счёту инверсия кривой доходности: первая была в октябре 2014 года, вторая — в октябре 2021 года и третья — в сентябре 2023 года.

Во время предыдущих двух инверсий Центробанк продолжал повышать ставки. Так, после инверсии в октябре 2014 года ставка была повышена с 8% до 17%, а разворот цикла случился через 4 месяца в феврале 2015 года (инфляция в момент инверсии составляла 8%). После инверсии в октябре 2021 года ставка была повышена с 7,5% до 20,0%, а разворот цикла случился через 5,5 месяцев в апреле 2022 года (инфляция в момент инверсии составляла 7,4%).

❓Какие выводы можно сделать из двух последних инверсий?

( Читать дальше )

Возможные варианты развития конфликта на Ближнем Востоке

- 13 октября 2023, 12:23

- |

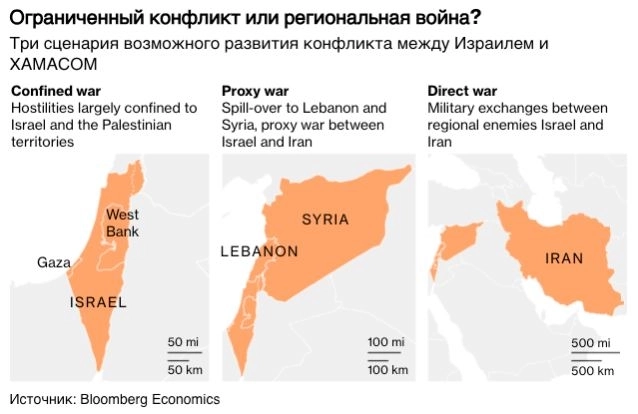

🔥Разбираемся с влиянием на нефтяные цены и мировую экономику различных сценариев развития конфликта на Ближнем Востоке

Если кратко, то в Bloomberg Economics видят такие варианты:

Сценарий 1: Конфликт ограничивается сектором Газа (Confined War)Цены на нефть умеренно растут около 4$ из-за ограничений экспорта Ирана, влияние на экономику и рынки минимально.

Сценарий 2: Война «чужими руками» (Proxy War)

Предполагает более широкое вовлечение Ливана и Сирии в конфликт поддерживаемых Ираном. В таком случае влияние на нефтяные цены будет чуть большее, но не глобальным, до +8$, что уже более существенно скажется на экономике, но все еще не очень страшно (-0,3% мирового ВВП и +0,2% к мировой инфляции).

Сценарий 3: Ирано-израильская война (Direct War)

Прямое вовлечение Ирана в конфликт уже создает риски подобные арабо-израильской войны 70х годов с такими последствиями как ограничения поставок нефти из персидского залива (5ая часть мировых поставок). В таком случае цены на нефть вырастут как минимум до 150$, волатильность на мировых рынках резко возрастет, мировой ВВП потеряет 1%, а инфляция вырастет на 1,2%.

( Читать дальше )

Коксующийся уголь: взгляд на цены и добывающие компании

- 13 октября 2023, 11:16

- |

Цены на коксующийся уголь за последний месяц выросли на 20-30% м/м, до 330-350 $/т, вероятно, на фоне пополнения запасов перед праздниками в Китае. Мы ожидаем, что цены в скором времени будут корректироваться, как это было в феврале-мае 2023 года. В этой статье поделимся нашими ожиданиями относительно цен на коксующийся уголь и дадим актуальный взгляд на «Распадскую» и «Мечел».

В мировой экономике наблюдается слабость

Экономика Китая (основной потребитель сырьевых ресурсов) за последние полгода не показала должного восстановления, как ожидалось ранее: производственный индекс PMI был преимущественно ниже 50 (49,2 в апреле, 48,8 в мае, 49,0 в июне, 49,3 в июле, 49,7 в августе и 50,2 в сентябре).

Другие мировые экономики, особенно Европа, также испытывают трудности. Низкая производственная активность в мире продолжает давить на спрос на сталь и, соответственно, на уголь. Это в свою очередь должно негативно повлиять на цены на уголь в среднесрочной перспективе.

( Читать дальше )

Баффет: Эссе об инвестициях

- 13 октября 2023, 09:17

- |

Прочитал книгу “Эссе об инвестициях”, многие пишут, что это единственная книга Уоррена Баффета, хотя на самом деле это цитаты из его писем акционерам Berkshire Hathaway.

Выписал самые интересные цитаты, в целом книга понравилась — можно поставить 5/5:

👉 Иметь первоклассную команду гораздо важнее, чем составлять иерархию и разъяснять, кто, когда и перед кем должен отчитываться и кому подчиняться

👉 Баффетт вспоминает Кейнса, который был не только блестящим экономистом, но и мудрым инвестором и считал, что инвестору следует вкладывать большие суммы в две или три компании, которые он знает и руководству которых можно доверять

👉 Третьим китом разумной инвестиционной деятельности Баффетта и Грэхема является принцип рамок компетенции. Это здравое правило учит инвесторов рассматривать инвестиции в отношении только тех компаний, которые они способны понять с минимальными усилиями. Именно это правило помогло Баффетту избежать ошибок, которые постоянно совершают другие, в частности те, кто упивается иллюзиями быстрой наживы, обещанными технологическими причудами и риторикой новой эры, и которые уже много веков периодически поражают спекулятивные рынки

( Читать дальше )

НЕ нашёл в меню

- 12 октября 2023, 23:58

- |

Поэтому пойду проторенным путём. Но посоветую вынести фичу в левый верхний список сразу за «Новостями»!

Собственно хотел спросить, целенаправленно ли отличается функционал

smart-lab.ru/q/map7/

и

smart-lab.ru/q/map — ?

Например, при наведении курсора мыши на блок в smart-lab.ru/q/map всплывает «актуальная» информация по эмитенту, последняя цена, например. Но этого нет в smart-lab.ru/q/map7/...

Отчего так? Непонятно, откуда отсчитывать процентное изменение цены? Пусть будет от закрытия основных торгов.

Может, цена не настоящая? Так и что? Торги-то осуществляются от этой цены. А её на смартике не видно;(

Чё-то как-то недоработочка!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал