Избранное трейдера Тимофей Мартынов

Кристалл планирует привлечь в рамках IPO на Мосбирже 1 млрд руб., направив их на развитие производства и выпуск новых категорий спиртного - РБК

- 12 февраля 2024, 07:45

- |

Эти средства будут вложены в расширение производства и разработку новых видов алкогольной продукции. Планируется развивать выпуск новых категорий спиртного. Это стратегическое движение направлено на укрепление позиций компании на рынке и диверсификацию её продуктового портфеля.

Источник: https://pro.rbc.ru/demo/65c6f4ce9a79479c9448ad50

- комментировать

- ★1

- Комментарии ( 1 )

🍆 Яндекс - обмена не будет

- 10 февраля 2024, 17:53

- |

Привет! В своем канале я обещал написать про Диасофт, но про него и так много сказано — низкая оценка, отсюда низкий P/E, P/S по сравнению с конкурентами. Компания хочет выйти на рынок ERP и госсектора, а у государства есть Стратегия по выводу компаний на IPO (интересное чтиво, кстати), вижу тут синергию вида «выходи на IPO, а мы у тебя заказы разместим». Мне понравился вот этот обзор, плодить новых не хочу.

А теперь Яндекс — история чуть более отложенная во времени и более интересная, давайте разбираться:

1) Предмет сделки.

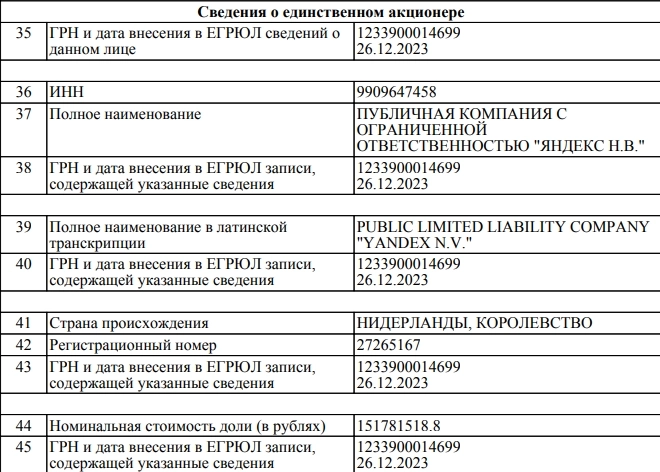

По условиям Сделки Yandex N.V. продает всю свою долю в МКАО «Яндекс». Проверяем возможно ли это сделать — идем в ЕГРЮЛ, вбиваем ИНН 3900019850, качаем выписку и видим, что компания принадлежит на 100% Yandex N.V., окей.

Вывод 1: Yandex N.V. продает 100% МКАО Яндекс. Иных долей ни у кого нет. Все 100% выкупает консорциум инвесторов через ЗПИФ Консорциум.Первый

2) Контрагент по сделке

Контрагентом выступает Консорциум.Первый — это закрытый паевый инвестиционный фонд, владельцами которого являются менеджеры Яндекса и венчурные инвесторы

( Читать дальше )

Ключевые факты отчетности

- 09 февраля 2024, 20:41

- |

https://www.nornickel.ru/investors/reports-and-results/current-results/

В данном посте мы бы хотели сфокусироваться на наиболее важных моментах отчетности:

🔹Снижение выручки прежде всего обусловлено падением среднегодовых цен на ключевые металлы. Дополнительным негативным фактором стало ожидаемое снижение объемов производства металлов (кроме платины). При этом негативный эффект отчасти был компенсирован продажей металлов из остатков, накопленных в 2022 г.

🔹В результате переориентации на новые рынки сбыта доля Азиатского региона в продажах превысила 50% впервые в истории компании. Важно отметить, что компания продала весь объем производства 2023 года.

🔹Денежные операционные затраты в долларах уменьшились прежде всего за счет ослабления рубля, прекращения покупки металла у третьих лиц, а также реализации программы операционной эффективности, позволившей минимизировать инфляционное давление на издержки, несмотря на введение экспортных пошлин в октябре 2023 года.

( Читать дальше )

Золото и геополитика

- 09 февраля 2024, 19:29

- |

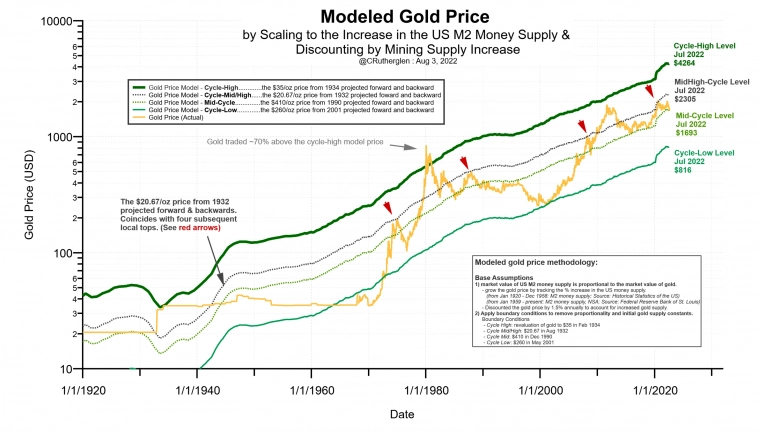

Ключевая идея его модели цен на золото состоит в том, что стоимость всего доступного инвестиционного золота пропорциональна денежной массе. Как ни странно, одного этого предположения достаточно, чтобы разумно исследовать возможный диапазон цен.

В недавней работе, он продолжает расширять предсказательную силу модели: а именно исследует факторы, которые приводят к высоким и низким циклам. Денежная масса растет, значит и золото растет, удобнее перейти в более «стационарную» систему. Для этого, можно перейти от переменной «цена на золото» к другой переменной: отношению спотовой цены к «среднему» уровню. Таким образом, от растущего графика

( Читать дальше )

Диасофт - технологии, которые зарабатывают

- 09 февраля 2024, 16:53

- |

13 февраля мы ожидаем начало торгов акциями софтверной компании «Диасофт» на Московской бирже. В 2022 г. к впечатляющему трек-рекорду Диасофта добавился такой мощный драйвер роста IT-сектора, как импортозамещение вследствие ухода с российского рынка западных разработчиков. Диасофт стал одним из бенефициаров этого тренда. Высокий исторический темп роста и маржинальность, благоприятные прогнозы по будущей динамике, финансовая устойчивость, высокая по меркам IT-сектора ожидаемая дивидендная доходность делают IPO этой компании одним из самых интересных, на наш взгляд, среди ожидаемых размещений на Мосбирже в 2024 г.

В рамках IPO Диасофт установил ценовой диапазон для участия в 4000-4500 руб., что соответствует оценке акционерного капитала компании в 40-45 млрд руб. Компания планирует разместить 8% акционерного капитала и привлечь 4.14 млрд руб. Согласно нашим прогнозам, диапазон цены размещения является привлекательным: с учетом дивидендов ожидаемая полная доходность акций Диасофта составит 27% на горизонте 12 месяцев, если ориентироваться на верхнюю границу диапазона.

( Читать дальше )

Финансовые результаты 2023 года: ожидаемый эффект от падения цен на металлы

- 09 февраля 2024, 15:34

- |

Выручка «Норникеля» в 2023 году снизилась на 15% по сравнению с 2022 годом до $14,4 миллиарда. Это произошло на фоне снижения цен на никель, палладий, родий и медь. При этом «Норникель» продал весь объем производства 2023 года, а также накопленного на складах металла.

Рентабельность бизнеса осталась на высоком уровне — 48%.

Затраты сократились на 19% до $5,3 миллиарда — за счет ослабления рубля, прекращения покупки металлов для перепродажи и повышения операционной эффективности. К слову, последнее позволило минимизировать инфляционное давление на издержки, несмотря на введение экспортных пошлин в октябре 2023 года.

Инвестиции хоть и остались на высоком уровне, но сократились на 29% до $3 миллиардов за счет ослабления рубля и оптимизации расчетов с подрядчиками, пересмотру графиков нескольких инвестиционных проектов.

Чистый долг компании сократился на 18% до $8,1 миллиарда. Это примерно 120% годовой прибыли до налогов, процентов, износа и амортизации (EBITDA), что является комфортным для компании показателем долговой нагрузки.

( Читать дальше )

РЕАЛЬНЫЙ СЕКТОР. Логистика

- 06 февраля 2024, 09:34

- |

Всем привет из реального сектора. Занимаюсь международной логистикой.

Я уже 15 лет в логистике. Но такого еще не видел. Точнее видел и много раз.

Дела здесь обстояли весело: СВО тотальные запреты вывоз технологий из Европы, Санкционные пакеты, блокировка платежей, взаимные запреты на перемещение транспортных средств по ЕС и по территории Бералуси/России и еще много всего веселого.

Веселуха продолжается. Сейчас, например, все турецкие банки не принимают из России платежи. Товар не отгружается.

В международной логистике я начал работу еще в октябре 2008 года. Тогда последний хрен без соли доедали во всем мире, а в России было итого меньше чем шаром покати. Кстати, народ, как и сейчас, тогда думал, что рост вечен. Полонский обещал съесть галстук, если цены на квартиры не вырастут до небес в долларе и остальные чудеса на виражах человеческой мысли… (А кто-то говорит, что все бизнесмены — умные и дальновидные, но мы то знаем, что они не такие, как и политики, впрочем…)

( Читать дальше )

Инвест итоги января 2024: нужно больше золота!

- 03 февраля 2024, 10:57

- |

Портфельные события

Январь радовал обилием дивидендов, которые позволили выполнить «годовой план минимум» по инвестициям уже в первом месяце года на 7,6%. И тем не менее в начале января я много размышлял о том, что хорошо было бы остановить все инвестиционные операции хотя бы до второй половины марта, спокойно получить дивиденды, поднакопить кэш, дивидендным «хулиганам» (то есть тем, кто не заплатил дивиденды в 2023, а таких компаний на начало января у меня было четыре: «Полюс», «Северсталь», «ММК», «НЛМК») дать шанс до середины года, а в это время полностью сосредоточиться на рабочих проектах.

Наверное, спокойствие для инвестора — признак зрелости и сбалансированности. И, похоже, мне еще предстоит к нему стремиться. С другой стороны оптимизировать портфель, исходя из актуальной информации и своей стратегии — тоже важно.

( Читать дальше )

СЕВЕРСТАЛЬ. Разбор отчёта за 2023й год

- 02 февраля 2024, 19:57

- |

Северсталь одной из первых на нашем рынке отчиталась за 2023й год и даже рекомендовала дивиденды. Уже по первому полугодию было видно, что дела у металлургов идут лучше, чем многие предполагали.

Начать хочется с менеджмента. Хочу отметить, что генеральный директор Александр Шевелев, подводя итоги за год начинает не с хвалебных высказываний о том, какие прекрасные операционные результаты у компании, а с темы безопасности на производстве:

«Традиционно свой обзор я хотел бы начать с обсуждения наших результатов в области безопасности производства. В 2023 году коэффициент частоты травм LTIFR снизился на 15% г/г. Мы не намерены останавливаться на достигнутом и будем продолжать совершенствовать наши практики. К сожалению, несмотря на наши усилия в области охраны труда и промышленной безопасности, в 2023 году произошло 2 несчастных случая со смертельным исходом сотрудников наших подрядных организаций, работающих на нашей территории. В обоих случаях были проведены тщательные расследования и приняты меры для недопущения таких инцидентов в будущем. В том числе, мы начали реализацию проекта по обучению сотрудников подрядных организаций в области ОТиПБ.»

( Читать дальше )

Очень точно про инструмент недвижимость

- 31 января 2024, 23:10

- |

Девелоперы с проектным финансированием и эскроу счетами потеряли контроль над своими бизнесами. Де-факто они как подрядчики у банков для реализации земельных активов.

«Дед, пей таблетки» — скажите вы, но нет, вот мои аргументы на тему того, что девелоперский бизнес полностью в банковских руках:

1. Банки регулируют цены и темпы продаж проектов. У каждого проекта есть ковенанты, ниже которых он не может продаваться. Эти ковенанты устроены так, что если проект не выполняет плана по цене или по темпу — девелопер должен занести свои бабки в банк. Устанавливает ковенанты банк. Поэтому, когда вы читайте очередной высер на тему, что цены упадут на 50%, — помните, их девелопер не сможет уронить, так как против этого будет банк. Буду ронять темпы и повышать собственное участие.

2. Банки регулируют выход новых объемов на рынок. Девелопер без проектного финансирования не может открыть продажи. Речь, конечно, про жилую недвижимость, на рынке офисной можно продажи хоть на этапе покупки площадки открывать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал