Избранное трейдера destr

Как купить портфель из ОФЗ и не прогадать?

- 29 ноября 2018, 13:42

- |

«Тот, кто одалживает, — слуга тому, кто дает в долг»

Пословица

Итак, перед нами задача – составить портфель из государственных облигаций так, чтобы он давал максимальную доходность, минимальные колебания, а также не заставлял нас часто отвлекаться от своих насущных любимых дел.

На чем должен быть основан выбор ценных бумаг?

1. Сроки.

Как я до этого упоминал в статье «Как вложить миллион рублей в ОФЗ?», срок инвестирования это один из основополагающих факторов стратегии при инвестировании. Для простоты и удобства расчетов возьмем срок в 3 года. Этого достаточно, чтобы достичь среднесрочной финансовой цели (например, покупка авто), а также показатель стабильности для более крупного капитала.

По срокам «около дела» у нас 7 вариантов облигационных выпусков

( Читать дальше )

- комментировать

- 8.6К | ★57

- Комментарии ( 27 )

Альфа-Банк и Альфа-Директ дают нам новые плюшки

- 20 ноября 2018, 10:07

- |

Альфа с 26 ноября 2018 года меняет премиальный тариф в нашу трейдерскую пользу — если у вас на счетах (Клик) и на рынке (Директ, Капитал) сумма активов больше 6 млн.руб. (включая любую инвестиционку), то 12 поездок в год в аэропорт/из аэропорта нам компенсируют. Раньше считались только активы в Клике. (см. ссылку)

Да здравствует Альфа пушистая (не реклама).

Все вопросы можно задать вашим премиальным менеджерам. Если у вас их еще нет, то нужно, пожалуй, завести.

alfa.link/xdTb

Список сайтов для инвестиционного анализа облигаций

- 16 октября 2018, 15:06

- |

Мы составили список ссылок на лучшие сайты для анализа и подбора облигаций на каждый день

На практике потребности в анализе облигаций сводятся к 4 основным направлениям:

- Котировки и графики

- Новости рынка облигаций

- Анализ и сравнение

- Прогнозы и рекомендации

1. Котировки и графики

Прежде всего из биржевых котировок нужно уяснить 2 главные вещи:

- какую доходность в процентах годовых вы получите от владения облигацией

- по какой цене в процентах от номинальной стоимости вы её сможете продать

Список лучших сайтов следующий:

Smart-lab — котировки ОФЗ (вместе с датами погашения, дюрацией, купонного дохода и фильтрами представлены графики)

Московская биржа

( Читать дальше )

- комментировать

- 38.2К |

- Комментарии ( 9 )

Состав инвестиционно-дивидендного портфеля

- 15 октября 2018, 12:19

- |

Я человек простой — вижу хорошую акцию, покупаю ее.

Как я раньше писал, весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде, акции покупаются на года. Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов

Акции, в основном, покупаются на основе анализа стабильности выплаты дивидендов и общего субъективного мнения о компании. Цена акций, ее технические и фундаментальные параметры, на момент покупки, для меня почти не имеют значения. Могу воспользоваться плечами, если по плану покупки до акции еще не дошел, но цена стала очень привлекательная, на мой взгляд, дивиденды и гасят часть плечей.

На год составляется план покупок из тикеров и в течение года идут последовательные покупки, т. е. сначала набирается пакет из одной акции (обычно на это уходит 3-4 захода длинной 1.5-2 месяца) и дальше перехожу к покупкам следующей по списку, таким образом в течение года я покупаю около 8 пакетов различных акций (с учетом докупки на поступившие дивиденды).

( Читать дальше )

Когда входить в рынок после коррекции?

- 15 октября 2018, 08:28

- |

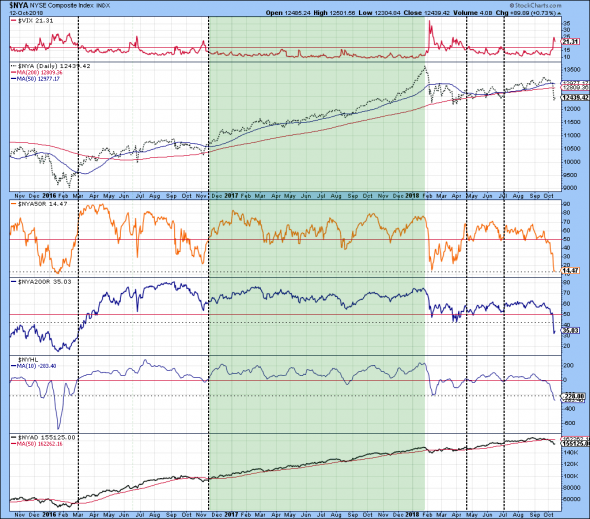

Каждый раз, когда на рынке идет коррекция, я получаю два типа вопросов: 1) Когда она закончится? и 2) Когда можно будет входить? Ответы на эти вопросы почти всегда есть на графиках в виде сигналов. Что это за сигналы и на каких графиках их смотреть, разберем в данном обзоре.

( Читать дальше )

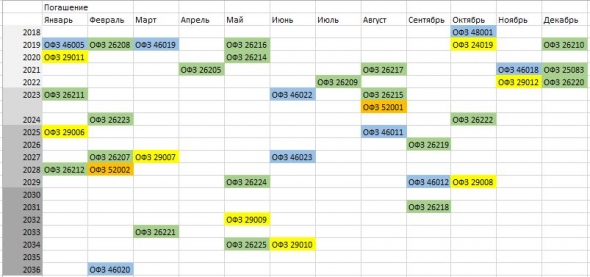

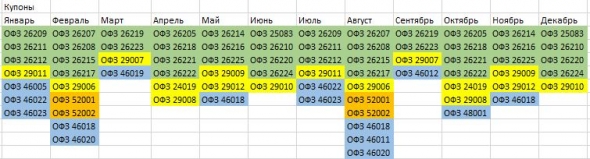

График выплат и погашений ОФЗ в наглядной форме

- 09 октября 2018, 14:05

- |

Для начала разберемся с погашениями:

Зеленым обозначены ОФЗ с фиксированным номиналом и купоном

Желтым — бумаги с переменным купоном

Оранжевым — облигации с индексируемым номиналом (ОФЗ-ИН)

Синим — с амортизируемым номиналом ОФЗ-АД

Небольшой нюанс, т.к., год заканчивается, то обновил таблицу уже сразу с расчетом будущее, т.е. трехлетки (по сроку погашения) это бумаги до конца 2022, а не до 2021 г. и т.д.

Теперь определимся с купонами. Вот:

( Читать дальше )

Стратегия на мировых рынках акций. Осень 2018

- 08 октября 2018, 17:40

- |

Как оценить ожидаемую доходность рынка акций

Исследования показывают, что среди всех фундаментальных индикаторов наилучшей способностью предсказывать будущую доходность фондовых рынков обладают показатели отношения текущей капитализации к прибыли компаний: P/E и CAPE. Когда эти мультипликаторы значительно увеличиваются в величине, это сигнализирует об «иррациональном оптимизме» инвесторов, который затем приводит к разочарованию и падению стоимости акций. Низкие мультипликаторы говорят о пессимизме участников рынка.

Таким образом, индикаторы P/E и CAPE выше исторически средних уровней занижают ожидаемую доходность рынков, ниже — повышают. Отметим, что правило применимо к долгосрочным доходностям, то есть, начиная от горизонта в 5 лет. В краткосрочном периоде ни один из фундаментальных индикаторов не способен объяснить поведение рынков акций.

( Читать дальше )

8% в валюте

- 12 сентября 2018, 00:06

- |

В интернет много статей о том, как получить дивиденды по акциям. Обычно это 3-6% годовых. Люди ведут таблички со сроками и ожидаемыми процентами, читают отчеты и новости о компаниях, ведут дискуссии на всевозможных форумах. При этом всегда после даты отсечки все акции падают на процент дивидендов, а часто и на больший. А потом неизвестно, сколько придется ждать закрытия дивидендного гэпа.

Не понятно, зачем всё это нужно, если, например, долларовые облигации ВЭБа с погашением в 2020, 2022, 2023 г. позволяют получить 8% годовых в валюте. Выпуски основные, не субборды, поэтому их списания можно не опасаться. Это гораздо выгоднее, чем просто держать наличную валюту или положить в банк под 1-2%.

На вопрос, почему лучше долларовые, а не рублевые облигации, можно ответить «Если при нефти 79$ один доллар стоит 70 руб., то, подумайте сами, сколько он примерно он будет стоить при снижении нефти, например, до 70$ или 60$? за баррель»

А тем, кому нужен не гарантированный доход, а драйв, эмоции и ежедневное сидение перед монитором в попытках обыграть рынок, можно пожелать удачи ))

Еврооблигации ВЭБ

- 21 августа 2018, 10:48

- |

Приветствую!

На сегодняшний у Внешэкономбанка торгуются несколько доступных (1 тыс уе) выпусков еврооблигаций с доходностью (согласно QUIK) более 7%. Это Veb-20, -22, -23.

Хотелось бы услышать ваше мнение о них в сравнении с банковским депозитом (доходность значительно выше, какие риски дефолта?) и до какого уровня они еще будут падать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал