Избранное трейдера Денис Чернобаев

Цены на недвижимость в Москве за 5 лет (2020-2025)

- 23 августа 2025, 01:48

- |

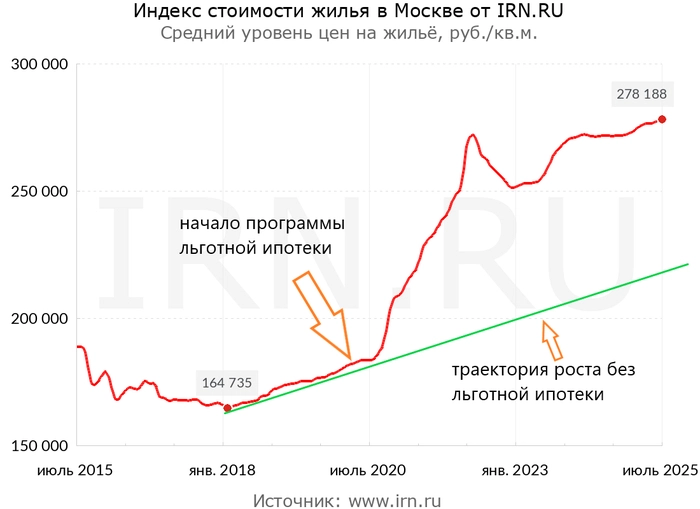

Давайте посмотрим на цены на недвижимость в Москве за последние 5 лет:

Данные по цене за квадратный метр взяты отсюда:

Средний уровень цен за кв.м. в Москве:

июль 2020: 183380р

июль 2025: 278188р

Общий рост за 5 лет: ≈ 51,7 %

Среднегодовая доходность: ≈ 8,7 % в год

Накопленная инфляция за период: 2020-07-15 — 2025-07-15: 51.58%

Итого видим, что по данным irn.ru цена квартиры растет примерно на размер инфляции.

Но если посмотреть по годам, то бурный рост был в основном только в 2020 и 2021:

( Читать дальше )

- комментировать

- 10.3К | ★2

- Комментарии ( 27 )

Появился простой способ перевести свой портфель к другому брокеру - сервис "МОСТ" от Мосбиржи

- 10 августа 2025, 07:27

- |

Некоторые инвесторы были бы не против сменить брокера, но их останавливает сложность процедуры, ведь раньше было 2 способа это сделать:

- Продать все бумаги, вывести деньги, открыть счёт у другого брокера и по новой инвестировать.

- Перевести бумаги, для этого нужно подавать поручение, оплачивать комиссии за услуги перевода, долго ждать и надеется, что весь процесс пройдёт без ошибок.

Но теперь есть третий, лучший способ - сервис перевода ценных бумаг "Мост" от Московской бирже!

Московская биржа запустила специальный сервис "Мост", который помогает перевести свой портфель между брокерами быстро, безопасно и без лишних хлопот. Давайте разберёмся, что это за сервис и как он работает, думаю, многим будет интересно это нововведение!

Что такое «Мост»?

"Мост" - это это цифровой сервис для перевода ценных бумаг (акций, облигаций, фондов) между брокерскими счетами в пару кликов через приложение брокера в течении одного дня, практически «не вставая с дивана».

( Читать дальше )

- комментировать

- 21.4К |

- Комментарии ( 73 )

Лондонская тень: финансовая афера, которая потрясла весь мир

- 08 августа 2025, 17:16

- |

Цифра управляет всем

Представьте: вы берёте ипотеку. Где-то в договоре мелькает непонятная строчка — «ставка LIBOR + 2%». Вы не знаете, что это, но она решает, сколько денег вы переплатите банку.

LIBOR — это не просто ставка. Это нервная система мировой экономики. По ней банки определяют, под какой процент готовы дать друг другу деньги на короткий срок. И именно от неё зависят проценты по кредитам, ипотеке, студенческим займам и даже по корпоративным долгам.

В 2012 году её значение использовалось в контрактах на примерно 350 триллионов долларов. Это больше, чем ВВП всех стран мира вместе взятых.

И всё это держалось на доверии. Банки каждый день подавали данные о своей «реальной» стоимости заимствования. Никто не думал, что в этих цифрах может быть ложь. Но мир финансов любит сюрпризы — особенно грязные.

( Читать дальше )

⚖️ Отношение к инвестициям в ОФЗ на фоне цикла снижения ключевой ставки

- 08 августа 2025, 09:10

- |

📉 Две недели назад, 25 июля, Банк России снизил ключевую ставку с 20 % до 18 %. Это четкий сигнал о том, что процесс смягчения ДКП уже начался. Если не будет негативных новостей по геополитике и всплеска инфляции, то с высокой долей вероятности мы можем ожидать продолжения снижения и на следующем заседании ЦБ, которое пройдет 12 сентября.

❓ Что означает снижение ставки для экономики и облигационного рынка?

Инфляционное давление продолжает ослабевать, во 2‑м квартале рост цен снизился до 4,8 % в годовом выражении, базовая инфляция — до 4,5 %. Главное теперь, чтобы экономика не ушла в рецессию, ведь высокие ставки для нее, как антибиотики для организма. Важно не только вовремя начать лечение, но и вовремя завершить его, иначе будут негативные последствия.

☝️ Здесь стоит отметить, что регулятор сохраняет осторожность, средняя ставка до конца 2025 года ожидается в диапазоне18,8–19,6%, а к концу 2026 года -12–13%.

❓ Что происходит с длинными ОФЗ при снижении ставки?

Длинные ОФЗ более чувствительны к изменениям ставки, при снижении доходности на рынке их цена растёт — это дополнительная прибыль, кроме стабильных выплат купонов.

( Читать дальше )

Стратегическая Покупка Опционов: Вход, Рыночная Динамика и Ключевые Факторы Эффективности

- 06 августа 2025, 08:07

- |

Покупка опционов с пассивным ожиданием тренда, особенно когда временной распад (тета) неумолимо снижает их стоимость, редко бывает оптимальной стратегией. Гораздо эффективнее входить в позицию после подтверждения восходящего или нисходящего движения базового актива (БА) или его фьючерса. Критически важным фактором успеха становится скорость движения цены БА в нужном направлении. Чем быстрее фьючерс достигает целевых уровней, тем выше прибыль по купленному опциону из-за роста его внутренней стоимости и возможного увеличения подразумеваемой волатильности.

Выбор Инструмента: Call vs. Put – Не просто «Зеркальное Отражение»

Хотя базовый выбор очевиден:

- Long Call: Стратегия роста, прибыль при повышении цены БА выше страйка + премии.

- Long Put: Стратегия снижения, прибыль при падении цены БА ниже страйка + премии.

Глубокий анализ рыночной механики выявляет существенные различия в их практической реализации и потенциальной эффективности:

- Асимметрия Рыночной Динамики и Скорость Движения:Эмпирические наблюдения и исследования (например, анализ данных индексов S&P 500 или VIX) подтверждают феномен асимметричной динамики фондового рынка.

( Читать дальше )

Как льготная ипотека вредит бюджету, демографии и благосостоянию граждан.

- 05 августа 2025, 13:00

- |

Льготная ипотека

В 2020 году, президент России Владимир Путин предложил запустить специальную льготную программу ипотеки со ставкой 6,5% на покупку жилья в новостройках, чтобы поддержать россиян и стройотрасль. Если действующаяс 2018 года семейная ипотека предполагала ограничения и заинтересованность покупателя жилья в рождении ребёнка, для продления льготного периода кредитования, то в условиях льготной ипотеки, 2020 года издания, нет требований к возрасту заемщика, его семейному положению и наличию детей.

И какие же результаты получила страна благодаря тщательно продуманному решению высокопрофессиональных чиновников? — Снижение благосостояния граждан и доступности жилья, катастрофа в демографии, проблемы в строительной отрасли и гигантские траты бюджета.

Доступность жилья

Вопреки логики что чем дешевле ипотека и чем больше товара, цена должна снижаться, цены на новостройки с 2020 года взлетели, почти как ракета с Байконура.

( Читать дальше )

💰 Самые простые источники пассивного дохода на Август

- 02 августа 2025, 07:34

- |

Для получения пассивного дохода необязательно идти на биржу и покупать дивидендные акции и облигации, есть финансовые инструменты куда проще, которые доступны каждым и тоже позволяют получать пассивные выплаты.

После снижения ЦБ РФ значения ключевой ставки до 18%, многие банки скорректировали ставки по своим накопительным продуктам, однако и сейчас есть неплохие места для размещения денежных средств и получения пассивного дохода по одному из самых простых типов активов.

Сегодня речь пойдет о лучших накопительных счетах в августе, по мнению Captain.

Ключевая Ставка — 18%. Следующее решение по КС — 12.09.2025🥕 ТОП-5 НС С НАЧИСЛЕНИЕМ НА ЕЖЕДНЕВНЫЙ ОСТАТОК:

*можно пополнять/снимать в любой момент, процент начисляется на каждый день.

1) 21% — Яндекс Банк с НС «Сейв» на сумму до 30 млн, для всех у кого это первый НС, сроком на 62 дня, с подпиской Яндекс Плюс, однократно (ежедневная капитализация);

2) 19% — МТС Банк с НС «МТС Счет» на сумму до 2 млн, для всех у кого это первый НС и у кого нет вкладов более 90 дней, сроком на 2 мес, однократно;

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 32 )

Курс доллара резко взлетел! Неужели начинается девальвация рубля?

- 29 июля 2025, 19:50

- |

Вчера впервые за много месяцев курс доллара, а соответственно и курс юаня, резко взлетели. За вчерашний день рост юаня составил 2,55%! Курс доллара превысил ₽82, а юань вырос до ₽11,36. Такого мы уже давно не видели. Неужели начинается долгожданное падение рубля, о необходимости которого уже кто только не высказывался в последние месяцы? Давайте разбираться, что же происходит.

Как известно, с начала декабря прошлого года по июль этого года курс юаня рухнул почти на 30%! И большая часть этого падения произошла еще до апреля. После чего курс перешел в узкий боковик на несколько месяцев, из которого цене никак не удавалось выбраться до вчерашнего дня.

Курс все это время консолидировался немного выше уровня ₽11, а с начала лета и вовсе застрял в области ₽10,8-11. Уровень ₽11 стал, по сути, непреодолимым, однако упасть сильно глубже него не удавалось.

Сложилась такая ситуация, что спрос на валюту упал, покупать ее особо никто не желает, предложение валюты заметно не снижается, даже несмотря на спад экспортных доходов и спад продаж валюты экспортерами. И это как раз говорит о том, что валюта не растет не потому что ее продают много, как было раньше, а, скорее, потому что ее толком не покупают.

( Читать дальше )

Главный вопрос в оценке любого инструмента: «интереснее ли это, чем LQDT?»

- 28 июля 2025, 14:26

- |

Главный вопрос в оценке любого инструмента: «интереснее ли это, чем LQDT?»

Для физиков — потому что в фонде денежного рынка ты получаешь доходность под заданную ставку с ежедневным начислением процента. Для институционалов — потому что под эту ставку ты можешь занимать на денежном рынке.

Благодаря новой траектории ставки от ЦБ (16.3-18% до конца года и 12-13% в 2026) мы можем прикинуть, что полная доходность LQDT составит 19.8-21.7% до конца 2026 года (в базовом сценарии).

По нижней границе это лишь чуть больше купонов по выпускам 26247 и 26248, поэтому я не считаю что потенциал роста длинных ОФЗ исчерпан.

Это всё конечно при условии, что не произойдёт ничего неожиданного, а неожиданное всегда может произойти и к нему надо быть готовыми. Поэтому при прочих равных в ближайшие месяцы важно смотреть на две вещи:

1. Курс рубля. ЦБ в отчётах постоянно отмечает вклад крепкого курса в снижение инфляции. А в пятницу на пресс-конференции Наби сказала такую фразу:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал