Избранное трейдера Денис Чернобаев

Что сейчас купил бы Баффет на российском рынке

- 25 июня 2024, 14:15

- |

Знаменитый инвестор и миллиардер часто повторяет: «Будь жадным, когда другие боятся». Одни из своих лучших инвестиций Баффет сделал, покупая сильно упавшие акции. Применим его тактику на российском рынке.

Что покупает Баффет

Большинство инвесторов не любит периоды коррекций: акции дешевеют, неопределённость усиливается, негативных прогнозов всё больше. Многие стараются уходить с рынка ещё до начала падения.

У Баффета принципиально другой подход: он всегда ждёт следующую коррекцию, у него готов запас денег под будущие покупки, и есть стратегия, которой он придерживается уже более 70 лет подряд.

Суть стратегии Баффета можно изложить так: покупай рентабельные компании с высоким качеством управления по низкой цене. Те акции, которые сильнее упали, бери в первую очередь.

Как применить стратегию

С рентабельностью всё относительно просто: нужно отбирать самые доходные компании на рынке, у которых прибыль на единицу капитала (например, показатель ROE) выше, чем у других.

Низкая цена — тоже очевидный параметр: более интересны для покупки компании, у которых мультипликаторы (P/E, P/S или EV/EBITDA) ниже, чем у конкурентов, или меньше, чем они были ранее.

( Читать дальше )

- комментировать

- 5.5К | ★6

- Комментарии ( 19 )

🏡 Недвижимость всегда растет. Резюмирующий пост перед отменой льготной ипотеки⛔️

- 24 июня 2024, 08:10

- |

Фиксируем мысли и факты, чтобы спустя пару месяцев сделать повторный срез рынка

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами

---

Цены

Есть две проекции на цены жилой недвижимости:

— огромный пузырь в первичке, который надула льготная ипотека, и подхватила за собой вторичный рынок

— альтернативный взгляд: даже по графику выше среднегодовой рост цен около 16%. Это всего на пару процентов выше, чем недвижимость в среднем роста за 20 лет (~13%). Где тут пузырь?

За рост цен — инфляция, рост денежной массы

Против — оторванность цен от себестоимости в крупных городах, высокие ставки по ипотеке

( Читать дальше )

- комментировать

- 14.2К |

- Комментарии ( 59 )

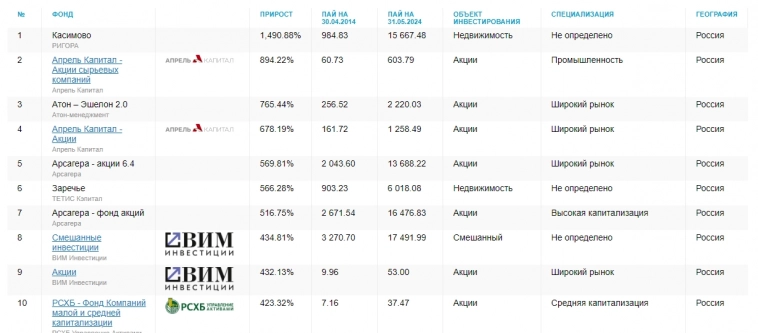

Всего 15% управляющих фондов из тех, что остались работать за 10 лет обогнали индекс Мосбиржи.

- 23 июня 2024, 09:30

- |

🔥Если добавить в статистику обанкротившиеся, то результат будет еще хуже.

🍀174 фонда с СЧА более 50 млн рублей продержались 10 лет с 2014 по 2024 год.

😎Из 174 фондов лишь 92 обогнали инфляцию. Примерно половине фондов даже не удалось сохранить для своих вкладчиков покупательную способность вложенных денег.

97.83% накопленная инфляция за 10 лет в РФ. 7.06% в год в среднем.

🌎Причем с 2014 по 2021 имеются данные о 182 фондах. Получается 8 фондов не дожили не не участвую в статистике, а ведь могли бы еще больше ухудшить итоговые данные. Аналогично и с других лет 2020, 2019...

🏢Интересно, что внизу списка в основном фонды недвижимости, а в топ 20 фондов всего 3 фонда недвижимости ( в основном ЗПИФы).

( Читать дальше )

Как я делаю и продаю камни на маркетплейсах на 1,35 млн в месяц

- 20 июня 2024, 17:42

- |

В 2016-м году я встретил женщину. И вон он я с ипотекой, кредитом на бытовую технику и зарплатой в 25 000 ₽. Чтобы как-то сводить концы с концами я, версии 2017-го, решил взять ещё один кредит на бизнес по производству декоративных камней.

Их используют для внутренней отделки помещений.

Их используют для внутренней отделки помещений.Оказалось, это огромный рынок, а для производства такого камня требуется только вода и гипс. Но есть нюансы.

( Читать дальше )

- комментировать

- 30.1К |

- Комментарии ( 52 )

Где смотреть межбанковский курс доллара и евро после санкций против Мосбиржи?

- 18 июня 2024, 10:08

- |

После приостановки торгов долларом США и евро на Московской бирже следить за изменением курсов валют стало сложнее — торги с биржи перешли на внебиржевой рынок, а графики с биржевыми данными недоступны.

Для вашего удобства портал Finam.ru начал публиковать котировки и графики с курсами на главной странице, которые обновляются в режиме онлайн и отражают текущие уровни доллара США и евро к рублю на межбанковском рынке.

Также на главной Finam.ru доступны еще два источника с данными о курсах валют: официальный курс ЦБ, который с 13 июня устанавливается по новой методике (на основе данных о межбанковских операциях на внебиржевом валютном рынке по состоянию на 15:30 мск в текущий рабочий день), и актуальный обменный курс в московских офисах банка «Финам» — оперативно меняется в течение дня в зависимости от ситуации на рынке.

Прямой доступ к курсам на межбанковском рынке также доступен по ссылке

Подписывайтесь на наш телеграм-канал @finam_invest

( Читать дальше )

12 среднесрочных облигаций (от 2 до 5 лет) с доходностью выше 18%

- 18 июня 2024, 07:04

- |

По российской классификации среднесрочными облигациями являются облигации со сроком погашения от 2 до 5 лет.

Посмотрим какие сейчас есть интересные бумаги на фондовом рынке, которые подпадают под этот критерий. Доходность указана без учета налога.

1. Селектел 1Р3R

IT-компания, которая специализируется на предоставлении услуг дата-центров и облачных технологий.

Рейтинг: ruA+ (Эксперт РА)

ISIN: RU000A106R95

Стоимость облигации: 92,1%

Доходность к погашению: 18,6% (купоны 13,3%)

Периодичность выплат: полугодовые

Дата погашения: 14.08.2026

2. Интерлизинг 1Р07

Лизинговая компания с 20-летним опытом работы.

Рейтинг: ruA- (эксперт РА)

ISIN: RU000A1077Х0

Стоимость облигации: 97,06%

Доходность к погашению: 20% (купоны 16%)

Периодичность выплат: ежемесячные с амортизацией

Дата погашения: 31.10.2026

3. ВУШ 1Р-2

Сервис аренды электросамокатов и электровелосипедов.

Рейтинг: А- (АКРА)

ISIN: RU000A106НВ4

Стоимость облигации: 88,96%

Доходность к погашению: 19,7% (купоны 11,8%)

Периодичность выплат: ежеквартальные

Дата погашения: 02.07.2026

( Читать дальше )

The Economist «Рэй Курцвейл о том, как искусственный интеллект преобразит физический мир»

- 18 июня 2024, 04:09

- |

The Economist «Рэй Курцвейл о том, как искусственный интеллект преобразит физический мир». Часть 1:

Рэй Курцвейл — ученый-компьютерщик, изобретатель, автор книг «Век разумных машин» (1990), «Век одушевленных машин» (1999) и «Сингулярность уже близка» (2005). Его новая книга «Сингулярность ближе: Когда мы сольемся с ИИ», будет опубликована 25 июня.

▪️К тому времени, когда дети, рожденные сегодня, будут ходить в детский сад, искусственный интеллект, вероятно, превзойдет человека во всех когнитивных задачах, от науки до творчества.

▪️Когда в 1999 году я впервые предсказал, что к 2029 году у нас будет такой общий искусственный интеллект (AGI), большинство экспертов решили, что я переключился на написание фантастики. Но после впечатляющих прорывов последних нескольких лет многие эксперты считают, что AGI появится еще раньше, так что технически я превратился из оптимиста в пессимиста, ничуть не изменив своего прогноза.

▪️После 61 года работы в этой области — дольше, чем кто-либо другой на свете — мне приятно видеть, что ИИ находится в центре глобального обсуждения. Однако в большинстве комментариев упускается из виду, что такие крупные языковые модели, как ChatGPT и Gemini, вписываются в еще более масштабную историю.

( Читать дальше )

Меня зовут Игорь, 33 года я произвожу электронику и ненавижу продажи

- 17 июня 2024, 18:05

- |

Уже 33 года я разрабатываю и произвожу электронику. В разное время это были: телефоны, микро-АТС, системы электронного голосования, диктофоны и пр.

Наши диктофоны называются Edic-mini. Но не потому, что меня зовут Эдик, а потому что диктофоны электронные и маленькие, а зовут меня Игорь.

Наши устройства летали в космос, с ними исследовали поведение бурундуков, и 4 раза мы попадали в книгу рекордов Гиннеса, как самые маленькие диктофоны в мире (37х15х7 мм). Диктофоны использовали для предотвращения терактов в Лондоне в 2006 г., после которых запретили провоз жидкостей в самолетах.

Сделано в России

Сделано в РоссииНо сегодня мы продаем на 3 млн ₽ в месяц, потеряли весь экспорт, вынуждены закрывать новые разработки, а я, как владелец производства в Зеленограде, зарабатываю меньше среднего айтишника-сеньора.

ДИСКЛЕЙМЕР: Статья написана автором блога на основе интервью с основателем производства диктофонов в Зеленограде ГК Телесистемы И. Коршуном. Часть процессов в статье упрощены или сознательно пропущены, чтобы не зарыться в детали.

( Читать дальше )

Будет ли Китай девальвировать свою валюту?

- 17 июня 2024, 13:49

- |

Курс оншорного юаня (CNY, не путать с офшорным юанем CNH, который котируется на зарубежных рынках, в т. ч. в России) сегодня опустился до минимума с начала года, что может служить индикатором готовности китайских властей, в конце концов, провести девальвацию национальной валюты.

Снижение оншорного юаня напрямую регулируется центральным банком, в последнее время устанавливающего все более низкий так называемый reference rate.

Сегодня ЦБ зафиксировал курс доллара на отметке 7,1149. Регулятор позволяет отклоняться рыночному курсу юаня в пределах 2% в обе стороны от “reference rate”, и рыночный курс отреагировал снижением до 7,2559, нижнюю границу диапазона, отражая сильное рыночное давление на юань.

Почему юань ослабляется и какой может быть девальвация?

Стабильность юаня является ключевой задачей Банка Китая, поэтому девальвация — последнее средство, которое может быть испробовано, если остальные меры стимулирования экономики не сработают.

Именно это сейчас происходит. Масса точечных мер дала лишь временный эффект, и майская статистика показала замедление экономики из-за продолжающегося кризиса девелоперов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал