Избранное трейдера Ниочем

Сбербанк – возвращение легенды? Прогноз цен до конца 2025

- 12 ноября 2022, 13:31

- |

Сбербанк: капитал и капитализация, курс акций и курс доллара (30 апреля 2020)

Сбербанк: МСФО 9 мес 2020, расчёт P/B и сценарии роспуска резерва (29 октября 2020)

Обычка Сбера была почти за $1 (25 февраля 2022)

Пора покупать Сбербанк? Прогноз цен на 2022-2023 (16 мая 2022)

В первой статье собрал из отчётов, которые тогда были доступны с 4 кв. 2002 года, данные о капитале Сбербанка.

В этой статье поговорим о позитивном сценарии восстановления бизнеса Сбербанка и выходе на прибыльную траекторию.

В день, когда вышел первый отчёт Сбербанка после длительного перерыва, сделал расчёт убытка, который банк понёс с марта по сентябрь.

Если за 10 месяцев 50 млрд прибыли, а за октябрь – 123 млрд, то за 9 месяцев был убыток в минус 73 млрд.

Но январь и февраль были прибыльными, где-то по 120 млрд каждый.

Значит, можно посчитать (в мрлд)

Янв: +120

Фев: +120

Март-Сент: убыток Х

Октябрь: +123

За 10 мес: +50 млрд

Найти Х?

50 = 120 + 120 + Х + 123

Х = 50 – 120 – 120 – 123 = –313 млрд

За март-сентябрь убыток 313 млрд.

Это не много, т.к. он полностью покрывается прибылью за 2021 год (1,2 трлн) и ещё остаётся.

Тогда можно посчитать примерный капитал.

На конец года он был 5,6 трлн.

Прибыль 21го – 1,2 трлн минус убыток 313 млрд, это 0,9 трлн.

И капитал на конец 2022 около 6,5 трлн.

В хорошие годы рентабельность не ниже 15%, в отличные – 20%.

При рентабельности в 15% годовая прибыль: 0,975 трлн или 22,3 рублей дивидендов (при выплате 50%).

При 20%: 1,3 трлн или 28,5 рублей дивидендов.

( Читать дальше )

- комментировать

- 8.6К | ★15

- Комментарии ( 37 )

Как я вывел деньги с КИТ ФИНАНСа после перевода туда моих акций из СБЕРа!

- 30 июня 2022, 16:12

- |

Наконец, закончилась эпопея с переводом, продажей акций и выводом денег из брокерской конторы КИТ ФИНАНС!Напомню, что я писал статьи на эту тему, вот они:

( Читать дальше )

- комментировать

- 49.8К |

- Комментарии ( 70 )

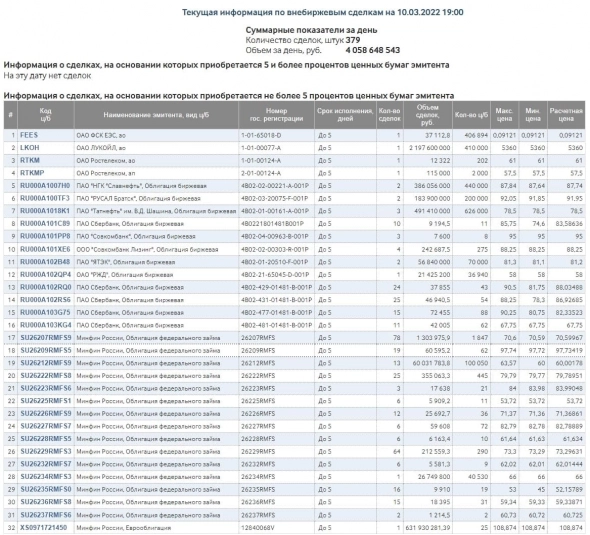

Информация по внебиржевым сделкам на 10.03.2022

- 11 марта 2022, 11:48

- |

Сценарий восстановления российского рынка через индекс IMOEX

- 22 февраля 2022, 16:03

- |

Март 2020.

Снижение IMOEX 36%.

Причина: глобальная пандемия, опасения глобальной депрессии.

Полное восстановление со дна: 266 дней.

Апрель 2018.

Снижение IMOEX 13%.

Причина: американские санкции за вмешательство России в американские выборы.

Полное восстановление со дна: 162 дней.

Весна 2017.

Снижение IMOEX 22%.

Причина: Слабая экономика, дефляция в мире, слабая ценовая конъюнктура на внешних рынках.

Полное восстановление со дна: 216 дней.

Март 2014.

Снижение IMOEX 22%.

Причина: забрали Крым у Украины.

Полное восстановление со дна: 102 дня.

2006 год

Снижение IMOEX 36%.

Причина: обострение отношений с Грузией, рост напряжения с западом, обвал в Китае.

Полное восстановление со дна: 245 дней.

( Читать дальше )

Не буду покупать М.Видео и вот почему

- 03 февраля 2022, 22:48

- |

Добрый день. Хочу сразу оговориться, что я не претендую на истину, я не профессиональный аналитик и могу сильно ошибаться. Буду рад конструктивной критике. И получилось много букв, так что может утомить, но если хотите брать М.Видео, то почитайте, вдруг будет полезно.

Краткая предыстория

Недавно посмотрел выпуск Антикризиса с Максимом Орловским, в котором Тимофей спросил Максима про М.Видео. Коротко суть диалога: «причина падения неизвестна, выглядит интересно, странно что бумага обновляет двухгодовые минимумы, маржинальность хорошая, компанию можно выделить среди ритейлеров, объединение с Эльдорадо проведено хорошо, дивиденды хорошие».

Dohod.ru ожидают дивиденд 19,58руб (остаток за 2021) в мае и 28,61 в декабре (за 9 мес 2022). В других источниках есть прогнозы о предстоящей выплате по 35-50рублей дивидендов по итогам 2021года, ну и всякое такое космическое.

P/E 4, P/S 0.1, компания растущая, дивы классные = идеальный кандидат на покупку!

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 55 )

Оценка рынка РФ (январь 2022) - часть 2

- 02 февраля 2022, 19:33

- |

Всем привет,

Продолжение прошлого поста про оценку рынка акций РФ.

В следующих обзорах будет меньше графиков, только основные изменения.

В прошлом посте (ссылка) пришли к выводу, что рынок недооценен и было хорошее время для покупки (точка отмечена красным)

В принципе, пока все так и идет.

В этом посте хотел привести больше графиков + показать интересные взаимосвязи между акциями и ставками

Первое интересное наблюдение — это индекс волатильности RVI

( Читать дальше )

Налог на дивиденды иностранных акций: свежая инструкция

- 29 января 2022, 08:52

- |

Страна источника выплаты — это страна, в которой зарегистрирована компания-эмитент. Для всех акций США это будет: 840 — США. Для депозитарных расписок — другие коды. Например, для Тинькофф: 196 — Кипр.

Страна зачисления выплаты — это страна регистрации брокера. Для всех русских брокеров: 643 – Россия. Для Interactive Brokers: 840 — США. Правда, пока на сайте нельзя ввести Россию. Возможно, в скором времени это исправят.

Еще поменялась форма ввода инвестиционного налогового вычета — это из-за введения упрощенного вычета по ИИС.

Я обновил свою инструкцию, которой сам пользовался в прошлом году. Учел в ней все нововведения. Может кому будет полезно. Для удобства оформил ее в виде pdf-файла и сделал несколько версий:

Для русского брокера:

Подробная — для тех, кто подает в первый раз:https://disk.yandex.ru/i/A4LQ8EzmGT4KNg

( Читать дальше )

Когда ваши акции упадут на 50% — читайте эту заметку

- 19 января 2022, 11:02

- |

Мне всегда было интересно узнать, что чувствуют люди во время финансовых кризисов, какие действия принимают, как влияют на их решения эмоции и насколько сложно не поддаваться панике. И я не имею в виду трейдеров, которые прогорели на своих спекуляциях, изначально взяв на себя слишком большой риск, рассчитывая на высокую доходность. Эти истории ничем не примечательны, разве что своими кричащими заголовками в СМИ: “Трейдер вышел в окно, когда узнал, что все потерял, да ещё остался должен”.

Мне интересно, как справляются с кризисами консервативные долгосрочные инвесторы, которые, имея на счету приличный капитал, буквально за несколько дней лишаются сумм, равных нескольким годовым бюджетам семьи. И если для молодых людей на стадии накопления любой кризис — это окно возможностей, шанс купить акции с хорошей скидкой, то вот для тех людей, которые живут на доход с капитала и регулярно делают изъятия — это катастрофа. В нашей стране подавляющее большинство пенсионеров выживает на государственную пенсию. Можно сказать, что они постоянно находятся в состоянии финансовой катастрофы, если не позаботились о своей пенсии заранее и дети им не помогают.

( Читать дальше )

- комментировать

- 22.3К |

- Комментарии ( 80 )

Почему я распродал паи ЗПИФа недвижимости "ПНК-Рентал" (PNK rental) в начале октября

- 03 января 2022, 17:15

- |

Расскажу лишь свое мнение, никого ни к чему не призывая.

Цель поста — отдать дань смартлабику которого раньше читал каждый день, но последние пару лет только раз в месяц или квартал.

Инвестор — это человек, ходящий по минному полю.

Т.к. депозит перестал пополняться, половину денег держал в облигациях, продавая их и покупая интересные идеи в акциях, ETF, фьючерсах и опционах когда открывалось окно возможностей.

В 2020 купонная доходность была около 4,3% и при появлнении нового интересного инструмента решил в декабре 2020г заменить низкодоходные ОФЗ на паи ПНК. До этого 15лет не рассматривал любые паи как инструмент инвестирования, хотя и знал и читал, например, про «Активо», после рассмотрения которого понял, что это не то.

Цель была защитить капитал от инфляции и получить доход от аренды.

Сначала ПНК-Рентал покупал и продавал на 3 копейки дороже склады не вызывая беспокойства,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал