Блог им. ozz1us

Оценка рынка РФ (январь 2022) - часть 2

- 02 февраля 2022, 19:33

- |

Всем привет,

Продолжение прошлого поста про оценку рынка акций РФ.

В следующих обзорах будет меньше графиков, только основные изменения.

В прошлом посте (ссылка) пришли к выводу, что рынок недооценен и было хорошее время для покупки (точка отмечена красным)

В принципе, пока все так и идет.

В этом посте хотел привести больше графиков + показать интересные взаимосвязи между акциями и ставками

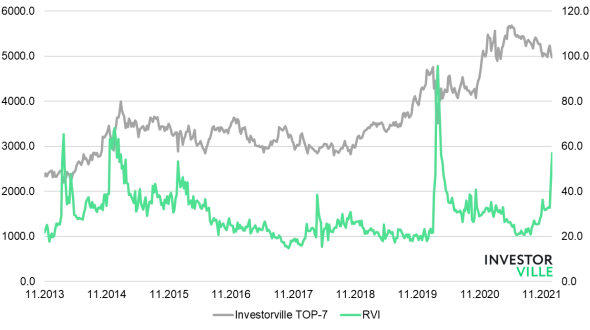

Первое интересное наблюдение — это индекс волатильности RVI

Еще по Пассивной стратегии (купить ее можете здесь) я заметил, что высокая волатильность — это хорошие моменты для покупки

А вот низкая волатильность — не всегда хорошие моменты для продажи

Посмотрим на российский индекс:

Все пики — были хорошие моменты для покупки

Даже начало 2015 г. (потом индекс ТОП-7 упал) — было хорошее время. В тот момент на рынке была куча идей, проседали только некоторые топовые фишки — Сбербанк, Газпром и ряд других

Едем дальше

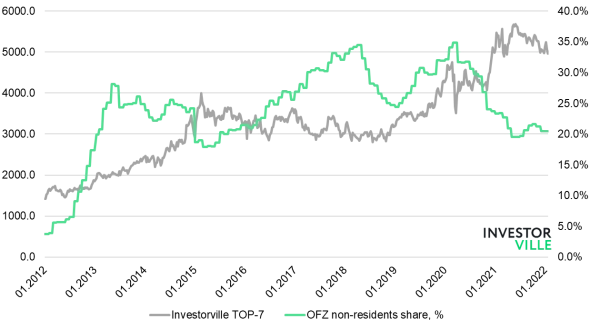

Другой интересный факт — это контринтуитивно. Многим кажется, что последний обвал — это распродажи иностранцев. Но на самом деле вот этот график вселяет сомнения.

На графике представлена доля нерезидентов в ОФЗ

Нерезиденты снизили долю в ОФЗ уже в начале 2021 г. Сейчас доля как в 2015 г.

В теорию, что «иностранцы распродавали акции, а ОФЗ не трогали» — не верю. Думаю, что не все так просто и акции падали под влиянием и наших соотечественников тоже

Но кажется, что низкая доля иностранцев в ОФЗ это скорее хорошо для РФ рынка.

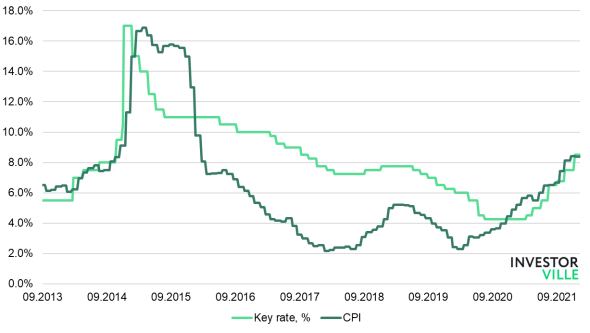

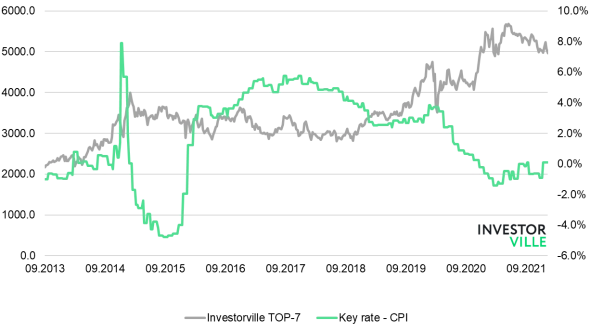

Перейдем непосредственно к ставкам

Сейчас инфляция и ключевая ставка идут рука об руку.

Но раньше, когда ЦБ более активно воевал с инфляцией, разница между этими двумя ставками была положительной (видно ниже на графике)

Какой-то тут полезной картинки для акций, я если честно не вижу.

Вижу, что запаса над инфляцией сейчас нет и ЦБ не начнет снижать ставку, пока не увидит, что инфляция точно идет вниз. Поэтому логично ожидать дальнейшего повышения на ближайшем заседании

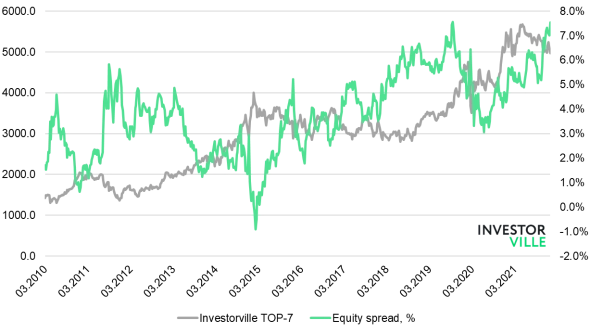

Чтобы попытаться найти какую-то интересную картинку по акциям, я решил посчитать Equity spread

Если мы «развернем» P/E, то получим E/P — этот показатель часто называют Earnings yield. Он показывает, сколько % капитализации компания зарабатывает чистой прибыли. Если компания решит распределять всю чистую прибыль, то это по сути будет дивидендная доходность. Показатель в итоге чем-то схож по смыслу с доходностью по бондам

Как я посчитал equity spread:

Equity spread = E/P — доходность по 10 летним бондам

Идея, что если spread будет высоким, то это значит, что доходность по акциям с лихвой перекрывает доходность по бондам. И наоборот. Если спред низкий, то кажется, что лучше бонды

Картинка может получилась не очень четкая, но все равно показательная:

- Сейчас максимум такого «спреда» — что говорит о том, что рынок может быть недооценен

- Провал в 2015 г. легко объясним — тогда ОФЗ давали 15%. Очень серьезный аргумент против акций. Возможно, что по риску-доходности бонды были даже лучше.

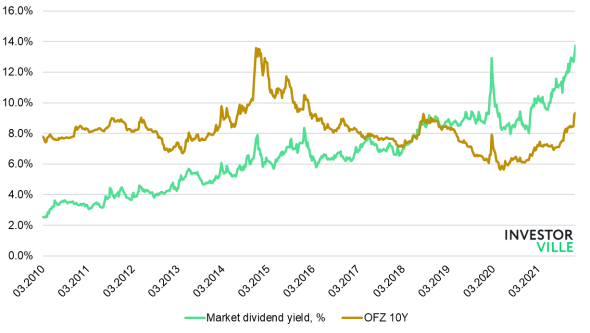

Картинка получается еще интереснее, если мы будем сравнивать дивидендную доходность акций с ОФЗ 10 летними

Получается в 2020-2021 — это исторические года - акции дивидендами стали приносить больше, чем 10 летние облигации.

С другой стороны, это не помешало нашему рынку упасть сильно в ковиде (вместе со всем миром) и уже самостоятельно в конце 2021 / начале 2022 г. Поэтому на «дивидендную поддержку» можно рассчитывать не всегда.

Этот график еще в очередной раз хорошо показывает почему на рынке стало так много дивидендных инвесторов. Их раньше не было, так как дивиденды были смешными, проще было отнести в облигации или на депозит. Но сейчас ситуация в корне иная. Думаю, что этот тренд будет продолжаться и спрос на дивидендные акции будет расти. Поэтому лично для себя я их выделяю как основной сегмент для поиска идей.

Подписывайтесь на телеграмм канал

- 02 февраля 2022, 20:41

- 02 февраля 2022, 20:45

- 02 февраля 2022, 21:49

- 02 февраля 2022, 22:52

- 03 февраля 2022, 13:52

- 03 февраля 2022, 06:56

теги блога Николай Василенко

- 3-НДФЛ

- dividends

- Fix Price

- Investorville

- адр

- акции

- Акции РФ

- анализ компаний

- банки

- газпром

- ГДР

- декларация

- декларация 3-НДФЛ

- дивгэп

- дивгэпы

- дивидендная политика

- дивиденды

- Зарубежный брокер

- инвест идеи

- инвестиционная идея

- Инвестиционный бюллетень

- Индекс ММВБ

- индекс волатильности RVI

- инсайдеры

- Интер РАО

- ИнтерРАО

- книга

- книга про инвестиции

- книги

- конспект

- конспект книги

- конфа

- конфасмартлаба

- кривая доходности

- Лукойл

- МегаФон

- моментум

- мрск

- мтс

- мультипликаторы

- налог

- Налогообложение на рынке ценных бумаг

- НМТП

- офз

- переоцененные акции

- разбор

- рецензия на книгу

- сбербанк

- сделки инсайдеров

- сервис

- сша

- телекоммуникационный сектор

- телекомы

- теханализ

- трейдинг

- УсиленныеИнвестиции

- Фосагро

- фундаментальный анализ

- энергетика