Избранное трейдера bocha

♛ ВСЕ ВИДЫ ETF для вашего портфеля ч. 1

- 08 октября 2019, 12:02

- |

Всем привет) Сегодня пройдемся по разным классам etf с положительной бетой к рынку и поймем, чем они отличаются друг от друга. Разница может быть очень существенная, вне зависимости от того, что большинство etf будут иметь довольно высокую корреляцию к рынку. Сложные, производные etf в этой статье рассматриваться не будут, ровно как и альтернативные инвестиции, вроде различных etf на commodities. Только старые добрые индексы с плечом 1х. Шкала доходности на всех картинках логарифмическая и доходности total returns (цены бумаг + их выплаченные дивиденды). Всю альтернативную и производную хурму будем рассматривать в следующих статьях, т.к. слишком большой лонгрид получится. Поехали)

Если мне необходима информация по любому etf, я иду на etfdb.com, там можно найти такие показатели, как ликвидность и стоимость владения, кто выпускает etf, его дату создания, его структуру, размер дивидендов и.т.д. Очень полезный ресурс одним словом.

( Читать дальше )

- комментировать

- 16К | ★167

- Комментарии ( 64 )

Алготорговля с подробным обоснованием

- 03 сентября 2019, 10:43

- |

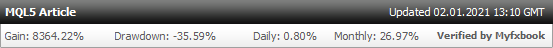

Статья

Написал статью на тему алготрейдинга "Выцарапываем профит до последнего пипса". Где затрагивается множество сопутствующих тем, пересказывать нет смысла.Статья была переведена на множество языков и имеет тысячи просмотров со всего мира с подтверждением на реальном счете.

( Читать дальше )

Статус резервной валюты и среднесрочная перспектива доллара

- 24 июля 2019, 15:28

- |

Статус резервной валюты необходимым образом подкрепляется экономическим могуществом страны-эмитента, которое позволяет реализовать в деньгах их основные функции — средство платежа и сбережения (сохранения покупательной стоимости). В рамках одной страны наделение денег этими функциями обеспечивается монополизацией эмиссии одним органом (государством) и принуждением к их использованию, что прикрывается понятием «законное платежное средство». В рамках всего мира действуют другие, естественные механизмы и спрос на мировые деньги формируется и закрепляется за счет:

— Доминирующей доли ВВП в мировом выпуске и товарного разнообразия страны-эмитента. Чем больше товаров или услуг можно купить за резервную валюту, и чем шире их ассортимент, тем больше шансов что именно эта валюта станет транснациональным средством платежа. Все предыдущие экономики, валюта которых занимала статус резервной, удовлетворяли данному критерию, но, как ни странно, временно:

( Читать дальше )

что такое боты

- 05 июля 2019, 19:23

- |

Также спрашивали что я вообще могу посоветовать и ещё про что-то там. Постараюсь ответить сразу на всё.

( Читать дальше )

Мои опционные тараканы.

- 07 июня 2019, 23:14

- |

Решил для себя сделать оценку популяции этих милых насекомых. Но, возможно, такая занятная семейка кому то еще пригодится?))

Таракан первый.

Никогда не сидеть подолгу в продаже волатильности. Не верить даже уважаемым людям, что iv>>rv почти всегда, хватать достойные хлебные крошки быстро и решительно, затем не менее решительно ховаться под плинтус.

Таракан второй.

Ежели в продажу волатильности все-таки занесло, не заниматься «защитой краев» и прочими интеллектуальными игрищами, а постоянно с максимально разумной частотой рехеджить позицию. Все мысли о возвратности цены, возвратности волатильности и возвратности денег отложить. Потом, под плинтусом в уюте и безопасности успеем их просмаковать.

Таракан третий.

Не бояться покупать волатильность. Купив же оную, не торопиться с рехеджем. Частый рехедж убивает прелести длинной гаммы с надежностью и неотвратимостью хозяйского тапка.

Таракан четвертый.

Ничего не любить. Не любить ни купленную волатильность, ни проданную, ни меднокрылых кондоров, ни ядовитых змей, ни прочую конструктивную геометрию. Любить только себя сидя под плинтусом.

Таракан пятый.

… убежал. Пятница, знаете-ли, у всех свои дела. Но, при необходимости, поищем))

Как определить хорошую точку входа? (часть 1)

- 03 июня 2019, 12:37

- |

От более стратегического видения рынка, который я описывал, например, в статьях:

https://smart-lab.ru/blog/534372.php

https://smart-lab.ru/blog/535384.php

https://smart-lab.ru/blog/536789.php

предлагаю перейти к тактическому и задумаемся, как оценить качество того или иного алгоритма входа в позицию по некоторому инструменту.

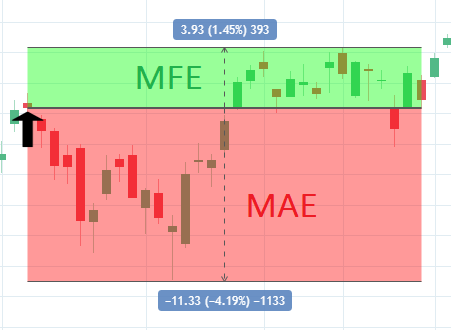

Одним из таких подходов является MFE/MAE анализ. Что это такое? Рассмотрим рисунок ниже.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 13 )

Как выглядят маржинколы

- 03 июня 2019, 12:34

- |

Газпром GZM9

Нижний график Открытый интерес. Видно что весь рост шло открытие позиций, то есть кто-то открывал шорт, а кто-то увеличивал лонг

Дальше видно как шорты резко начали закрывать

Вот так выглядит принудительное закрытие позиций

Дамы и господа. В моменты большого роста или падения делаются основные деньги. А в моменты когда ничего не происходит надо отдыхать. То есть большую часть времени надо ничего не делать.

Посмотрите, как только появились движняки начали появляться публикации с ростом депо по пол ляма. Берите пример

Друзья, подскажите где можно скачать тиковую историю с метками инициаторов сделок?

- 29 мая 2019, 12:27

- |

вчера на конфе была тема про высокодоходные бонды....

- 28 апреля 2019, 09:53

- |

типа дают аж 14% в год в рублях...

ходим сюда и смотрим етф на высокодоходные баксовые бонды на корпоратив

etfdb.com/etfdb-category/high-yield-bonds/#etfs&sort_name=assets_under_management&sort_order=desc&page=1

доходность 6-8% в баксах легко… можно посмотреть структуру и состав каждого етф… там хорошая диверсификация по типам разных бондов… тот же HYG диверсифицирован по 950 разным компаниям… имхо доха приводится кривовато и к текущему году поэтому я бы проверил ее на финвизе или яхо финансе

...

но все это не особо интересно, т.к. есть EMB… там госгарантии...

и есть етф pimco — там краткосрочные займы… ипотека ...

и такое

finviz.com/screener.ashx?v=161&f=ind_exchangetradedfund&o=-dividendyield

как насчет 20% в баксах??? причем это не обязательно бонды… тот же amj например

....

эстеты могут купить етф и продать на него си… и иметь добавочный рублевый доход за счет контанги +7%...

кстати… там некоторые етф идут с встренным вторым плечом… поэтому можно продать си дважды 7+7 =14% сверху… т.е. 20% в баксах + 14% в си=+34% в год...

по многочисленным просьбам статья про бабулю

www.forbes.com/sites/brettowens/2017/06/22/how-this-grandma-is-living-off-387000-forever/?utm_source=yahoo&utm_medium=partner&utm_campaign=yahootix&partner=yahootix&yptr=yahoo#6ebafcb37b87

это вам не хомяк по-мелочевке тырить… бабка тарит по-крупному — забарывает по доходности сипи легко в разы… отдельно доставляет график...

кстати имхо российские бонды также уделывают инвесторов в акции

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал