Блог им. Z-Opera

Смотрим статистики по торговому инструменту

- 24 апреля 2019, 10:10

- |

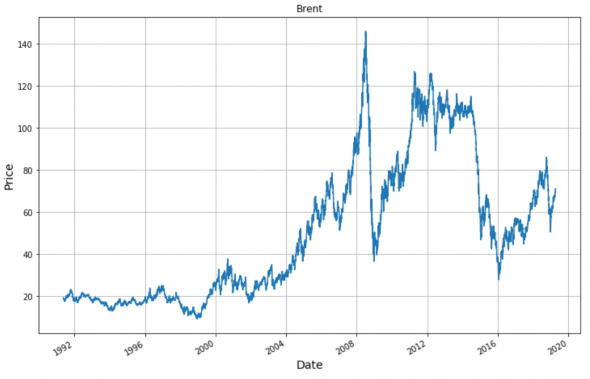

Для примера, я скачал дневные данные открытий, закрытий, максимумов и минимумов фьючерса Brent биржи ICE за последние 30 лет. Так выглядит график цен закрытия для этого инструмента:

Посчитаем некоторые статистики для Brent:

Процент растущих дней: 50.01%.

Средний возврат дня: 0.023%

Фактически это означает, что использовать инструмент Brent для долгосрочного инвестирования не очень хорошая идея. Так как средний возврат дня близок нулю, а процент растущих дней от общего количества фактически совпадает с процентом падающих дней.

Далее рассмотрим следующие статистики:

Процент растущих дней, если предыдущий 1 день падал: 40.71%

Процент растущих дней, если предыдущий 1 день рос: 59.72%

Процент растущих дней, если предыдущий 2 дня падали: 37.03%

Процент растущих дней, если предыдущий 2 дня росли: 62.96%

Обратите внимание, на сколько вырос наш прогноз, если бы мы покупали только в том случае, если предыдущий день или предыдущие два дня были бы растущими. Эта статистика говорит нам о характере движения нефти – скорее всего при торговле нефтью более эффективны будут прорывные стратегии (momentum) нежели возврат к среднему (mean reversion).

Ещё некоторые статистики:

Средний возврат растущих дней: 1.47%

Средний возврат падающих дней: — 1.48%

Стандартное отклонение дня: 2.07%

Макс. положительное изменение дня: 17.34%

Макс. отрицательное изменение дня: -15.32%

Эти показатели дают нам представление о средней дневной волатильности инструмента Brent. Для сравнения для фьючерсного контракта S&P 500 E-mini эти значения составляют 0.61%, -0.67%, 1%, 11.43% и -9.38% соответственно. Это говорит о том, что Brent достаточно волатильный инструмент и это нужно учитывать при совершении операций с ним.

Разбиваем цену инструмента по дням недели, месяца, месяцам и кварталам.

Данная техника позволяет выявить дополнительные статистические закономерности по инструменту. Например, определить по каким дням, месяцам и кварталам инструмент склонен к росту.

Представим, что мы покупаем ценную бумагу только по понедельникам (или в любой другой день недели) на открытии рынка и закрываем позицию перед закрытием рынка. В скольких процентах случаев мы оказались бы правы?

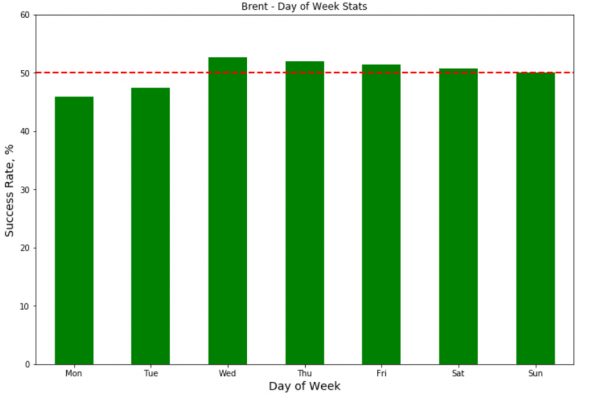

Я вычислил такую статистику для инструмента Brent:

Mon 45.96%

Tue 47.44%

Wed 52.68%

Thu 51.96%

Fri 51.45%

Sat 50.72%

Sun 50.07%

и построил график:

Видно, что статистически инструмент Brent больше всего склонен к росту в среду (почти в 53% случаев день был растущим). В то же время, в 54% случаев (100% — 46% = 54%) рынок Brent склонен к падению по понедельникам.

Я не призываю покупать или продавать Brent по средам или понедельникам. Мы просто можем принимать эту информацию во внимание при совершении торговых операций. А также пробовать использовать эту информацию в качестве фильтров при построении полноценной стратегии для инструмента Brent.

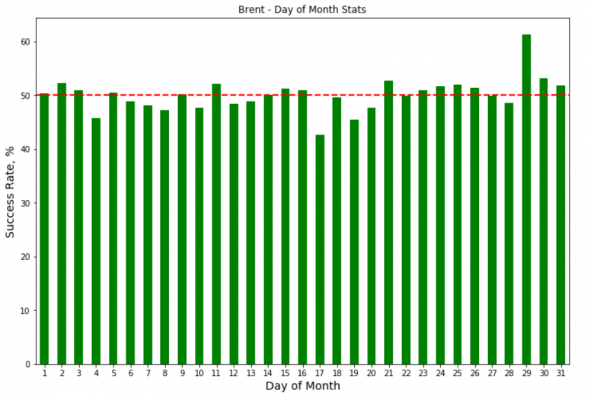

Теперь представим, что мы покупаем ценную бумагу только по определённым дням месяца (скажем только 15-го числа каждого месяца) на открытии рынка и закрываем позицию перед закрытием рынка. В скольких процентах случаев мы оказались бы правы?

Ниже показана такая статистика для инструмента Brent:

1 50.32%

2 52.27%

3 50.96%

4 45.8%

5 50.47%

6 48.87%

7 48.07%

8 47.28%

9 50.16%

10 47.61%

11 52.09%

12 48.39%

13 48.88%

14 50%

15 51.28%

16 50.96%

17 42.72%

18 49.67%

19 45.39%

20 47.61%

21 52.73%

22 49.83%

23 50.96%

24 51.75%

25 52%

26 51.44%

27 49.84%

28 48.56%

29 61.37%

30 53.16%

31 51.91%

а также график:

Видно, что статистически инструмент Brent больше всего склонен к росту 29-го числа каждого месяца (в 61% случаев день был растущим). В то же время, в 57% случаев (рынок Brent склонен к падению 17-го числа каждого месяца.

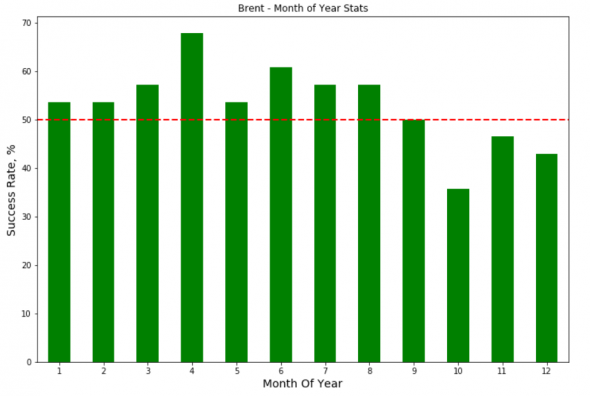

Аналогично представим, что мы покупаем ценную бумагу только по определённым месяцам года. Например, в начале апреля каждого года. И закрываем позицию в конце этого месяца. В скольких процентах случаев мы оказались бы правы?

Такая статистика показана ниже для инструмента Brent:

1 53.57%

2 53.57%

3 57.14%

4 67.85%

5 53.57%

6 60.71%

7 57.14%

8 57.14%

9 50%

10 35.71%

11 46.42%

12 42.85%

Если бы мы покупали Brent в начале апреля и продавали бы его в конце апреля, то мы бы оказались правы в 68% случаев. Фактически две из трёх сделок приносили бы положительный результат. В то же время, в 64% случаев рынок Brent склонен к падению в октябре каждого года.

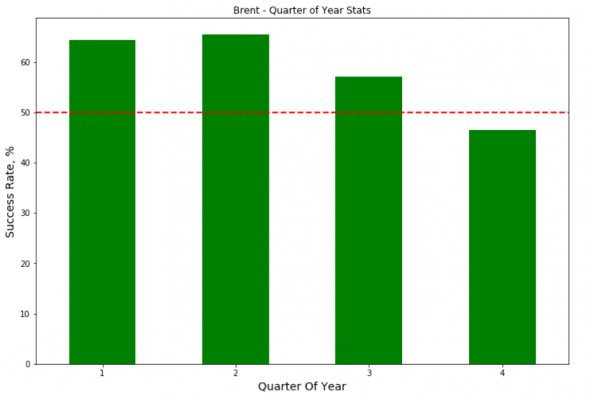

И напоследок рассмотрим, что было бы, если бы мы покупали Brent в начале одного из четырёх кварталов и продавали бы его в конце этого квартала. В скольких процентах случаев мы оказались бы правы?

Ниже показана такая статистика для инструмента Brent:

1 64.28%

2 65.51%

3 57.14%

4 46.42%

и график:

Из графика видно, что больше всего инструмент Brent склонен к росту в первом, втором и третьем квартале года. В четвёртом квартале нефть склонна к падению.

ВЫВОДЫ:

1. Вычисление глобальных статистик по инструменту позволяет получить общее представление об инструменте, с которым мы собираемся работать. В том числе, можно рассмотреть, по каким дням, месяцам и кварталам рынок склонен к росту или падению.

2. Статистики можно применять во внимание при совершении торговых операций, а также пробовать использовать их в качестве фильтров при построении торговых стратегий по рассматриваемому инструменту.

3. Однако имейте в виду, что простая покупка или продажа торгового инструмента с использованием этих статистических данных без использования риск-менеджмента – не очень хорошая идея.P.S.: Если Вам нравится подобный формат статей, подпишитесь на мой телеграм канал t.me/extreme_trading — там статьи будут выходить быстрее, но на английском языке. Новая статья уже на канале :) Если ссылка не работает, то просто в поиске телеграм наберите extreme_trading :)

теги блога Chief In Quantitative Research

- CME

- алгоритмическая торговля

- алготрейдинг

- американский рынок

- глубокое обучение

- инвестиции

- количественный анализ

- Криптовалюты

- машинное обучение

- нейронная сеть

- нейронные сети

- роботы

- статистика

- точка входа

- трейдинг

- фьючерсы

ставь все деньги на рост, если 27 и 28 будут растущими.

Что-то подобное делал, кажется, Ларри Вильямс — одна из немногих книг по трейдингу, которую я читал)). Тока он наслаивал фильтры, а фильтры были похожие.

Задалбывает контент по индикаторам, или малопонятный контент с обилием математики, а тут приятный в плане формата и наполнения.

В принципе, уверен, что только на этом можно построить стратегию с свовсем некосмическими показателями., но на большом горизонте вполне стабильную.

А так да, что-то подобное полезно для понимания инструмента. Мне нравится идея не находить инструмент (или «инструмент-TF»), на котором хорошо что-то работает и торговать, а найти закономерность: на на каком участке «инструмент-TF-конкретный отрезок времени» рынок обладает характеристики, которые благоприятны для текущей стратегии. Вот это по-моему крутая тема!

Не хотите рассказать про свой опыт в алго отдельным постом?)

А смысл? Вот статьи, которые выкладываю — это и есть в некотором смысле опыт)

он сказал, что в среду покупать нефть выгодно, вчера была среда, вчера нефть падала, ну и дурак, все что они пишет — чушь. О, у него новая статья (вспоминая про случай с нефтью) — по-любому опять чушь!

wrmngr, из-за незначительного влияния на результативность — а-ля win-rate или с чем связана ваша предубежденность?

Квартал — как по мне, даже в таком виде можно как фильтр использовать (опять же, если результаты не случайны), остальные — да, наверно не особо полезны в качестве фильтров сами по себе.

wrmngr, методология порождает — согласен, но мы не на симпозиуме по космическим технологиям))).

Прикидывать на глаз — отличный вариант если правильно применять — прикидывать на глаз — это получить примерную оценку чего-либо малыми затратами ресурсов.

успехов, школота.

нефть как раз отлично торговать возврат к средней, а все пробойные стратегии сперва выходят по стопу

и кстати, кол-во растущих и падающих дней везде всегда примерно одинаковое и равно 50%

нефть то как раз любит обламывать длинными безоткатными движениями. Причем на любом тайм-фрейме разумном для торговли возврата к средней.

>кстати, кол-во растущих и падающих дней везде всегда примерно одинаковое и равно 50%

Только намного глубже и тоньше критерии взял, чем просто рост цены в предыдущий день.

Получилось не просто «познакомиться с инструментом», а зачастую на следующий день общий вид изменения цены предсказать.

Добрый день!

С огромным интересом прочёл Вашу статью.

Подскажите пожалуйста, откуда вы скачивали данные? (я нашёл лишь спотовые цены закрытия, хоть и потратил море времени)

С уважением.

Chief In Quantitative Research, Огромное спасибо за ответ и подсказку!!!

Я совершенно не ожидал ответа, поэтому зашёл лишь пару раз в течении пары дней после моего сообщения… при чём смотрел столь невнимательно, что умудрился проглядеть ваш ответ.

А затем и вовсе потерял надежду. И лишь сейчас случайно увидел и офигел!!!

Причём, вдвойне офигел от того, что вы мне скинули реально работающий источник информации! СПАСИБИЩЕ!!!

Очень жаль, что сейчас вы не пишите. Было бы крайне интересно узнать ваше мнение по многим вопросам.

Может у вас есть ещё какие-то социальные сети? (вроде Контакта, ЖЖ или ещё что...) Где можно было бы вас найти?

П.С.

Обещаю, что на этот раз буду ВНИМАТЕЛЬНО проверять ваш ответ ежедневно в течении недели. ))))

И ещё раз СПАСИБИЩЕ за данные!