Избранное трейдера _sg_

Переход на 64-бит Quik. Пляски с DLL. 2.

- 22 марта 2020, 18:00

- |

Не далее как вчера опубликовал топик "Смена x86 Quik 7.27.2.1 на x64 Quik 8.4.1.6. Пляски вокруг DLL", где кратко рассказывалось как перекомпилировать проект С++ с платформы х86 на х64. Надеюсь, что у вас все уже получилось или получится.

Но я «крутой» программист, и, естественно, у меня вначале вообще ничего и никак не получалось. А так как проект большой, да еще и непонятно в чем дело, а своими экспериментами я могу вообще все испортить, то решил сделать маленькую простенькую DLL LuaProba.dll, на ней отработать переход на х64, и потом перенести это в большой проект.

Привожу код С++ DLL целиком:

// LuaProba.cpp: определяет экспортированные функции для приложения DLL.

//

#include "stdafx.h"

#include <stdio.h>

#include <string.h>

//=== Необходимые для Lua константы ============================================================================//

#define LUA_LIB

#define LUA_BUILD_AS_DLL

//=== Заголовочные файлы LUA ===================================================================================//

extern "C" {

#include "Lua\lua.h"

#include "Lua/lauxlib.h"

}

static int forLua_TestFunc(lua_State *L) // Возвращает заданный текст

{

const char *cc = "Привет из C/C++ и от меня 2 раза"; //str.c_str();

lua_pushstring(L, cc);

return(1);

}

//= == Регистрация реализованных в dll функций, чтобы они стали "видимы" для Lua == == == == == == == == == == == == == == == ==//

static struct luaL_reg ls_lib[] =

{

{ "TestFunc", forLua_TestFunc },

{ NULL, NULL }

};

//=== Регистрация названия библиотеки, видимого в скрипте Lua ==================================================//

extern "C" LUALIB_API int luaopen_LuaProba(lua_State *L)

{

luaL_openlib(L, "LuaProba", ls_lib, 0);

return 0;

}

Весь проект DLL для VS 2015 можно скачать по ссылке - ( Читать дальше )

- комментировать

- 2.7К | ★14

- Комментарии ( 0 )

Смена x86 Quik 7.27.2.1 на x64 Quik 8.4.1.6. Пляски вокруг DLL.

- 21 марта 2020, 19:30

- |

Признаться уже достал этот 32-битный Quik 7. Работать стало почти невозможно, начал подвисать практически на пустом месте. А если повесить на Quik Lua, а к Lua прицепить DLL, то вообще все эпизодически вставало. DLL-ки, вообще-то, многопоточные и освобождают вызывающие потоки (события) Lua практически за миллисекунды, но если таких событий много Quik встает. Хотя, он и без Lua и DLL тоже регулярно встает.)

Были и другие причины ухода от 32-бит Quik, но это уже связано с брокером и другими факторами.

Итак, новый брокер — новый 64-битный Quik 8.4.1.6. Наконец сбылась мечта идиота!

Что можно сказать, — х64 Quik работает гораздо лучше, все равно временами немного подвисает, но, вроде, некритично. После логин-пароля, прежде чем работать надо подождать, — потоки обезличенных сделок начинают работать только через 3-4 минуты после старта. В общем, с этим все более-менее ОК.

Следующий этап — надо переводить весь подключаемый к Quik софт с х86 на х64, и если есть исходники, то никаких проблем не должно появиться. Если вы не используете в своем софте каких либо дополнительных DLL, то все должно ограничиваться двумя действиями.

1. Меняете в проекте С++ в разделе Файлы ресурсов 32-битную версию файла Lua5.1.lib на 64-битную версию Lua5.1.lib,

2. Выставляете в свой свойствах проекта компиляцию в x64. Можно даже так:

( Читать дальше )

Про дельтахэдж не из книжек

- 19 марта 2020, 16:11

- |

Продажа волатильности — не моя тема, но пока учишься, хочется попробовать всё. Неизведанным для меня была стратегия продажи веги — продать волатильность и управлять ею месяц. И, закрыв в приемлемый плюс продажу недельной гаммы в Si, пришла в мою шальную голову 17 марта ближе к вечеру мысля продать вегу на месяце в той же Si. Очень вовремя, как оказалось (ирония, сарказм) )) Ну как минимум для тренировки навыков кризисного управления позицией. HV против IV, показатели индикатора выбегов на разных временных окнах и прошлый успех располагали к превращению будущих нескольких недель в фарс.

Итак, как бы там ни было, мы, товарищ новичок, угораздились впозиться плохо, впозиться в стакан, где ликвидности — мышь повесилась и с неверным прогнозом поведения волатильности. Вошли в пещеру, откуда не выйти. Продали коллов SiM0 на центральном страйке и закупились фьчерсами — боковик же, мы в районе верхней границы, ЦБ бдит, ФРС печатает баксы, наши пока печатают меньше рублей, по нефти скоро договорятся, короновирус со временем победят, так и будем дёргаться 70-77. Ню-ню. Но не про это всё мы сейчас, а про то, что делать, когда «фсёпропало».

( Читать дальше )

Так ли страшен COVID-19? Зачем решили так сильно напугать человечество?

- 19 марта 2020, 11:15

- |

Может, этот вирус и родился в Китае, но гуляет там и по миру уже лет пять или больше, и без специализированной тест-системы его попросту не выявляли», — не исключает замдиректора по науке НИИ вакцин и сывороток им. Мечникова доктор медицинских наук Николай Филатов. Он рассказал, что новый коронавирус не более чем обычная респираторная инфекция, а остановит его только естественная иммунизация населения, для которой нужно время.

Напуганный человек легче отдает деньги и становится более управляемым. Именно в этом, как мне кажется, кроется корень данной проблемы. Кому-то и зачем-то понадобилось очень сильно напугать человечество.

( Читать дальше )

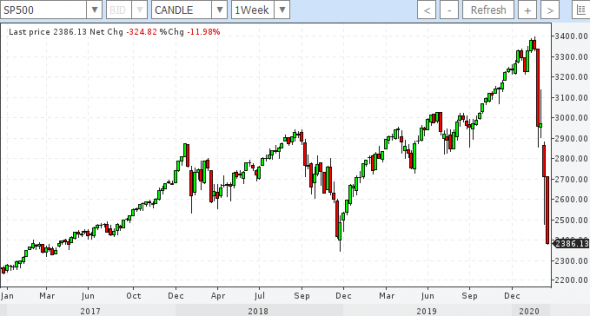

SPYDELL. Хроники апокалипсиса. Ядерный удар ФРС по рынкам

- 16 марта 2020, 20:06

- |

Это не просто эпитеты, под каждым из них скрывает глубокий смысл. Все ожидали действий 18 марта, но в очередной раз (уже третий в марте 2020) операции и решения от ФРС были приняты на внеочередном экстренном заседании. За последние 30 лет внеочередные заседания с какими-либо решениями были лишь в острый период кризиса после банкротства Lehman Brothers и после 11 сентября 2001.

Понижение ставки составило 100 базисных пунктов (1%) – это самое значительное разовое сокращение ставки от ФРС – сильнее, чем когда-либо. За последние пол века было только три случая с разовым снижением более 50 базисных пунктов (22 января 2008, 18 марта 2008, 16 декабря 2008), но выше 75 б.п? Никогда, … до сегодняшнего момента! За последние 2 недели ставки были снижены на 150 б.п – это самые быстрые темпы за всю историю существования ФРС!

( Читать дальше )

Стратегия Поплавок. Робот-тестер на Луа и Питоне с описанием.

- 16 марта 2020, 19:49

- |

Пост будет полезен только разработчикам алгоритмических стратегий. Здесь нет прорывных идей. На истории стратегия прибыльная, но опыт показывает, что эта прибыльность иллюзорна и не гарантирует успех в будущем. По любой стратегии можно найти комбинацию параметров, которая прибыльна на прошлых свечках. Но радоваться, что ты нашёл Грааль, рано. На будущих сделках эти параметры скорее всего будут убыточными.

Тем не менее, подгонка под исторические данные — штука интересная, поэтому пишу этот пост. В нём вы найдёте рабочий тестер для описанной стратегии, который можете использовать как захотите.

---ОПИСАНИЕ СТРАТЕГИИ---

Назовём её «Поплавок», потому что это стратегия выныривания из зоны перепроданности.

1. Ждём, когда индикатор RSI сформирует двойное дно.

2. Оба дна должны быть ниже какого-то горизонтального порога по RSI, например 25.

3. Подъём (выныривание) выше этого порога мы считаем признаком разворота и покупаем.

4. Прибыль забираем, когда акция дорастёт до (к примеру) уровня 50 по RSI. Скрипт умеет подбирать и этот параметр. Часто наилучшим вариантом будет продавать при RSI = 70 или даже RSI = 80, то есть уже в состоянии сильной перекупленности. Но эту фразу не воспринимайте как рекомендательную, ведь все эти прогоны на истории ищут лучший вариант в прошлом, но это не гарантирует успеха в будущем.

( Читать дальше )

Через пару недель мы забудем про коронавирус...до зимы

- 15 марта 2020, 22:56

- |

Сезонность респираторных инфекций — феномен колебаний заболеваемости различными инфекциями дыхательных путей в течение года с сохранением схожего характера колебаний из года в год в одни и те же периоды, либо в зависимости от условий окружающей среды, в том числе из-за метеорологических условий. Из-за увеличения заболеваемости зимой и ощущаемой связи с холодным временем года во многих языках острые респираторные инфекции называют простудными заболеваниями, а раньше существовали убеждения, что острые респираторные инфекции могут возникать следом за охлаждением.По современным научным представлениям простуда вызывается различными вирусами, а воздействию холода не придают большого значения, однако существует некоторая взаимосвязь между частотой заболеваемости и тяжестью течения болезней, с одной стороны, и низкими температурой и влажностью воздуха, с другой.

( Читать дальше )

ЦБ: 2014 и 2020. Заело?

- 15 марта 2020, 16:49

- |

«Мы проводим свою политику в рамках установленных правил. У нас есть правила, которые описывают, как мы проводим свои интервенции, правила, которые описывают, как мы меняем валютный коридор. Валютный коридор – это собственно, один из параметров проведения интервенции, и опыт показывает, что в такой ситуации, какую мы наблюдаем сейчас, это политика, которая дает хороший результат, это лучше, чем что-то менять в пожарном порядке. Лучше действовать так, как мы видим сейчас» — Юдаева.

«Нужно отметить, что, в принципе развивающиеся страны, они неоднородны, и рубль относится к категории стран, в которых нет тех макроэкономических проблем, которые должны способствовать ослаблению валюты. У нас положительное сальдо торгового баланса; у нас нет дефицита бюджета и даже небольшой профицит; у нас сбалансированная денежно-кредитная политика»

2020 год.

"По нашим оценкам, ликвидности и валютной, и рублевой должно быть достаточно. Тем не менее, нам кажется, что нужно дать больше гибкости финансовой системе для того, чтобы спокойно действовать в текущей ситуации", -

( Читать дальше )

Переболевшие коронавирусом продолжают распространять вирус

- 15 марта 2020, 10:52

- |

Оказалось, коронавирус представляет опасность не только для людей в возрасте. Молодые люди также подвержены риску заболеть тяжелой формой инфекции.

Один из ученых, занимающийся исследованием коронавируса, доктор Жибо Лью заявил, что длительное использование неинвазивной вентиляции легких можно считать важным фактором смерти среди детей.

Кроме того, в ходе исследование было сделано важное открытие: ученые обнаружили, что заболевшие коронавирусом люди могут распространять инфекцию до 20 дней. В связи с этим условия карантина могут быть изменены.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал