Избранное трейдера Виктор

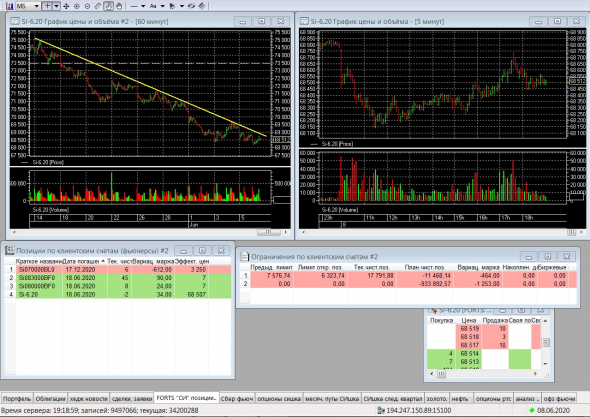

Разгон депо, опционы, СИшка, 08.06.2020..

- 08 июня 2020, 19:20

- |

- комментировать

- 413 | ★2

- Комментарии ( 3 )

иГРЫрАЗУМа 2020. Экспирация 04.06.2020.

- 05 июня 2020, 00:00

- |

Нас по-прежнему четверо бесстрашных опционщиков: KarL$oH , Сергей , Старый бес и Лисицин .

При этом нужно отметить, что раньше было шестеро, двое слились.

Кто по окончанию 2020-го года покажет наивысшую ROE, тот будет считаться воистину очень крутым опционным трейдером, прошедшим огонь, воду и медные трубы!

Статистику буду собирать еженедельно после экспирации в четверг, публиковать с учетом смартлабовских метрик.

На текущий момент места распределяются следующим образом:

- Старый бес , ROE = 123% (5849/4742)

- KarL$oH , ROE = 77% (134/173)

- Лисицин, ROE = 48%

- Сергей , ROE = -11% (-4/37)

( Читать дальше )

легкий бизнес для домохозяйки-14

- 10 мая 2020, 14:45

- |

Продолжим наш легкий страховой и инвестиционный бизнес для домохозяйки.

ВНИМАНИЕ: Оптимальными для новичков будут первый и второй способы. Следите только за ними, если вам тяжело за всеми.

Чтобы понять суть стратегий подробно- лучше посмотреть эти короткие видео. Начните с этого

и по порядку. Просто найдите в одном из первых десяти видео свой способ.

Читаете эту статью и попутно применяете информацию к правилам тех способов, которые вам понравились.

\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\

Привет всем!

Продолжим изучать методы, которыми могут пользоваться все. Самых общих знаний по математике хватит, чтобы легко зарабатывать по 5-10% в месяц, без особых знаний и капитала.

Сам пользуюсь подобными стратегиями, ведь они просты и легки в использовании. А самое главное- имеют лишь один риск- время на ожидание в 10% случаев.

( Читать дальше )

Расчет рисков опционного портфеля

- 31 марта 2020, 12:43

- |

Пытаясь разобраться в теме, я нашла для себя такую базу для расчета рисков.

Наш Центробанк, не к ночи будь он помянут, выделяет следующие виды риска:

— Фондовый: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на индекс РТС (RI) — имеет заложенный коэффициент величины изменений базового актива 8%

— Валютный: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на пару доллар-рубль (Si) — имеет заложенный коэффициент величины изменений базового актива 8%

( Читать дальше )

Один раз - и только для вас: Опционные беседы со Старым Бесом. Бесплатно, без SMS

- 27 марта 2020, 14:25

- |

© Торгуйте опционами, и да пребудет с нами нелинейность, ликвидность и волатильность по целям

Опционные беседы

Про дельтахэдж не из книжек

- 19 марта 2020, 16:11

- |

Продажа волатильности — не моя тема, но пока учишься, хочется попробовать всё. Неизведанным для меня была стратегия продажи веги — продать волатильность и управлять ею месяц. И, закрыв в приемлемый плюс продажу недельной гаммы в Si, пришла в мою шальную голову 17 марта ближе к вечеру мысля продать вегу на месяце в той же Si. Очень вовремя, как оказалось (ирония, сарказм) )) Ну как минимум для тренировки навыков кризисного управления позицией. HV против IV, показатели индикатора выбегов на разных временных окнах и прошлый успех располагали к превращению будущих нескольких недель в фарс.

Итак, как бы там ни было, мы, товарищ новичок, угораздились впозиться плохо, впозиться в стакан, где ликвидности — мышь повесилась и с неверным прогнозом поведения волатильности. Вошли в пещеру, откуда не выйти. Продали коллов SiM0 на центральном страйке и закупились фьчерсами — боковик же, мы в районе верхней границы, ЦБ бдит, ФРС печатает баксы, наши пока печатают меньше рублей, по нефти скоро договорятся, короновирус со временем победят, так и будем дёргаться 70-77. Ню-ню. Но не про это всё мы сейчас, а про то, что делать, когда «фсёпропало».

( Читать дальше )

Почему лотерея (без математики и личностей)

- 20 февраля 2020, 10:44

- |

Помимо всяких эпитетов с отрицательной коннотацией (а-ля курвафиттинг, курвадрочинг, первое от англ. curve fitting, второе употребительных английских аналогов не имеет, но всем и так понятно что это), гладкость эквити — важная черта, за счет которой долгожителя рынка можно отличить от «бабочки-однодневки», будь то отдельно взятый трейдер или отдельно взятая торговая система. Потому что гладкость эквити — это стабильность результата. Гладкой эквити можно доверить большую сумму.

В чем суть лотереи: Вы покупаете лотерейный билет по низкой цене в надежде, что Вам выпадет исход, который даст заработать столько, чтобы покрыть цену оплаченного Вами билета в несколько раз. Чем менее вероятен в текущей ситуации, исход, тем дешевле стоит лотерейный билет. Итак, Вы покупаете лотерейный билет и держите его до финального розыгрыша, который на опционном языке — экспирация. И вот допустим барабан вращается каждый день до финального розыгрыша, но вместо того, чтобы только вытаскивать оттуда билеты, их туда еще и досыпают, когда до вашего исхода далеко, и шансы у выбранного маловероятного исхода тают на глазах. Его конечно можно и не держать до финального розыгрыша, а поискать другого любителя и продать ему, но на этой продаже уже будут какие-то потери, так как день прошел и билетиков в барабан досыпали. Грубо и упрощенно, конечно, но такой вот бизнес, такая вот модель рисков и наихудшего случая. Исходя из него и управление капиталом: купить на мало денег от депо, держать купленное как можно меньше — вот и всё управление. И надеяться на удачу, конечно. Хрустальные шары, волшебные слова, индикаторы какие-то пересеклись, приметы к деньгам. Некоторые пишут, что идут и молитвы в ход.

( Читать дальше )

Dansing Space, индикатор "танцевальное пространство", или как далеко актив готов зайти (NB! Наивная реализация)

- 17 февраля 2020, 21:58

- |

Так как я сама еще новичок, буду вне тренда, поделюсь простецкой штукой, которой пользуюсь для покупки / продажи недельных серий. Идея не моя, моя реализация, один из вариантов.

Индикатор считает по недавней истории базового актива вероятность выбега заданного размера за заданное время и дает неплохой дополнительный сигнал после некоторого наблюдения за его поведением и недельными экспирациями.

Собственно вот он, можно добавить себе на график в TradingView, набрав в поиске Dancing Space:

https://ru.tradingview.com/script/GIFChEKE-dancing-space-indicator/

Параметра всего три:

1. Проверяемый размер выбега в единицах, не в шагах цены, для нефти в долларах+центах. (Straddle Cost)

( Читать дальше )

Опционы для новичков. Часть 1

- 12 февраля 2020, 23:14

- |

Добрый день уважаемые трейдеры.

Это первое видео из цикла опционы для начинающих. Так как у меня очень много клиентов как раз покупают роботов для опционов — они задают очень много вопросов. Теоретическая часть достаточно слабая и приходится очень много рассказывать, объяснять, как работают опционы, что в них важно, что от чего зависит – где, как, что считать. Вот и поэтому я решил создать небольшой мини-курс. Бесплатно. Абсолютно для всех желающих, кто хочет торговать именно опционами на нашей Российской бирже. Не бинарные никакие, никакой не форекс. Это настоящие поставочные опционы на нашей бирже. Почему поставочные? Поставлять они будут фьючерсы — у нас такая система на бирже. Опять же повторюсь это будут уроки простыми словами. Здесь не будет сложных терминов. Здесь не будет теоретической части из книг. Все рассказываю простыми словами. И так поехали. Что такое опцион? Опцион — это все-таки производный финансовый инструмент, то есть он, грубо говоря, виртуальный. Точно так же как и фьючерс. То есть если акции у нас выпускает какая-то компания – то их строго ограниченное количество штук. Мы торгуем реальным «товаром» — акцией, т.е. частью действующей компании. Что такое фьючерс? Фьючерс это по сути договор между двумя людьми, один из которых обязуется поставить другому «товар» по оговоренной цене и в оговоренный срок. Фактически торговля фьючерсом – это торговля договором, «бумажкой». Больше 90% фьючерсов на нашей бирже не исполняются. Перед самой экспирацией покупатели и продавцы обменивают их на деньги друг у друга. Естественно кто то остается в убытке, кто то в прибыли. Возвращаемся к нашим опционам. Опцион – это тоже «виртуальный», производный инструмент. Они бывают на акции и фьючерсы. На нашей, Московской бирже торгуются опционы только на фьючерсы. Про них и будем разговаривать сначала.( Читать дальше )

- комментировать

- 19.9К |

- Комментарии ( 16 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал