SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. tashik

Расчет рисков опционного портфеля

- 31 марта 2020, 12:43

- |

В публикациях коллег я часто сталкиваюсь с тем, что позиция оценивается по тому профиту, который она может принести, но для эффективного управления рисками, которое поддерживает депозит на плаву, нужно иметь в виду такую непозитивную на первый взгляд сторону, как риски, то есть потенциальные убытки. То есть сколько обеспечения взять на лот из собственных денег. Известный размер риска даст нам возможность адекватно рассчитывать размер позиции перед входом в сделку. Статья не призвана кого-то чему-то научить. Её цель — вызвать обсуждение темы в комментариях, возможно, найти ошибки в расчётах.

Пытаясь разобраться в теме, я нашла для себя такую базу для расчета рисков.

Наш Центробанк, не к ночи будь он помянут, выделяет следующие виды риска:

— Фондовый: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на индекс РТС (RI) — имеет заложенный коэффициент величины изменений базового актива 8%

— Валютный: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на пару доллар-рубль (Si) — имеет заложенный коэффициент величины изменений базового актива 8%

— Товарный: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на нефть марки Brent (BR) - имеет заложенный коэффициент величины изменений базового актива (величина ИБА) 15%

Рассчитаем величину ИБА по методике того же ЦБ для каждого вида риска:

Величина ИБА фондового риска на один контракт RI = Стоимость контракта * (Стоимость шага цены / Размер шага цены) * 8%

Величина ИБА валютного риска на один контракт Si = Стоимость контракта * 8% (так как шаг цены у нас 1 рубль)

Величина ИБА товарного риска на один контракт BR = Стоимость контракта * (Стоимость шага цены / Размер шага цены) * 15%

Величина ИБА нужна нам для того, чтобы рассчитать гамма-риск нашего опционного портфеля.

Для расчетов вегу и гамму берём по модулю и переводим в рубли, если они в пунктах или процентах

Рассчитываем гамма-риск

Г — это гамма в рублях (значение гаммы разделить на стоимость шага цены).

Теперь рассчитываем вега-риск:

В — вега в рублях (значение веги умножить на стоимость шага цены).

Сигма (IV) тут берется в процентных единицах (20% IV берём как 20, а не как 0,2).

Для моей дельта-нейтральной торговли дельту в расчёте риска я учитывать не буду.

Суммарный риск по портфелю = вега-риск + гамма-риск

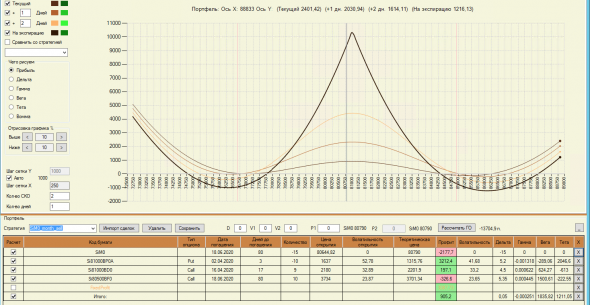

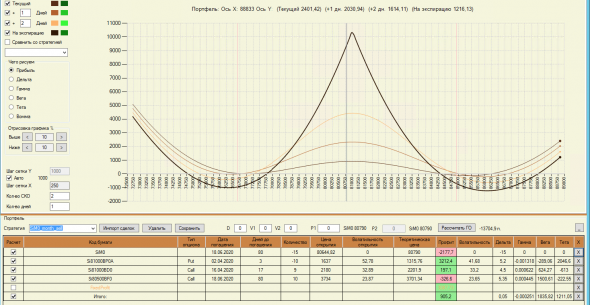

Для примера рассчитаю риск моей вчерашней позиции (тестирую календари сейчас):

Это Si, поэтому вега у нас в рублях уже, переводить не нужно

Мой вега-риск = 1835 * 0,25 * 33 (возьмем среднее значение IV) = 15 138,75 р.

Величина ИБА = 80 644 * 8% = 6 451,52 р.

Мой гамма-риск = 0,000251 * 1.2 * 6 451,52^2 = 12 536,58 р.

Суммарный риск 15138,75 + 12536,58 = 27675,33 р.

Риск на одну конструкцию (их тут 10) 2 767,53р.

Что обозначает это число для меня? Как его использовать? Оно позволит мне рассчитать, сколько максимально я могу взять таких конструкций в рамках моей системы мани-менеджмента.

Допустим депозит 1 000 000 рублей. Допускаемый риск риск на сделку 3% = 30 000 рублей.

Кол-во конструкций = 30 000 / 2767,53 = 10,84, округляем до целого, получаем 10 штук.

Буду рада комментариям и обсуждению этого подхода, а также будет очень ценно узнать, что Вы используете для оценки рисков и определения размера позиции.

Пытаясь разобраться в теме, я нашла для себя такую базу для расчета рисков.

Наш Центробанк, не к ночи будь он помянут, выделяет следующие виды риска:

— Фондовый: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на индекс РТС (RI) — имеет заложенный коэффициент величины изменений базового актива 8%

— Валютный: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на пару доллар-рубль (Si) — имеет заложенный коэффициент величины изменений базового актива 8%

— Товарный: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на нефть марки Brent (BR) - имеет заложенный коэффициент величины изменений базового актива (величина ИБА) 15%

Рассчитаем величину ИБА по методике того же ЦБ для каждого вида риска:

Величина ИБА фондового риска на один контракт RI = Стоимость контракта * (Стоимость шага цены / Размер шага цены) * 8%

Величина ИБА валютного риска на один контракт Si = Стоимость контракта * 8% (так как шаг цены у нас 1 рубль)

Величина ИБА товарного риска на один контракт BR = Стоимость контракта * (Стоимость шага цены / Размер шага цены) * 15%

Величина ИБА нужна нам для того, чтобы рассчитать гамма-риск нашего опционного портфеля.

Для расчетов вегу и гамму берём по модулю и переводим в рубли, если они в пунктах или процентах

Рассчитываем гамма-риск

Г — это гамма в рублях (значение гаммы разделить на стоимость шага цены).

Теперь рассчитываем вега-риск:

В — вега в рублях (значение веги умножить на стоимость шага цены).

Сигма (IV) тут берется в процентных единицах (20% IV берём как 20, а не как 0,2).

Для моей дельта-нейтральной торговли дельту в расчёте риска я учитывать не буду.

Суммарный риск по портфелю = вега-риск + гамма-риск

Для примера рассчитаю риск моей вчерашней позиции (тестирую календари сейчас):

Это Si, поэтому вега у нас в рублях уже, переводить не нужно

Мой вега-риск = 1835 * 0,25 * 33 (возьмем среднее значение IV) = 15 138,75 р.

Величина ИБА = 80 644 * 8% = 6 451,52 р.

Мой гамма-риск = 0,000251 * 1.2 * 6 451,52^2 = 12 536,58 р.

Суммарный риск 15138,75 + 12536,58 = 27675,33 р.

Риск на одну конструкцию (их тут 10) 2 767,53р.

Что обозначает это число для меня? Как его использовать? Оно позволит мне рассчитать, сколько максимально я могу взять таких конструкций в рамках моей системы мани-менеджмента.

Допустим депозит 1 000 000 рублей. Допускаемый риск риск на сделку 3% = 30 000 рублей.

Кол-во конструкций = 30 000 / 2767,53 = 10,84, округляем до целого, получаем 10 штук.

Буду рада комментариям и обсуждению этого подхода, а также будет очень ценно узнать, что Вы используете для оценки рисков и определения размера позиции.

2.6К |

Читайте на SMART-LAB:

EUR/GBP: штурм крепости или ловушка для нетерпеливых?

Кросс-курс EUR/GBP в очередной раз подошел к уровню сопротивления 0.8745, испытывая его на прочность. Стоит отметить, что в рядах «быков»...

21:58

Страховые резервы страховщиков жизни выросли за год на 33%

По данным Всероссийского союза страховщиков (ВСС), в 2025 году страховые резервы страховщиков жизни увеличились на 33% г/г и составили 2,9 трлн...

10:58

теги блога tashik

- google таблицы

- hedge

- HV

- OptionVictory

- PineScript

- python

- tradingveiw

- Tradingview

- алготрейдинг

- биномиальная модель

- БОТ

- введение

- волаильность

- волатильность

- Греки

- дельта-хеджирование

- дельтахеджирование

- дельтахэдж

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- иксы

- индикатор

- итоги 2021

- итоги 2022

- итоги года

- Кирилл Ильинский

- книги

- конкурс

- конспект

- лотерея

- лчи

- направленная торговля опционами

- опционы

- Опционы RI

- открытый интерес

- отчет за месяц

- оффтоп

- пари

- покупка волатильности

- продажа волатильности

- робот

- руководство

- Скальпинг

- стандартное отклонение

- статисика

- стратегия

- тест

- толстые хвосты

- торговая система

- торговля волатильностью

- торговые роботы

- торговый робот

- торговый софт

- трейдинг

- управление опционной позицией

- управление позицией

- управление рисками

- финансовое моделирование

- фьючерсы

- хэджирование

- эпик фейл

- юмор

такая аналогия, сейчас риск существует и у Почтальонов и Президентов и продавцов (пирожков)…

Резюме, таково, что без фьюча , мы не сможем риски ограничить, даже если и с роллированием, будем «дружить»

Акцент, я понимаю на Гамму, вы приоритет «ставите»..,?

уточню, у вас покупка стредлла (недельного) и какие то края «вставляете»в продажах...?

То, что Вы описываете, это как раз календарный спрэд, я его набираю синтетикой. Кстати он тут на картинке и есть: проданы недельки и куплен месяц и квартал. Ставка тут была на то, что дальние серии, особенно квартал, сильно недооценены, и на то, что спрэд будет сокращаться за счет роста волатильности дальней серии. Ну и соответственно если прогноз не оправдывается — нужно эвакуироваться. Что я сегодня с утра и сделала, забрав небольшую денежку.

чувствую( есть у вас, потенциал и порох«в пороховницах), пока не найду контраргумент),.ПАУЗА, продолжение, для конструктивной критики ,.следует в дальнейшем,....

но на „Лопатки“, можете положить, если „аххилесову пяту“( и недостатки, слабые места, в конструкциях), и также у себя раскроете и стейтмент покажите,...

тогда к вам на „Женитьбу“ в очередь не только на смарт-лабе выстроется…

мы здесь все ученики и не спорим(а ищем конструктивную критику и решения болезни, найти с собеседником ,»мини-типа-грааль), в дисскусии и если находим«алгоритм-золотой ключик»,, то уходим (в себя как «улитка» и встречаем «короновирус, вдали от всех как (сегодня(Безос, на яхте(580млн.дол),)........

Полезная инфа, для опционщиков, но пока у меня нет аргументов, как для нейтральной позиции, с малыми потерями выстроить....

от теории к практике,… и практике обратно к теории(от живого „созерцания, к абстракному мышлению, к реальной действит-ти.....(Володя Ульянов… Лени

Почему так боитесь продаж?)

Разрешите нескромный вопрос: сколько рублей на 1 опцион берете при «внутридневной» продаже? (можно в личку, если угодно)

tashik, вопрос не про доходность. Вопрос про финрез на 1 лот.

Согласитесь, заработать 100 рублей за день с 1 проданного опциона или с 10000 опционов — две большие разницы.

тема позы полностью раскрыта.

показала всё, даже это:

Управлять проще, и комиссии меньше.

Сложность календарей, на экспир могут отгрузить фьючи, тогда позиция может стать сильно направленной… По этому делаю сетку покупая и продавая на разных страйках, что бы не поймать кучу фьючей…

*потом спрашивайте тут, что неясно. Сам-то он только за деньги общается, редиска!

В принципе, если уж очень сильно упрощать, то без д/х риск сводится к 0.6 IV на опцион и 0.6 IV на стрэдл (0.3 IV на опцион). Это std(IV-RV) по геометрическому броуновскому движению. Сюда включены гамма риски, вега риски, тетта риски, альфа-риски и даже ро-риски — одним словом, риски по всем частным производным.

Если хотите рассмотреть риск по краям, то… численными методами или… ну можно попробовать риск Call = 0.6*IV * Call Price/IV = 0.6 * Call Price в качестве первого приближения. Но я это не проверял.

Вот у меня сегодня микро шорт стрэддл 10 штучек в ближней неделе ри страйк 97500 на 220 вег (пункты), гамма суммарно 0,0007. Вола, которую я продавала, была 104.2. Как посчитать риск?

www.option.ru/analysis/option#smile

IV на 97 500 около 90%, это означает, что дневная IV ~= 90%/16 = 5.62% в день.

У вас 10 опционов, которые не пересекаются (не коррелированны), следовательно риск ~= 0.3*IV(strike) = 16.86%.

Для перевода % в рубли нужно умножить на цену Ри, то есть 16.9% это около 17 000 рублей на позицию. При счете в 300 000 тысяч, получается, что риск составит около 5.6% от депозита (на 1 день) и 5.6% * (время до экспирации)^0.5 на сделку до экспирации.

В общем, как я говорил ранее, для краёв тоже должна работать эта формула, для сложных и очень сложных конструкций — либо считать пересечения (но это сложно), либо упрощённо оценивать ничего не меняя.

Kot_Begemot, а если посчитать как простые люди делают? В расчет на 1 лот? Тогда как будет?

Риск волатильности (в процентах) ~ 0.03 * 5.62% = 1.686%

Умножаем на цену РИ (на 97 000):

Риск волатильности (в пунктах) ~ 1635 пунктов

Это оценка того на сколько может уйти в минус позиция за день, правильно?

И эта оценка не зависит от айви и от ашви???![]()

Вы меня смущаете, я не знаю что такое «пункт»

Самый простой расчёт, вероятно, будет таким:

1.25*0.3*цена опциона/(время экспирации)^0.5.

Если вы используете стрэдлы и подобные им дельта-знак-нейтральные конструкции.

1.25*цена это IV (!)

0.3 * IV — это риск.

Риски суммируются прямым путём (поэтому коэффициент 0.3, а не 0.6).

Нет, это волатильность стоимости портфеля. В минус может уйти… раз в 10 больше, на эффекте «толстых хвостов». Но в среднем, в среднем, болтать счёт будет именно так.

Сам я пользуюсь сложными формулами — мне Матлаб, благо дело, позволяет.

Kot_Begemot, Вы мне взорвали мозг. Всего лишь пытался повторить Ваши вычисления в ответе tashik, пересчитав все числа на позицию в 1 лот.

Дневной риск — снижение/рост волатильности на 30% ???

И эта оценка не зависит от айви и от ашви???

«Мужики сумлеваются»

Да.

Нет. Здесь нет деления на вегу (о которой говорите вы) и гамму, о которой говорю я.

IV, подставленная в формулу это и есть «АЙ-ВИ», которая берется из цен опционов напрямую, минуя все потусторонние вычисления.

Какой подход применяли раньше?

Раньше я просто брала ГО фьючерса + 30% если недельки, в продажу веги 6 марта было заложено больше 2 ГО фьюча случайно, позиция набралась меньше, чем хотелось, и я решила не добирать.