SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. tashik |Крылья? Ноги? Главное - хвост! (с)

- 28 ноября 2022, 11:46

- |

Дошли руки перевести еще один материал Марка Джеймисона, на этот раз о «толстых хвостах» распределения, и оформить его в виде Jupyter notebook наглядно и практично.

Угощайтесь!

Чтобы менять что-то в коде, нужно сохранить копию блокнота себе на Google Drive.

Угощайтесь!

Чтобы менять что-то в коде, нужно сохранить копию блокнота себе на Google Drive.

- комментировать

- ★3

- Комментарии ( 12 )

Блог им. tashik |Летопись "белого" ЛЧИ для истории и вдохновения

- 19 декабря 2021, 15:23

- |

Просто оставлю это здесь.

Телеграмм-канала нет, радио тоже нет. Даже пропеллера — и того нет. Ников и раскрытия, кто есть кто — тоже не будет, кому надо — сам отыщет.

Греки знаем, используем, для хеджирования считаем по-своему.

Раз

Два

( Читать дальше )

Телеграмм-канала нет, радио тоже нет. Даже пропеллера — и того нет. Ников и раскрытия, кто есть кто — тоже не будет, кому надо — сам отыщет.

Греки знаем, используем, для хеджирования считаем по-своему.

Раз

Два

( Читать дальше )

Блог им. tashik |Камеди-оффтоп "Опционные частушки" (с музычкой!)

- 16 декабря 2021, 13:59

- |

В свете надвигающейся экспирации поделюсь сборником народного творчества «Опционные частушки», собранным в чате Юрия Красноруцкого, моих там тоже есть парочка

Как можно развлечься? Два способа — активный и пассивный. Активный — пишем свою частушку в комментариях. Пассивный — наливаем, чего пили, и идем в телеграмм-канал ЧастушкиБот, копипастим туда частушки поштучно (первые 2 бесплатно, потом просят денег — но если пили что-то правильное, остальные можно пропеть и самостоятельно) — и слушаем залихватское исполнение.

Все для вашего прекрасного настроения, а вы как думали )) Угощайтесь!

( Читать дальше )

Как можно развлечься? Два способа — активный и пассивный. Активный — пишем свою частушку в комментариях. Пассивный — наливаем, чего пили, и идем в телеграмм-канал ЧастушкиБот, копипастим туда частушки поштучно (первые 2 бесплатно, потом просят денег — но если пили что-то правильное, остальные можно пропеть и самостоятельно) — и слушаем залихватское исполнение.

Все для вашего прекрасного настроения, а вы как думали )) Угощайтесь!

Опционные частушки

В ЛЧИ хотел играть

Волатильность продавать

Маркет-мэйкер сайз налил

Дельтахеджер распилил

Где теперь мой капитал?

Кто-то ведь его украл?

А мой брокер заявляет,

Что — «все честно, ты же Квал!»

Вола-шорт иметь всегда -

Может в дом придти беда.

Отобрать и этот дом

И все то что было в нем.

( Читать дальше )

Блог им. tashik |OptionFVV->OptionVictory: голосование за новую фичу и темная тема

- 02 сентября 2021, 12:49

- |

Объявление для пользователей OptionFVV в связи с введением фьючерсов на RTS-mini.

В Issue Tracker поступил запрос на фичу.

«С введением Московской биржей фьючерсов РТC-мини (текущий тикер RMU1) по индексу РТС МБ появилась возможность хэджировать дельтонейтральную опционную позицию мини контрактом (в 10 раз меньше „оригинального“ фьючерса). В аналитике OptionFVV сейчас нет возможности визуализировать опционные позиции с использованием мини фьючерсов вместо стандартного. Вполне вероятно, добавление этой функции будет удобно для пользователей, так как позволит использовать преимущества мини контрактов на индекс в торговле.

В частности, их использование позволит существенно уменьшить необходимый размер позиции для дельтонейтральной торговли (в десять раз) опционами на фьючерс РТС. И, с сайзом аналогичным ближним, более эффективно использовать дальние по сроку контракты. По идее, необходимый минимальный размер позиции по Ri, будет даже меньше, чем необходимо использовать в Si для дельтохеджирования дельтонейтральных позиций.

( Читать дальше )

В Issue Tracker поступил запрос на фичу.

«С введением Московской биржей фьючерсов РТC-мини (текущий тикер RMU1) по индексу РТС МБ появилась возможность хэджировать дельтонейтральную опционную позицию мини контрактом (в 10 раз меньше „оригинального“ фьючерса). В аналитике OptionFVV сейчас нет возможности визуализировать опционные позиции с использованием мини фьючерсов вместо стандартного. Вполне вероятно, добавление этой функции будет удобно для пользователей, так как позволит использовать преимущества мини контрактов на индекс в торговле.

В частности, их использование позволит существенно уменьшить необходимый размер позиции для дельтонейтральной торговли (в десять раз) опционами на фьючерс РТС. И, с сайзом аналогичным ближним, более эффективно использовать дальние по сроку контракты. По идее, необходимый минимальный размер позиции по Ri, будет даже меньше, чем необходимо использовать в Si для дельтохеджирования дельтонейтральных позиций.

( Читать дальше )

Блог им. tashik |Вестник Волопаса;)

- 28 июля 2021, 14:52

- |

Открыла в телеге экспериментальный канал, ориентирующий по внутридневной волатильности и дающий «пульс рынка» таким, каким видит его моя считалка реализуемой волатильности. Присоединяйтесь. Монетизироваться не будет. Рекламы не будет. Услуга предоставляется как есть. Все принимаемые Вами торговые решения — как и любые решения по жизни — как всегда на Вашей ответственности. Дискуссий не будет и флуда не будет — голые цифры в разрезе справедливая IV + справедливая цена связки на ЦС.

Данные обновляются три раза в день: в районе 9-00, в районе 15-00 и в районе 21-00. Стараюсь делать это регулярно и как можно ближе к означенным часам, но не всегда получается точно попасть во время.

Дисклеймер важный: приводимые данные тиковые и рассчитываются суточным окном. Трактовать можно так: если БА будет двигаться так, как он двигался предыдущие сутки — справедливая цена стрэддла при указанной дате экспирации будет вот такая, как написано. От управления это дело не освобождает ни разу. Прогноз, где что экспирируется — никакой не дается. Я придерживаюсь мнения, что цена опциона — это стоимость его хеджа. У кого другие воззрения на этот счет — имейте в виду.

( Читать дальше )

Данные обновляются три раза в день: в районе 9-00, в районе 15-00 и в районе 21-00. Стараюсь делать это регулярно и как можно ближе к означенным часам, но не всегда получается точно попасть во время.

Дисклеймер важный: приводимые данные тиковые и рассчитываются суточным окном. Трактовать можно так: если БА будет двигаться так, как он двигался предыдущие сутки — справедливая цена стрэддла при указанной дате экспирации будет вот такая, как написано. От управления это дело не освобождает ни разу. Прогноз, где что экспирируется — никакой не дается. Я придерживаюсь мнения, что цена опциона — это стоимость его хеджа. У кого другие воззрения на этот счет — имейте в виду.

( Читать дальше )

Блог им. tashik |Приемы и инструменты "белых", сервис OptiMore

- 13 сентября 2020, 11:23

- |

Так как пока что программировать у меня получается значительно лучше, чем зарабатывать, поделюсь тем, что успела напрограммировать за это время для бесплатного использования в торговле волатильностью и расскажу, как оно и зачем применяется «белыми» (с лёгкой руки Карл$она, термин прижился) сторонниками динамического управления и дельта-нейтральных торговых стратегий.

В методичке «Опционные беседы с Бесом» упоминались две вещи, о которых за это время я получила много вопросов:

1. Оценка и расчет текущей реализуемой волатильности и справедливой опционной волатильности в моменте

2. Алгоритм оценки вероятности движения определенного размера через статистику «выбегов» (термин СБ).

Из ответов на эти два вопроса родился сервис OptiMore. Пробовать гонять лучше в будний день.

Предварительные важные замечания:

( Читать дальше )

В методичке «Опционные беседы с Бесом» упоминались две вещи, о которых за это время я получила много вопросов:

1. Оценка и расчет текущей реализуемой волатильности и справедливой опционной волатильности в моменте

2. Алгоритм оценки вероятности движения определенного размера через статистику «выбегов» (термин СБ).

Из ответов на эти два вопроса родился сервис OptiMore. Пробовать гонять лучше в будний день.

Предварительные важные замечания:

- Инструкции к каждой считалке нужно прочесть, а не как обычно. RTFM.

- Расчеты ведутся внутри текущего дня, если дата экспирации совпадает с текущей — будет лажа в результатах, использовать в день экспирации для прогноза на этот день не получится

- Источник свечных данных — Alor Open API. Если там чего-то нет или какие-то задержки — сервис работать не будет. Все происходит в реальном времени с серверов Алора и никакой истории он себе не пишет никуда.

- Исходный код сервиса написан на языке R, приложение для веб — R Shiny, хостинг бесплатный и без гарантий того, что это дело будет жить всегда.

( Читать дальше )

Блог им. tashik |Which Free Lunch Would You Like Today, Sir?: Delta Hedging, Volatility Arbitrage and Optimal Portfolios [Перевод]

- 11 июля 2020, 13:30

- |

Разбираясь в теме дельта-нейтрального управления позициями, встретила интересную работу П.Вильмота и Р.Ахмада по теме, и решила ее перевести, так как не встречала материалов на русском языке, исследующих вопрос дельта-хэджирования в таком вполне практическом разрезе.

Ссылочка на оригинал для интересующихся http://web.math.ku.dk/~rolf/Wilmott_WhichFreeLunch.pdf

Перевод (разделы 1-6, посвященные ДХ по разным значениям волатильности) можно скачать тут

Продолжение будет, не переключайте канал )

Ссылочка на оригинал для интересующихся http://web.math.ku.dk/~rolf/Wilmott_WhichFreeLunch.pdf

Перевод (разделы 1-6, посвященные ДХ по разным значениям волатильности) можно скачать тут

Продолжение будет, не переключайте канал )

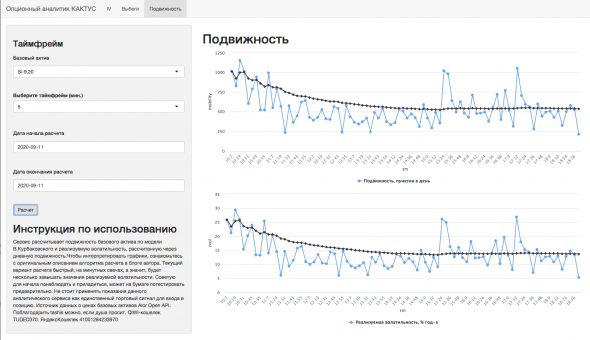

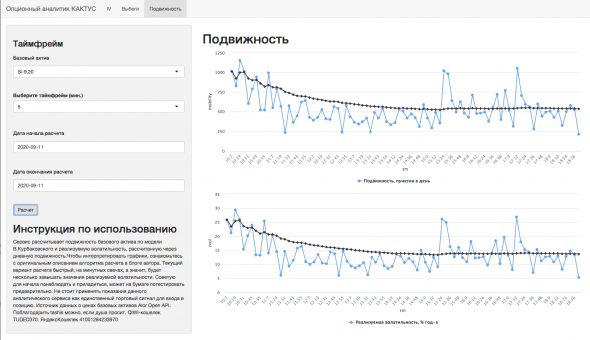

Блог им. tashik |Индикатор подвижности базового актива "на коленке"

- 06 мая 2020, 22:52

- |

Для интересующихся реализовала этакое «в лоб подобие» индикатора подвижности базового актива по материалу уважаемого В.Курбаковского. За разъяснениями лучше обращаться к автору формулы в его блог (вторая глава его труда об обобщенной модели ценообразования). Индикатор сделала, чтобы посмотреть связь движения IV и этой самой подвижности. Может кому-то будет полезен еще и такой угол зрения.

Индикатор имеет две настройки — по каким ценам будем оценивать подвижность и на каком периоде. Итог выглядит вот так. Период здесь на картинке дневной — то есть индикатор здесь оценивает мобильность в пунктах в день. Предлагаю использовать на минутном графике.

Добавить в избранные скрипты на трейдингвью, а оттуда наложить на график и поиграться, можно тут

UPD: Ночью поддержка TradingView написала мне, что индикатор забанили потому, что у него русское описание. Поправить нельзя, только опубликовать снова с английским описанием, так что вот английская версия, если русскую удалят. Также дала возможность в английской версии назначать длину торгового дня — третья настройка Trading Session in Minutes. Пользуйтесь английской версией, пожалуйста

Индикатор имеет две настройки — по каким ценам будем оценивать подвижность и на каком периоде. Итог выглядит вот так. Период здесь на картинке дневной — то есть индикатор здесь оценивает мобильность в пунктах в день. Предлагаю использовать на минутном графике.

Добавить в избранные скрипты на трейдингвью, а оттуда наложить на график и поиграться, можно тут

UPD: Ночью поддержка TradingView написала мне, что индикатор забанили потому, что у него русское описание. Поправить нельзя, только опубликовать снова с английским описанием, так что вот английская версия, если русскую удалят. Также дала возможность в английской версии назначать длину торгового дня — третья настройка Trading Session in Minutes. Пользуйтесь английской версией, пожалуйста

Блог им. tashik |Итоги первого квартала. Мысли вслух

- 03 апреля 2020, 14:08

- |

Меня то тут, то там в комментариях спрашивают: «Вы слились в ИР-2019, я всё видел!!! Покажите сиськи теперь а что у Вас теперь, а то пишете тут всякое..!»

И вот что теперь — подвела вчера итоги квартала

За три торговых месяца пришлось одну сделку закрыть в убыток.

Как относиться к цифрам — у меня сложные по этому поводу чувства. В плюс — вроде хорошо. Только одна сделка была закрыта в убыток 1% — вроде тоже хорошо. Перформанс в кризисных обстоятельствах не просел, а даже немного вырос — тоже хорошо.

Но не даёт покоя, что коллеги десятки процентов вытащили с рынка, а у меня как было 2-3% в месяц, так и осталось.

Ну… за просветление!

Благодаря полученному на ДР (который был в среду) нежданному денежному подарку пополнила депозит, который был учебный. Как минимум, можно попробовать в инструмент с таким, как на фотке, перформансом, дать побольше денег.

Всем сил в это непростое время. Моему учителю — низкий поклон. Кто с профитом — тем мои поздравления! Кто получил урок и думает что-то менять — тем вдохновения и сил. Главное — жизнь продолжается!

Торгуйте опционами ©! Б.Боос

Show must go on!

И вот что теперь — подвела вчера итоги квартала

За три торговых месяца пришлось одну сделку закрыть в убыток.

Как относиться к цифрам — у меня сложные по этому поводу чувства. В плюс — вроде хорошо. Только одна сделка была закрыта в убыток 1% — вроде тоже хорошо. Перформанс в кризисных обстоятельствах не просел, а даже немного вырос — тоже хорошо.

Но не даёт покоя, что коллеги десятки процентов вытащили с рынка, а у меня как было 2-3% в месяц, так и осталось.

Ну… за просветление!

Благодаря полученному на ДР (который был в среду) нежданному денежному подарку пополнила депозит, который был учебный. Как минимум, можно попробовать в инструмент с таким, как на фотке, перформансом, дать побольше денег.

Всем сил в это непростое время. Моему учителю — низкий поклон. Кто с профитом — тем мои поздравления! Кто получил урок и думает что-то менять — тем вдохновения и сил. Главное — жизнь продолжается!

Торгуйте опционами ©! Б.Боос

Show must go on!

Блог им. tashik |Расчет рисков опционного портфеля

- 31 марта 2020, 12:43

- |

В публикациях коллег я часто сталкиваюсь с тем, что позиция оценивается по тому профиту, который она может принести, но для эффективного управления рисками, которое поддерживает депозит на плаву, нужно иметь в виду такую непозитивную на первый взгляд сторону, как риски, то есть потенциальные убытки. То есть сколько обеспечения взять на лот из собственных денег. Известный размер риска даст нам возможность адекватно рассчитывать размер позиции перед входом в сделку. Статья не призвана кого-то чему-то научить. Её цель — вызвать обсуждение темы в комментариях, возможно, найти ошибки в расчётах.

Пытаясь разобраться в теме, я нашла для себя такую базу для расчета рисков.

Наш Центробанк, не к ночи будь он помянут, выделяет следующие виды риска:

— Фондовый: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на индекс РТС (RI) — имеет заложенный коэффициент величины изменений базового актива 8%

— Валютный: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на пару доллар-рубль (Si) — имеет заложенный коэффициент величины изменений базового актива 8%

( Читать дальше )

Пытаясь разобраться в теме, я нашла для себя такую базу для расчета рисков.

Наш Центробанк, не к ночи будь он помянут, выделяет следующие виды риска:

— Фондовый: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на индекс РТС (RI) — имеет заложенный коэффициент величины изменений базового актива 8%

— Валютный: будем применять его для расчета рисков опционного портфеля с базовым активом фьючерс на пару доллар-рубль (Si) — имеет заложенный коэффициент величины изменений базового актива 8%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс