Избранное трейдера Zorbex

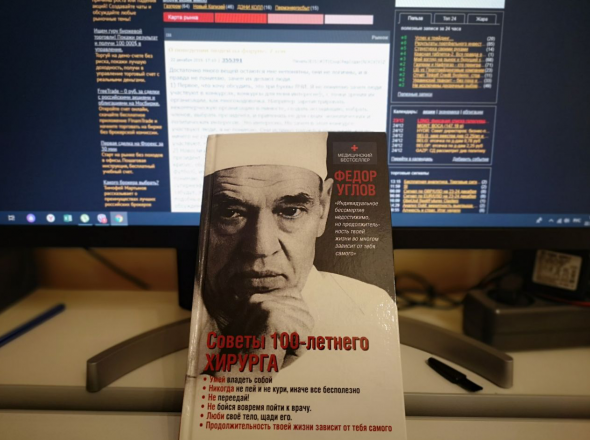

Федор Углов: Советы столетнего хирурга -- Книга про ЗОЖ, которую я рекомендовал бы прочесть всем!

- 23 декабря 2019, 18:53

- |

Книгу прочел на одном дыхании. Одним словом, я бы сказал, что эта книга способна позитивно повлиять на людей.

Кто не знает, Федор Углов — чел, который прожил 103 года. 65 лет хирургической практики. Многие сложнейшие операции Углов сделал первым в СССР, то есть был первопроходцем в медицинской науке. Спас огромное количество жизней. Прошел революцию и ВОВ, полностью прошёл блокаду Ленинграда. Жил и работал в Ленинграде, имел дачу в Комарово:) Написал с десяток книг, активно боролся с алкоголизмом.

В этой книге чередуются советы по каждому аспекту ЗОЖ, а также случаи из хирургической практики, которые похожи на мини-сюжеты из сериала «Доктор Хаус». И то и то захватывающе интересно. Особенно меня поразило то, как в работе хирурга, во время проведения сложных операций, жизнь человека висит на кончиках пальцев хирурга долгие напряженные часы. Одно неверное движение, и все: сосуд порвался, кровотечение, смерть. А если прошло гладко, бах, и человек живет еще десятка два лет. Когда читаешь про эти операции, понимаешь главное: что к операции привело, и чего не надо делать, чтобы не оказаться между небом и операционным столом в один момент, чтобы не поставить всю свою судьбу в зависимость от пальцев хирурга.

( Читать дальше )

- комментировать

- 6.7К | ★61

- Комментарии ( 94 )

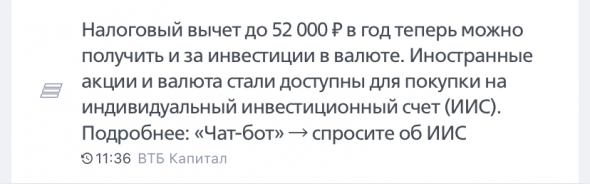

ВТБ сегодня дал доллар на ИИС!!!

- 23 декабря 2019, 13:17

- |

Итак, свершилось! Сегодня пришло сообщение от ВТБ:

Это очень хорошая новость для тех, кто доверяет доллару больше, чем рублю.

Также, через мобильное приложение ВТБ «Мои инвестиции» для ИИС доступна покупка доллара и евро поштучно в режимах TOM USD/RUB_1$ (EUR/RUB_1€). Биржевая комиссия при этом составляет всего один рубль, вместо пятидесяти при покупке лотами по 1000 шт в режимах USDRUB_TOD и EURRUB_TOD.

Наконец-то амортизация по еврооблигации Rus-30 будет зачисляться на ИИС в долларах, а не в рублях по некомфортному курсу.

Теперь на ИИС можно заняться кэрри-трейдом, например, купить рублевые ОФЗ с плечом, продать евро, чтобы погасить рублевый кредит и открыть кредит в евро под 2% годовых.

Также, можно купить Rus-28 с плечом и получать НКД больше, чем плата по кредиту.

Теперь можно купить акции компании самого Уоррена Баффета Беркшир Хатуаэй и еще свыше 1000 акций долларовых эмитентов.

За плюсики — всем спасибо!

- комментировать

- 10.4К |

- Комментарии ( 61 )

Философские мысли про трейдинг, счастье и грааль!

- 19 декабря 2019, 11:20

- |

На смартлабике периодически появляются топики, в которых раскрывается тема, как пораньше уйти на пенсию, как будто в этом и есть истинное счастье для человека. Лично я придерживаюсь мнения, что не нужно заниматься той работой, которая тебе не нравится, а если работа нравится, и ты от нее получаешь удовольствие, то какой смысл стремиться ее бросить и уйти на пенсию? Никакого! А если никакого смысла нет, то и нет никакого смысла в ущемления себя во многом, ради этой призрачной пенсии.

Уже за более чем 11 лет плотного контакта с фондовым рынком, я для себя нашел грааль. Причем грааль заключается не в процентах заработка, а в счастье, а точнее в такой торговле, которая у тебя вызывает минимальное выделение такого гормона, как кортизол. (гормон стресса). Чем меньше кортизола, тем ближе вы к счастью. Для многих путь к счастью будет не торговать вообще.

Лично мой грааль заключается первоначально в том, что не нужно хранить в инвестициях и спекуляциях больше той суммы, с которой вы не готовы расстаться, а тем более делать это самоцелью своей жизни, ради каких-то призрачных пенсий или еще чего ни будь. Заработал на то, что ты хочешь, снимай и покупай, делать подарки себе и своим близким это настоящее удовольствие.

( Читать дальше )

СЗ №1: Не продавайте на максимуме!

- 18 декабря 2019, 16:14

- |

СЗ №1: Не продавайте на максимуме!

Введение

Эта статья является первой в цикле СЗ (статистические закономерности). Статьи этого цикла будут посвящены тестированию различных статистических закономерностей. И сегодня мы рассмотрим СЗ №1, которую можно сформулировать так: “не продавайте бумагу, которая находится вблизи своего максимального значения”.

Основная идея этой СЗ заключается в том, что бумага, которая находится вблизи своего максимума, скорее всего, продолжит свой рост и дальше. В данном случае рекомендуется подождать немного и когда бумага остановится в своем росте, только тогда ее продавать.

Я беру на себя смелость утверждать, что СЗ №1 работает на различных таймфреймах, но в данной статье будет приведено тестирование только на дневном таймфрейме. Более того, мы сейчас протестируем следующее утверждение: “не продавайте бумагу в конце дня, если она близка к своему максимальному дневному значению”. В данном случае я утверждаю, что “

( Читать дальше )

Топ вопросов про налоги при торговле через Interactive Brokers

- 13 декабря 2019, 13:24

- |

В этом видео мы разберем, как отчитываться перед налоговой при работе с американским брокером Interactive Brokers.

Еще больше интересного в телеграмм @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

Инвестиционные вычеты – видео для инвестора (как получить, документы, сроки)

- 12 декабря 2019, 10:07

- |

Добрый день, друзья. Как я и обещала, сделала видео, в котором рассказываю о видах инвестиционного вычета, о том, какие документы надо собирать, чтобы его получить, как внести данные в программу «Декларация», чтобы заполнить декларацию 3-НДФЛ.

( Читать дальше )

Топ вопросов про Interactive Brokers

- 10 декабря 2019, 16:28

- |

Коллеги, добрый день,

записала видео, в котором ответила на часто задаваемые мне вопросы про работу с американским брокером Interactive Brokers.

Еще больше интересного в телеграмм @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

О важности перерывов в работе

- 10 декабря 2019, 10:55

- |

Ранее недооценивал важность перерывов в своей работе. Если была серьезная задача, то уходил в нее с головой на длительное время. Если была череда задач, то зачастую перескакивал с одной задачи на другую без перерыва. Не понимая, как подобное поведение может понижать мою производительность. Однако, некоторое время назад наткнулся на описание важности перерывов в работе в книге Тео Компернолли «Мозг освобожденный». Автор подчеркивает крайнюю необходимость для нас устраивать перерывы в своей работе по ряду причин.

Какие же это причины?

1. Перерывы позволяют нашему «мозгу упорядочить и сохранить в памяти информацию о предыдущей задаче и подготовиться к новой». Мозг архивирует информацию в состоянии покоя. Если же мы не даем ему времени на архивацию, то рискуем забыть часть того, что наработали за предыдущее время.

2. Состояние временного «ничегонеделания» «дает нашему архивирующему мозгу возможность погрузиться в глубины долговременной памяти и установить взаимосвязи, скрытые от нашего сознательного взора». Фактически идет разговор о прорывах в работе

( Читать дальше )

Инструкция по заполнению декларации 3-НДФЛ для сальдирования убытка

- 04 декабря 2019, 21:33

- |

Подходит к концу текущий 2019 год и многие из вас уже сейчас задумываются над тем, как правильно зачесть убытки.

А может у кого-то из вас прошлый год был прибыльный, и вы сможете уже сейчас подготовить документы для сальдирования убытка прошлых лет.

Я специально для вас подготовила видео, в котором я рассказываю, как заполнить декларацию 3-НДФЛ (на примере 2018 года) в программе налоговой службы. Это удобно, быстро. Вы сами сможете все увидеть.

Если у вас будут вопросы, пишите в комментариях под видео или тут. Я постараюсь дать ответ на каждый ваш вопрос.

В видео идет описание:

- где взять программу,

- как внести данные, если брокеры разные, а прибыль и убыток получены в одном году,

- прибыль в 2018 году, а убытки получены в прошлые годы,

- есть еще инвестиционный вычет.

- комментировать

- 13.3К |

- Комментарии ( 94 )

Какие цены на продукты, еду, жилье в Лимассоле на Кипре?

- 02 декабря 2019, 11:43

- |

Итак, я вернулся с Кипра, посчитал расходы, решил поделиться сколько чего стоит в Лимассоле. Тема была бы интересна мне самому, поэтому решил ей поделиться.

Итак, снять в центре вдолгосрок неплохую 3-комнутную хатку, но очень компактную, будет стоить 1400 евро где-то в мес.

Еда в ресторанах дороже, чем в России. Главное блюдо будет стоить 15 евро в обычном ресторане и 20-25 в дорогом. Но порции большие, это да. Можно смело на двух делить. Пицца в ред кафе (оч. вкусная) = 11 евро и выше.

Большая кружка чая в отеле — 5 евро. Зато вино относительно норм, самые дорогие вина за ужином были по 30 евро за бутылку.

В простой кафешке = Йогурт 1,8 евро, пирожок самый дешевый 2,5 евро. Сэндвич или салат по 5 евро в кафешке.

Раньше я слышал, что кормят на Кипре невкусно — не подтверждаю! Рестораны меня даже приятно удивили.

Продукты все дороже чем у нас, единственное, что некоторые из них чуть посвежее как-то. Литр молока 2,5 евро, литр воды 0,5 евро.

Такси я использовал через приложение Bolt. Uber на Кипре не работает. Одна поездка 4км стоит примерно 7 евро. 10 км уже 20 евро. Народ жаловался, что из Парлейна в центр и обратно сгонять стоит 40 евро примерно, что согласитесь, немало. Из Ларнаки (аэропорт) в Лимассол где-то 60 евро.

Электросамокаты в прокат брал через приложение Bird. Цена ацтойная, почти столько же сколько на такси = 1евро за посадку и далее 1 евро за 3 минуты. 11 минут проехал чуть-чуть, 5 евро считай отдал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал