Избранное трейдера Сергей

The Charles Schwab Corporation (брокер №1 США) - Прибыль 1 кв 2023г: $1,603 млрд (+14% г/г)

- 17 апреля 2023, 15:39

- |

As of January 31, 2023 – 1,791,448,377 shares of $.01 par value Common Stock and 50,893,695 shares of $.01 par value Nonvoting Common Stock were outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/0000316709/000031670923000009/schw-20221231.htm

Капитализация на 14.04.2023г: $93,536 млрд

Общий долг на 31.12.2019г: $272,260 млрд

Общий долг на 31.12.2020г: $492,949 млрд

Общий долг на 31.12.2021г: $611,009 млрд

Общий долг на 31.12.2022г: $515,164 млрд

Выручка 2020г: $11,691 млрд

Выручка 1 кв 2021г: $4,715 млрд

Выручка 2021г: $18,520 млрд

Выручка 1 кв 2022г: $4,672 млрд

Выручка 6 мес 2022г: $9,765 млрд

Выручка 9 мес 2022г: $15,265 млрд

Выручка 2022г: $20,762 млрд

Выручка 1 кв 2023г: $5,116 млрд

Прибыль 1 кв 2020г: $795,00 млн

Прибыль 2020г: $3,299 млрд

Прибыль 1 кв 2021г: $1,484 млрд

Прибыль 2021г: $5,855 млрд

Прибыль 1 кв 2022г: $1,402 млрд

Прибыль 6 мес 2022г: $3,195 млрд

Прибыль 9 мес 2022г: $5,215 млрд

Прибыль 2022г: $7,183 млрд

Прибыль 1 кв 2023г: $1,603 млрд

www.aboutschwab.com/financial-reports

( Читать дальше )

- комментировать

- 131 | ★1

- Комментарии ( 0 )

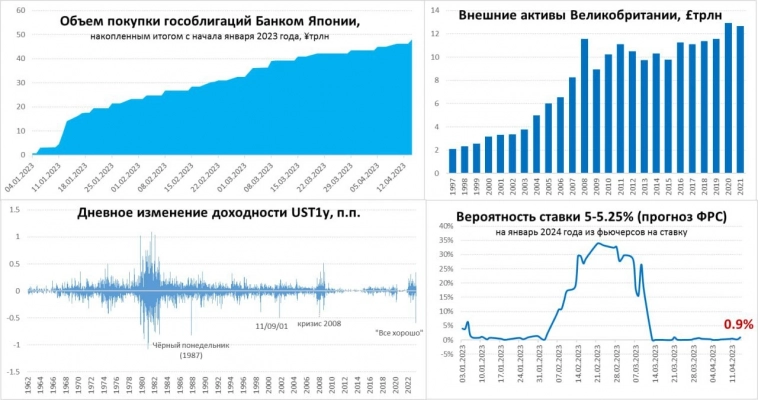

Только ли падение доверия к ФРС?

- 17 апреля 2023, 09:14

- |

Эль-Эриан в своей статье о проблеме доверия к ФРС, как обычно, достаточно тонко подмечает моменты:

✔️ « не могу припомнить времени, когда так много бывших чиновников ФРС так критически относились к экономическим прогнозам учреждения»;

✔️ «не могу вспомнить время, когда рынки так пренебрежительно относились к прогнозам ФРС».

Эль-Эриан приводит комментарии бразильского банкира о том, любой банковский стражер из Латинской Америки знал бы как управлять процентным риском на балансе SVB и это действительно так. Но этот же бразилец сказал о ФРС еще и следующее: «It means the plane is flying but the pilot is not necessarily driving it», что еще лучше характеризует отношение к ФРС Пауэлла. Уровень доверия к ФРС и ее политике сильно подорван, но ситуация шире, хотя Эль-Эриан не идет дальше в выводах. Давайте добавим:

🔘 Чуть не рухнувший рынок госдолга Великобритании, в стиле азиатских и латиноамериканских кризисов, вследствие действий популиста премьера – вполне в латиноамериканском стиле. Великобритании – крупнейший финансовый хаб, весом в £12 трлн.

( Читать дальше )

Новая коалиция против США

- 16 апреля 2023, 19:48

- |

Китай и Бразилия.

Си Цзиньпин из Китая и Лула да Силва из Бразилии заняли единую позицию в отношении США.

В ходе встречи в Пекине они заявили, что Соединенные Штаты должны прекратить поощрять войну в Украине и начать говорить о мире.

«Соединенные Штаты должны прекратить поощрять войну и начать говорить о мире, Европейский союз должен начать говорить о мире», — сказал Лула журналистам в Пекине в конце визита, в ходе которого он встретился с президентом Си Цзиньпином.

Визит Лулы в Китай, главного торгового партнера Бразилии, был направлен на укрепление связей и распространение информации о том, что «Бразилия вернулась» в качестве ключевого игрока на мировой арене.

Бразильский президент при этом пытается сохранять баланс, поскольку он также стремится к более тесным связям с Вашингтоном. Его визит, который включал экономическую повестку дня в Шанхае и более политическую в Пекине, произошел после встречи с президентом США Джо Байденом в феврале.

В отличие от западных держав, ни Китай, ни Бразилия не ввели санкции против России и обе страны стремятся позиционировать себя как посредники для достижения мира.

( Читать дальше )

🟡 Обзор Тинькофф Банка (TCS Group). Без Олега тоже все хорошо

- 16 апреля 2023, 10:45

- |

Подпишитесь и читайте больше обзоров компаний и сделок в моем телеграм-канале! t.me/+gGPjpaSZKGw3N2Vi

Продолжаю анализ банковского сектора, на очереди Тинькофф. Начнем с состава акционеров. 35% расписок Тинькофф Банка принадлежат Владимиру Потанину, который также является владельцем 34,6% акций Норникеля. 65% бумаг обращаются на бирже.

Банк зарегистрирован на Кипре 🇨🇾, после введения санкций рассматривает вариант перерегистрации (при этом даже если решится, процесс небыстрый).

👉🏻Важные операционные показатели

1️⃣ Выручка Тинькофф банка выросла с 274 до 366 млрд руб. в 2022 году (+34%), с 2017 по 2022 год выручка компании выросла в 6

2️⃣ С прибылью дела похуже. В этом году чистая прибыль Тинькофф банка сильно просела, до 20,8 млрд руб., это уровень 2017 года, в 2021 году прибыль была 63,4 млрд руб.

При этом все кварталы 2022 года у компании были прибыльными, с явной динамикой восстановления к концу года:

1 кв. 2022 — 1,2 млрд руб.

2 кв. 2022 — 3 млрд руб.

3 кв. 2022 — 5,9 млрд руб.

( Читать дальше )

НОВАТЭК отчитался за 2022

- 13 апреля 2023, 11:00

- |

Что произошло

Событие: НОВАТЭК опубликовал отчетность по РСБУ за 2022 г. Выручка составила 804,7 млрд руб., прибыль до налогов — 670,3 млрд, чистая прибыль — 640,4 млрд.

Неконсолидированная отчетность НОВАТЭКа по РСБУ исторически не вполне адекватно соотносится с результатами по МСФО за исключением очень важной строки с чистой прибылью.

Мы считаем, что только что опубликованная отчетность компании по РСБУ за 2022 г., где чистая прибыль составила 96% от нашего прогноза в $10,2 млрд против более типичных 80%, соответствует нашим ожиданиям и даже превосходит их.

Взгляд БКС

Анализ: несмотря на расхождения с отчетностью по МСФО, результаты соответствуют ожиданиям или даже превосходят их, что мы оцениваем позитивно. Отчетность НОВАТЭК по РСБУ является в значительной степени неконсолидированной, поэтому показатели выручки несопоставимы с показателем по МСФО.

( Читать дальше )

Делать ли ставку на акции АФК Система?

- 13 апреля 2023, 10:55

- |

📈 Выручка холдинга увеличилась с октября по декабрь на +18,3% (г/г) до 254,5 млрд рублей. По сравнению с третьим кварталом темп роста бизнеса ускорился почти в два раза, что не может не радовать.

Динамика в разрезе дочерних компаний АФК Система следующая:

🔸 Выручка МТС увеличилась на скромные +1,6% (г/г) до 144,4 млрд руб. на фоне слабой динамики продаж телефонов и аксессуаров.

🔸 Segezha Group серьёзно пострадала от крепкого рубля, и её выручка сократилась на -19,8% (г/г) до 19,4 млрд руб.

🔸 OZON оказался самым убедительным по темпам роста среди публичных активов АФК Система, где был зафиксирован рост выручки на внушительные +41% (г/г) до 93,6 млрд руб., благодаря увеличению ассортимента и росту заказов. Хотя к этой инвестиционной истории всё равно вопросы остаются, да и иностранная прописка не сильно радует.

( Читать дальше )

Дивиденды АФК Система

- 12 апреля 2023, 13:04

- |

По действующей дивидендной политике компания стремится выплачивать один раз в год дивиденды в размере не менее 0,31 руб. на 1 обыкновенную акцию в 2021 г., 0,41 руб. в 2022 г. и 0,52 руб. в 2023 г. Таким образом, исходя из текущего количества обыкновенных акций, рекомендуемый базовый объем дивидендов будет расти каждый год и составит около 3 млрд руб. в 2021 году, около 4 млрд руб. в 2022 году и около 5 млрд руб. в 2023 году. Дополнительно к базовому объему дивидендов, начиная с 2022 года, Совет директоров рекомендует к распределению акционерам в виде дивидендных выплат 10% от абсолютного прироста показателя OIBDA за предыдущий год, если АФК «Система» по итогам предыдущего года демонстрирует рост этого показателя более чем на 5% и при этом отношение чистый долг/OIBDA на конец предыдущего года не превышает 3,0х. Компания заявляла ранее о возврате к дивидендным выплатам в 2023 году.

( Читать дальше )

🔎 АФК Система (AFKS) - обзор холдинга по итогам 2022г

- 12 апреля 2023, 10:05

- |

▫️ Выручка 2022: 913 млрд (+18% г/г)

▫️ Скорр. OIBDA 2022: 310,4 млрд (+17,3% г/г)

▫️ Опер. прибыль 2022: 161 млрд (+3,5% г/г)

▫️ Чистая прибыль 2022: 19,4 млрд (+15,8% г/г)

▫️P/E ТТМ:7,5

Все обзоры https://t.me/taurenin/1275

👉 Актуальная рыночная стоимость долей в публичных компаниях:

МТС: (https://t.me/taurenin/1348) 218 млрд

Ozon: (https://t.me/taurenin/1059) 110 млрд

Сегежа: (https://t.me/taurenin/1109) 62,1 млрд

Эталон: (https://t.me/taurenin/1134) 7,1 млрд

Плюс к этому добавляются непубличные компании из портфеля Системы с общей оценочной стоимость в порядка 125-150 млрд (на мой взгляд).

Итого: около 530 млрд

✅ Из позитивных моментов следует отметить заметный рост агрохолдинга «Степь»: выручка компании за 2022г выросла на 46,4% до 83,7 млрд рублей, а на операционном уровне есть положительный тренд в объёме реализации сахарной продукции (+16,8% г/г) и производстве молока (+70,8% г/г). Однако на уровне прибыли не всё так здорово: OIBDA выросла всего на 0,8% до 14,5 млрд рублей, а скор. чистая прибыль сократилась на 46,5% до 3,5 млрд. В целом, «Степь» достаточно интересный актив и я думаю мы увидим его IPO после восстановление сбыта продукции в 2023г. Компания могла бы быть оценена примерно в 50-60 млрд при удачных рыночных условиях.

( Читать дальше )

У США есть цель - объявить РФ нелегитимным государством

- 08 апреля 2023, 19:23

- |

Смартлаб напомнил мне про публикацию от 8 апреля 2018 года: smart-lab.ru/blog/463239.php

Дальше просто. Давление будет наращиваться. Заморозка авуаров. Построение железного занавеса и т.д. и т.п.

Эта процедура неоднократно проделывалась в прошлом. Иран, Ирак, Ливия и т.д. Как правило, все активы этих государств оставались там где они были расположены. И исчезали. И как правило навсегда. Механизм отработан. Только к государствам такого масштаба, как Россия, еще не применялся. Если конечно не считать СССР первой половины двадцатого века.

Пока что Россия терпеливо сносит все абсурдные претензии, пытаясь вернуть разговор в рамки здравого смысла. Но это не дает никакого результата, поскольку не выполнено главное условие — лечь под Запад.

Что будет дальше? Страну объявят в очередной раз исчадием ада и средоточием мирового зла и вся прогрессивная мировая общественность в очередной раз пойдет бить морду русскому медведю. На этот раз вероятнее всего экономическими методами, но без всякого снисхождения. На войне, как на войне. А весь «золотой запас» хранится в стане вероятного противника.

( Читать дальше )

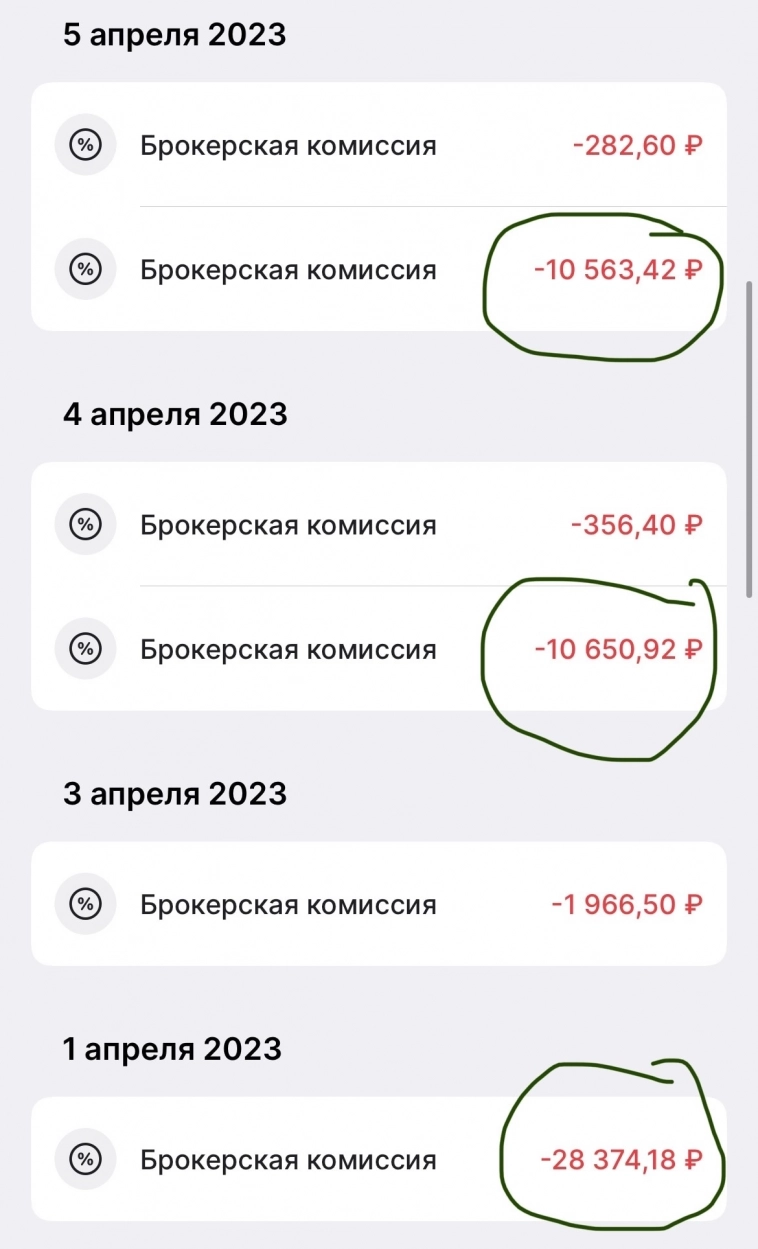

В шоке с Финама | Комиссии | Почему вы не зарабатываете на рынке?!

- 08 апреля 2023, 16:47

- |

Вчера в телеграмме провел викторину «Сколько я заработал за прошедшую неделю?» на своих счетах в Финаме… Соответственно пришлось покопаться в цифрах комиссии и я был в шоке от того сколько плачу комиссии...

Немного вводных: Я с 2019 г. на Фритрейде Финама и думал, что комиссию на фонде не плачу… Биржевой сбор за рыночные заявки тоже старался всегда избегать и торговал лимитками! Торгуя стабильно в прибыль я не вдавался в нюансы комиссии так как думал, что брокер соблюдает все условия которые были изначально!

И вот вчера я вижу, что за неделю я заплатил комиссии на 50 000 р., вот картинка:

Понятное дело, что многие в курсе давно, что оказывается Финам в виде маркетинга не берет брокерскую комиссию, но зато ввел УРЕГУЛИРОВАНИЕ СДЕЛОК с Мосбиржей по акциям за 0,03% от оборота вне зависимости от того тейкер ты был или мейкер?????

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал