Избранное трейдера Dmitriy

🎄 Вот и закончился этот торговый год. Надеемся, что для вас он был успешным!

- 29 декабря 2023, 17:21

- |

Мы подготовили новогодние подарки для тех, кто давно хотел разобраться, что такое фьючерсы и опционы. Читайте простой и понятный материал по ссылкам.

Изучайте новое и торгуйте по-новому! Счастливого Нового года ✨

- комментировать

- 5.2К | ★1

- Комментарии ( 2 )

Рассказ о том, как потайные избушки Татнефти миллиарды крутят между собой.

- 26 сентября 2023, 18:27

- |

📈 Есть такая непримечательная лавочка под названием «Промальянс». Ну, точнее как — была непримечательная, с валютой баланса 100-200 млн. руб. с 2015 года перебивалась торговлей различным топливом. А примечательной она стала по итогам 2020 года, когда за счёт кредиторской задолженности в пассиве и финвложений в активе немножко распухла — до трёх миллиардов рублей. О как Бога за бороду схватили! Бизнес попёр?

Ага. Следите за руками.

1. Между «Татнефтью» (поставщиком) и компанией «Мерида» (покупателем) заключены, значит, договоры на поставку нефтепродуктов, по которым накопили неоплаченных счетов на 3 миллиарда рублей.

2. В свою очередь, «Мерида» (уже как поставщик) заключила договор с компанией «ТрансРеалГаз» (новым покупателем), которой дальше нефтепродукты перепоставляла. Совокупно на 8,7 млрд. руб., ну а 3 млрд. те тоже недоплатили. Бывает, что ж поделать. При этом «Мерида» и «ТрансРеалГаз» управляются одним и тем же лицом, но это тоже мелочи.

3. Затем, дабы время оттянуть и следы запутать, стороны собрались и ответственно засвидетельствовали — долг точно есть.

( Читать дальше )

- комментировать

- 14.7К |

- Комментарии ( 27 )

Оператор рынка: боковик затянулся, ждем новый сигнал. Часть 3

- 11 июля 2023, 14:12

- |

Покупай – дешево, продавай – дорого!

Пару недель назад ребята на Алёнке вспомнили тему с «пилой Игоря» после ошеломительного роста рынка с начала года, правда, в рублях. И задали вопрос – «И что делает в таких случаях оператор рынка?»

https://alenka.capital/post/pila_igorya_2023_06_27_ne_pora_li_narisovat_zubets_vniz_91060/

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 27 )

Пишем торгового бота для акций

- 15 мая 2023, 14:55

- |

Перед прочтением этой статьи — ВАЖНО следующее: основная цель данной статьи заключается в том, чтобы показать как просто можно создать торгового робота, который может торговать российскими акциями или зарубежными акциями. Важно понимать, что создавая бота, вы лично несете ответственность за принимаемые им решения, инвестиционные операции и связанные с ними риски. Я не несу ответственности за решения, которые вы можете принять после прочтения этого материала. И я не даю никаких инвестиционных рекомендаций или советов. Не забывайте, что боты способны принести большие убытки, поэтому используйте их с осторожностью.

Пару слов обо мне

Программирование для меня это хобби и любимое дело. А так я сертифицированный системный архитектор. Поэтому прошу не особо ругать за код:‑)

Выбор брокера и библиотекКак вы знаете, брокеров много))) но нам нужны те, у которых есть API — программный интерфейс через который наш торговый робот сможет отправлять заявки на покупку и продажу акций.

( Читать дальше )

Стратегия инвестирования для пенсионеров

- 23 апреля 2023, 02:13

- |

Читаю я периодически наших «пенсионеров в 35» — все вроде верно пишут, инвестировать надо.

Но я никогда не понимал отсутствия одной небольшой детали в их замысле — хеджирования!

Ну есть же срочный рынок, есть опционы. Зачем жить в страхе в ожидании черного лебедя, а потом годами пересиживать просадки?

Итак, стратегия:

1. Покупаем акции из индекса РТС — топ-10.

В фундаментальный анализ я не особо верю, и возиться с отбором бумаг не вижу смысла,

особенно учитывая, что и выбора то у нас на ММВБ по сути нету.

2. Имея корреляцию наших акций с индексом, хеджируемся опционами на этот самый индекс.

Возьмем, например, самый простой вариант — покупка пута.

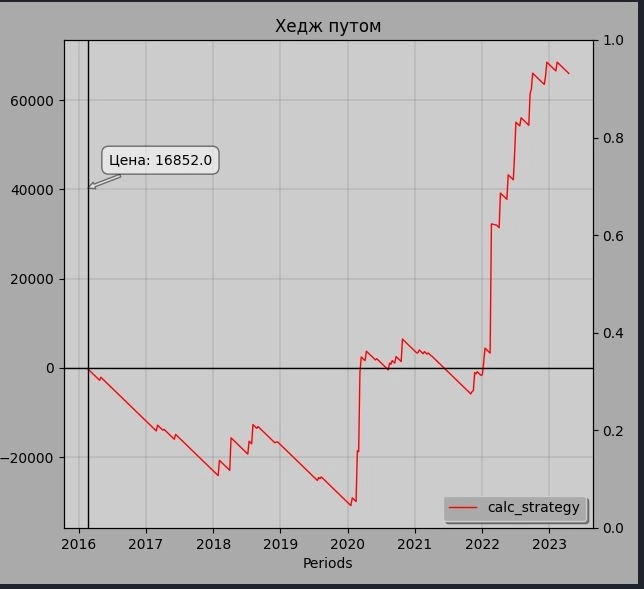

Вот что получится если покупать раз в неделю 1 пут на индекс в течении последних 8 лет:

Вроде бы ничего особенного, но если добавить сюда наш портфель акций (я для теста взял 1 купленный фьючерс на индекс в 2016 году),

получим уже такой результат:

( Читать дальше )

Автоматизация отслеживания курса валют на Python

- 13 апреля 2023, 00:00

- |

Всем привет. Напишем небольшую программу на Python для отслеживания курса валюты.

Программа будет работать следующим образом: данные будут скопированы из поисковой выдачи Google, после чего будет произведено сравнение изменения курса с момента запуска программы. В случае значительного изменения курса, программа будет автоматически отправлять уведомление в Telegram.

Первое, что нужно сделать — это решить, откуда брать курсы валют. Парсить данные будем с поисковой выдачи Google, чтобы не платить за API. Чтобы начать создавать программу, необходимо установить Python с официального сайта и загрузить IDE. Можно использовать PyCharm или любой другой редактор кода. Второе, нужно будет написать код для парсинга данных из поисковой выдачи Google, а затем сравнивать текущий курс с предыдущим.

Затем нам потребуются несколько библиотек. Первой из них является requests, которая позволит нам получать данные с сайтов. Второй библиотекой является BeautifulSoup, которая поможет нам парсить HTML-разметку и вытаскивать из нее нужные данные.

( Читать дальше )

Как искать ликвидные облигации на Московской бирже с учетом отмены налоговых льгот

- 19 мая 2021, 13:25

- |

Я уже рассказывал о том, как написал скрипт для поиска ликвидных облигаций. Но в 2021 году ситуация поменялась.

С 1 января 2021 года в России удерживается НДФЛ с купонов по всем облигациям.

Раньше действовал п. 25 ст. 217 налогового кодекса — по нему проценты по государственным и муниципальным облигациям РФ освобождались от НДФЛ. А сейчас этот пункт прекратил свое действие. Теперь и ОФЗ, и муниципальные, и корпоративные облигации оказались на одном уровне в плане налогов.

Я понял, что пора обновлять мою таблицу со скриптом. Заодно я задумался о том, чтобы учитывать в таблице не только ликвидность, но и месяцы выплат. Это важно для прогнозирования денежного потока поступлений по месяцам, чтобы разнести выплаты по как можно большему числу месяцев.

( Читать дальше )

"Чтобы продать что-нибудь ненужное,...

- 27 февраля 2021, 16:05

- |

Доброй нерабочей (для разнообразия) субботы всем! Продолжаю описывать свою стратегию направленной опционной торговли. Сначала краткое оглавление предыдущих частей:

1. Общее описание ТС

2. Обоснование причин выбора данной ТС

3. Общий порядок выбора актива для ТС

Сегодня предметно напишу о выборе конкретных опционных позиций, причинах и порядке этого выбора. Но до начала основного текста обязательный дисклеймер:

1. Опционы сопряжены с риском. Все, что вы завели на опционный счет, может быть потеряно, смиритесь с этим.

2. Сейчас (март 2021) — не лучшее время для направленной торговли. Рынок все более отчетливо рисует нам пилу, то ли перед затяжным прыжком, то ли перед взрывным ростом, то ли надолго. В таких обстоятельствах моя ТС работает хуже, поскольку в отсутствие общего рыночного тренда сложнее работает прогнозирование движения БА. Можно использовать отбойные или пробойные стратегии, но их качество прогнозирования хуже. В текущих обстоятельствах я нахожусь в кэше на 70% опционного портфеля и на 90% всего своего портфеля, почти как и ровно год назад — это моя оценка текущего рынка для вашего понимания.

( Читать дальше )

Разбор БПИФ Доход «Индекс дивидендных акций РФ»

- 01 февраля 2021, 20:12

- |

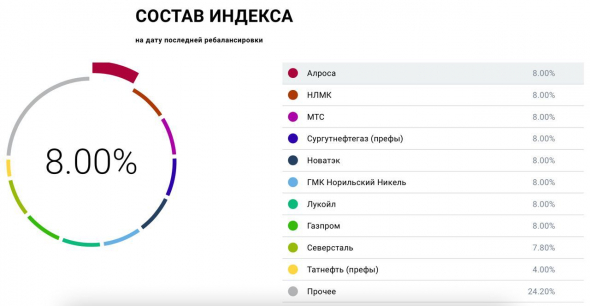

Не откладывая в долгий ящик, решил разобрать БПИФ Доход «Индекс дивидендных акций РФ» $DIVD Рассмотрим его структуру, методику формирования индекса и решим, стоит ли инвестировать в этот инструмент высвободившиеся денежные средства.

БПИФ Доход «Индекс дивидендных акций РФ» — собран из портфеля компаний РФ с высокой дивидендной доходностью и стабильными выплатами. Портфель хорошо диверсифицирован, что снижает риски отдельных эмитентов. Бумаги оцениваются по трем базисам: дивидендная доходность, их стабильность и качество эмитента. Давайте пробежимся по всем трем:

1️⃣ Дивидендная доходность рассчитывается, как средневзвешенная за завершенные 7 лет. Дополнительно рассчитывается за последние 12 месяцев.

2️⃣ Стабильность дивидендов рассчитывается исходя из регулярности выплат и учитывается такой показатель, как повышение размера выплат

3️⃣ Качество эмитента самый непредсказуемый базис. Рассчитывается исходя из показателей ROE, NetDebt/Equity и Earnings volatility (изменчивость прибыли)

Индекс имеет хорошую диверсификацию по активам и отраслям. Преимущество отдается сектору нефтегаза, металлов и добычи. В состав Индекса входят крупнейшие компании России с хорошей дивидендной доходностью. Все доходы реинвестируются. Ниже перечислю компании с наибольшим весом в Индексе:

АЛРОСА 8%

НЛМК 8%

МТС 8%

Сургутнефтегаз преф 8%

Новатэк 8%

Норникель 8%

Лукойл 8%

Газпром 8%

Северсталь 7,8%

Татнефть преф 4%

Прочие 24,2%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал