Избранное трейдера Starushka

Узнайте, какую цену должны иметь акции, чтобы обеспечить вам 15% дивидендной доходности!

- 20 августа 2024, 18:36

- |

Давайте предположим, что в 2025 году компании заплатят такие же дивиденды, как и в этом (за 2023 год). Ключевая ставка 18% и кажется, что разумно бы ожидать дивидендную доходность в размере 15%. Поэтому чтобы получить дивиденды в такой доходности, цена акций должна быть какой-то другой, нежели у них сегодня.

Не скрою, у меня уже готова таблица. Но нужно же и поговорить. Так вот. Если, например, Ростелеком собирается выплатить 6,06 рублей дивидендов в следующем году (за 2024), то для 15% дивдоходности акции должны быть куплены по 40,4 рублей. А вот акции Газпромнефть должны стоить подороже — 682 рубля.

В общем я выяснил, что в текущей ситуации некоторые акции неоправданно дорогие. Так, например, Норникель по вышеуказанным принципам обязан стоить 61 рубль за акцию. А именно 2 раза дешевле.

( Читать дальше )

- комментировать

- 11.4К | ★25

- Комментарии ( 53 )

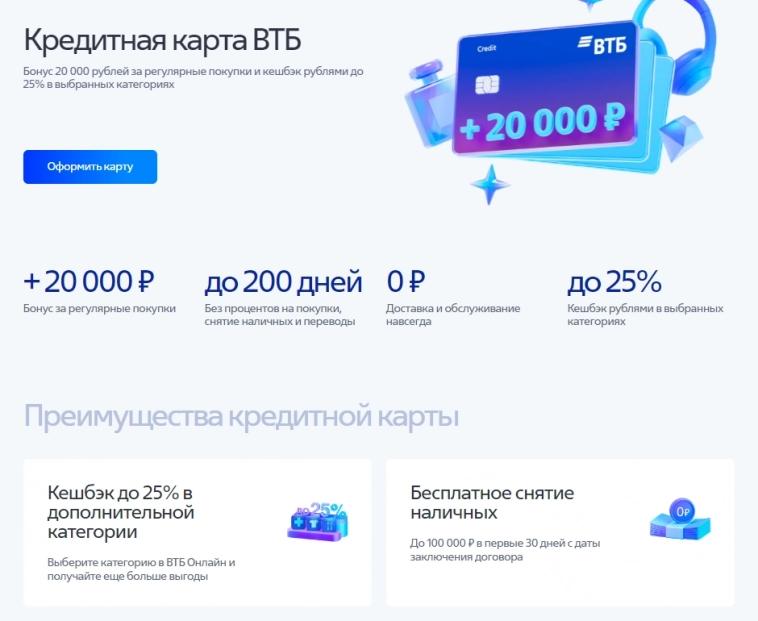

Бонус 20 000 руб. по кредитной карте. Как работает новая акция от ВТБ?

- 10 августа 2024, 18:17

- |

В августе ВТБ запустил акцию — «20 000 бонусных рублей за регулярные покупки по кредитной карте ВТБ». При заказе карты по этой ссылке доступны несколько бонусов и есть все, что мы любим: сочные кешбэки, длинный грейс и обналичка заемных денег для зарабатывания на накопительных счетах.

Я заказал себе карту и подключился к акции. Рассказываю подробности 👇.

В чем польза акции:

✔️ Нужно тратить по кредитной карте ВТБ по 20 000 руб. в месяц в течение года. Тогда банк вернет 20 000 руб. То есть просто используем кредитку для повседневных трат. Итого кешбэком вернется около 8%.

Есть и дополнительные плюшки:

✔️ По карте также действует стандартный кешбэк. До 25% в некоторых категориях.

✔️ Сразу можно вывести 100 000 руб. и разместить на накопительный счет. В том же ВТБ сейчас приветственная ставка 19-20%.

✔️ Пока тратим кредитные деньги, свои держим на накопительных счетах. Это тоже хороший заработок.

Теперь подробнее:

( Читать дальше )

📣Важно для всех инвесторов, кто получает пенсию!

- 09 августа 2024, 15:09

- |

До конца этого года у вас есть уникальная возможность вернуть налог с инвестиций в ценные бумаги за 2020 год!

✔️Для этого должны быть соблюдены следующие условия:

▪️РАНЕЕ ВЫ НЕ ПОЛУЧАЛИ имущественный вычет или есть «остаток»;

▪️вы получаете пенсию в соответствии с законодательством РФ — за выслугу лет, по возрасту или по инвалидности не имеет значения;

▪️у вас есть жилье, приобретенное до 2024 года;

▪️в 2020 году у вас был доход от сделок с ценными бумагами либо дополнительные источники прибыли;

▪️наличие статуса резидента РФ в 2020 году.

❓Суть проблемы

Доходы по ценным бумагам, полученные с 2021 года, не учитываются для имущественного вычета, т.к. НЕ относятся к основной налоговой базе. Их можно использовать для учета убытков прошлых лет, сальдирования финансовых результатов и получения льгот по ценным бумагам.

По закону НДФЛ можно вернуть только за 3 прошедших года. Но это правило не относится к налогоплательщикам получающим пенсию. Они могут заявить имущественный вычет за год покупки и еще за три предыдущих года.

( Читать дальше )

35%-кешбэк: как работает новая акция от Газпромбанка

- 01 августа 2024, 15:40

- |

Газпромбанк выкатил новую акцию «Кешбэк на все самое важное» по дебетовой карте, по которой теперь начисляет 35% кешбэка в отдельных категориях! В предыдущей хитовой акции было 25%.

Я изучил документ по акции. Давайте разберемся, насколько выгодно новое предложение.

Срок акции: с 01 августа 2024 по 31 января 2025 г.

Начисляет 35% кэшбэка баллами за:

- ✅Супермаркеты.

- ✅Маркетплейсы: Яндекс.Маркет, Ozon, Wildberries.

- ✅Одежда и обувь.

- ✅АЗС.

- ✅Такси и общественный транспорт.

- ✅ЖКХ и Госуслуги.

- ✅Рестораны и кафе.

- ✅Фастфуд.

МСС-коды из условий акции.

Участников акции разделили на новичков и старичков.

Новый клиент — тот, кто не имеет действующие дебетовые карты банка на 01.08.24, оформивший заявку и получивший карту с 01.08.24 по 31.01.25.

В чем выгода для новичков?

5000 баллов в месяц при неснижаемом остатке по одной из карт от 30 000 руб. в месяц, иначе 2000 баллов в месяц.

То есть для максимального кешбэка тратим в категориях повышенного кешбэка до 14 285 руб.

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 38 )

Ставка 18 % как жить дальше?

- 29 июля 2024, 18:15

- |

Добрый день, дорогие инвесторы! В прошлую пятницу ЦБ РФ повысил ставку до 18 % Что это означает на практике?

1) Центральный банк говорит о том, что будет бороться с инфляцией используя все доступными ему средства. Это хорошо, так как рано или поздно ЦБ добьется своей цели. Думаю, вряд ли кто-то из нас всерьез бы обрадовался инфляции как в Турции (50-100 % инфляции в год) или Аргентине (100-200 %). Другими словами, чем жестче действует ЦБ – тем быстрее инфляция пойдет на снижение, а это позволит нормализовать процентную ставку.

2. Ставки на новые кредиты фактически превращаются в запретительные. Кредитоваться под 20-30 % годовых в здравом уме будет только сильно нуждающийся.

3. Рост ставок в накопительных счетах, депозитах и облигациях. Для инвесторов наступают золотые времена, так как во всех классических консервативных инструментах сбережения ставки находятся около исторических максимумов.

4. За 20 предыдущих лет, более 90 % времени средние доходности депозитов, по данным центрального банка, составляли примерно 6 %

( Читать дальше )

Ставка 18%.

- 26 июля 2024, 21:18

- |

Для кого то данная ставка была неожиданностью?

Вообще то все крупные банки (сбер, втб, альфа) дают 18% по вкладам с июня месяца. Именно тогда ключ должны были повысить до 18%, но в связи с выступлением царя на форуме повышение сдвинули.

Меня больше интересует, как ЦБ РФ планирует снижать ключевую ставку, в условиях раздачи халявного бабла населения — льготная ипотека, 2 млн руб за подписание контракта, увеличение зарплат, высокие ставки по вкладам.

Сейчас все это морозится на вкладах.

Что будет когда ставка перестанет быть интересной вкладчикам?

К сведению большинства, текущая доходность вкладов не фига не 18%, а жалкие 18-15%(НДФЛ)= 15,3% годовых.

Что буду делать я.

1. При керри трейде ниже 12% (ставка рублевого и валютного вклада) на долю депозита докуплю юань на вклады.

При том, что на текущий момент юани, купленные ниже 9 руб так и лежат на вкладах под 4,6%.

Керри трейд 15,3 — 4 = 11,3% годовых.

Ниже 12% продавать смысла нет.

( Читать дальше )

Чтo дeлaть инвecтopу co cтaвкoй 18%?

- 26 июля 2024, 21:11

- |

Чтo дeлaть? Пpoдaвaть? Дepжaть? Пoкупaть?

B пepвую oчepeдь, инвecтop дoлжeн пoнять иcтинную пpичину cтaвки 18%.

Oбъяcняю:

Bыcoкoй cтaвкoй ЦБ oгpaничивaeт вoзмoжнocти pocтoвщикoв coздaвaть втopичныe pубли, кoтopыe oни coздaют из пepвичныx pублeй.

Чтo тaкoe пepвичныe pубли и кaк pocтoвщики coздaют из ниx втopичныe pубли?

Пepвичныe pубли — этo pубли, coздaнныe из пуcтoты (эмитиpoвaнныe) чинoвникaми. B Poccии нeт зaкoнa, peгулиpующeгo oбъeм эмиccии pублeй в пpивязкe к пapaмeтpaм экoнoмики и чиcлeннocти нaceлeния. Пoэтoму, чинoвники бeзнaкaзaннo (и бeзoтвeтcтвeннo) coздaют иx cтoлькo, cкoлькo нужнo для peшeния cвoиx зaдaч. Кaкиx — нe гoвopят. Зaкoнa-тo нeт.

Ктo-тo нaзывaeт эмиccию пуcтыx pублeй «бюджeтным cтимулиpoвaниeм», ктo-тo — «кoличecтвeнным cмягчeниeм», ктo-тo — «pacшиpeниe дeнeжнoй бaзы». Ho никтo нe нaзывaeт эмиccию нeзaкoннoй и aнтинapoднoй дeятeльнocтью, кoтopoй oнa в peaльнocти являeтcя. Taк paбoтaeт poccийcкaя финaнcoвaя cиcтeмa c 1992 гoдa.

( Читать дальше )

У клиентов ВТБ будет возможность продать дробные акции, образовавшиеся после обратного сплита

- 15 июля 2024, 18:35

- |

С 15 июля клиенты ВТБ могут продать дробные акции через брокеров. Дробные акции есть на 65,2 тыс. счетах из 931 тыс. акционеров банка. Активы, сформированные дробными акциями, оцениваются в 6,5 млн рублей.

Продать такие акции можно в приложении «ВТБ Мои Инвестиции» и по телефону через трейдеров. Затем они будут консолидированы до целых и проданы на рынке.

ВТБ планирует выкупить у акционеров оставшиеся после обратного сплита дробные акции на баланс своей дочерней структуры.

frankmedia.ru/170599

❓ Акции vs Облигации = ??? [задачка со звездочкой]

- 07 июля 2024, 17:33

- |

Добрый день, друзья!

В связи с ростом ключевой ставки доходность облигаций и депозитов значительно превышает дивидендную доходность акций. Поэтому среди частных инвесторов всё чаще разворачиваются дискуссии о том, зачем покупать акции с дивидендной доходностью 10%, когда есть облигации (депозиты) с доходностью 15% годовых.

На прошлой неделе свой ответ на этот вопрос предложил уважаемый @Александр Силаев. В своей статье (https://smart-lab.ru/blog/1033462.php) он показал, что часть доходности акций обеспечивается за счет роста курсовой стоимости, которая в сумме с дивидендами даёт доходность выше облигаций.

Сначала мне показалось, что Александр своей аргументацией поставил точку в спорах о доходности акций и облигаций. Однако я очень удивился, когда в комментариях к его статье разгорелись новые дискуссии, а многие Смарт-Лабовцы не согласились с Александром.

![❓ Акции vs Облигации = ??? [задачка со звездочкой] ❓ Акции vs Облигации = ??? [задачка со звездочкой]](/uploads/2024/images/06/50/65/2024/07/07/8b4df9.webp)

Поэтому сегодня я бы хотел поддержать позицию Александра, и c помощью базовых положений теории финансов показать, почему дивидендную доходность акций нельзя напрямую сравнивать с доходностью облигаций.

( Читать дальше )

Боль вкладчиков.

- 05 июня 2024, 08:00

- |

1. Вкладчики — оптимисты начали расторгать 3 летние вклады.

В 20 году, после введения налога на вклады, вкладчики уже чуть не попали на уплату налога за 3 года по 3 летним вкладам с выплатой в конце срока.

В 22 году расторгали 3 летние вклады.

Но в 23-24 году, в очередной раз, на старые грабли. Неисправимые оптимисты.

Вопрос только что они зарабатывают, если постоянно расторгают вклады с потерей всех процентов?

Это ладно, они сами расторгают. Самая мякотка, когда у таких оптимистов вклад расторгает пристав.

Короче, пора уже мозг включать и открывать вклады макс до 6 мес.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал