Избранное трейдера Starushka

Бесконечный рост фондового рынка. Размышления на грани теории заговора.

- 09 февраля 2021, 14:04

- |

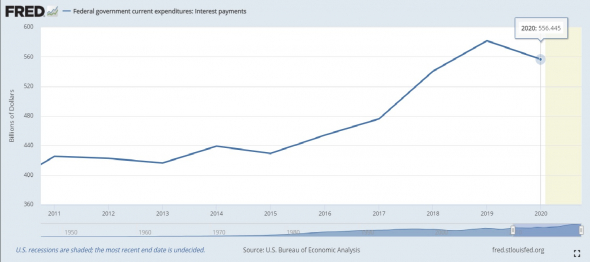

Определяющим фактором нынешнего и последующего роста фондового рынка являются меры стимулирования США, заключающиеся в выкупе долговых обязательств на баланс ФРС. Всем уже понятно, что как только эти меры будут завершены, то мир ожидает самый мощный финансовый кризис со времен его существования, со всеми вытекающими… Поэтому меры стимулирования будут продолжены…))) Отсюда проистекает другой вопрос – доколе это может продолжиться и как сильно США могут нарастить свой госдолг? Очевидно настолько, насколько будет способен бюджет обслуживать такой долг. В 2018 на обслуживание долга потребовалось 540 млрд, в 2019 – 581 млрд, в 2020 – 556 млрд… Несмотря на постоянно увеличивающийся размер долга, мы видим, что в 2020 сумма процентов оказалась меньше чем в 2019. Это объясняется снижением учетной ставки ФРС с 2% до 0,25%… Ниже приведен график обслуживания госдолга бюджетом США.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 32 )

Хотел вывести деньги с брокерского счета — почти все ушло на налог. Что случилось😳?

- 03 февраля 2021, 11:40

- |

Налоги — штука полезная для общества, но коварная для несведущего инвестора.

Случаются такие парадоксальные ситуации. Инвестору вдруг понадобились деньги. Решил их вывести с брокерского счета, благо торгует успешно, есть прибыль. Но ожидая вывести одну сумму, получает намного меньшую. Вплоть до того, что она будет стремиться к нулю. Инвестору кажется, что налог съел всю прибыль. Как же так?

Все дело в расчетах налога при выводе денежных средств с брокерского счета.

Когда вы снимаете деньги со своего брокерского счета, брокер рассчитывает ваш финансовый результат и удерживает налог, который потом перечисляет в бюджет.

Если сумма налога от финансового результата по сравнению с суммой вывода:

- Больше —то удерживается налог только от суммы вывода.

- Меньше — то удерживается налог от финансового результата.

Не понятно? Давайте на примерах.

1️⃣ Допустим, инвестору приспичило вывести 100 000 рублей с брокерского счета. Весь год он успешно торговал. Прибыль по сумме всех операций составила 700 000 рублей. Тогда при выводе средств будет начислен налог (13%) — 91 000 рублей. В итоге инвестору капнет на счет всего 9 000 рублей 😳.

( Читать дальше )

Доллар на 80? Или выше..(анализ без эмоций)

- 24 января 2021, 21:29

- |

Поскольку я пишу, в основном, для начинающих, для начала немного ликбеза. Для того, чтобы иметь способность прогнозировать ситуацию нам необходима оперативность информации, а также ее достоверность и объективность. В этом контексте, важнейшую роль для нас играет биржевой график, который отражает поведение цены на актив. Исключительность ценового графика для анализа и прогноза заключается в том, что это:

а) первоисточник характера поведения цены. Обратите внимание — это первоисточник характера поведения, но не причины такового. Хотя для прогноза нам часто и не нужны истинные причины, достаточно руководствоваться здравой логикой;

( Читать дальше )

Когда рухнут рынки?

- 15 января 2021, 18:02

- |

Доброго дня! В последнее время все более актуальными становятся вопросы типа: «Как долго будет еще рост?», «Почему все растет?», «Когда рынки рухнут?». Сегодня хочу поразмышлять на эту тему и привести некоторые исторические факты и индикаторы кризиса.

Сразу скажу, что прогнозирование на финансовых рынках – вещь неблагодарная и по сути бесполезная, иначе бы 100% правильные прогнозы влияли на будущее и изменяли его. Поэтому все, что будет написано в этом посте, является только анализом фактов и моим субъективным предположением о возможном дальнейшем сценарии развития финансовых рынков.

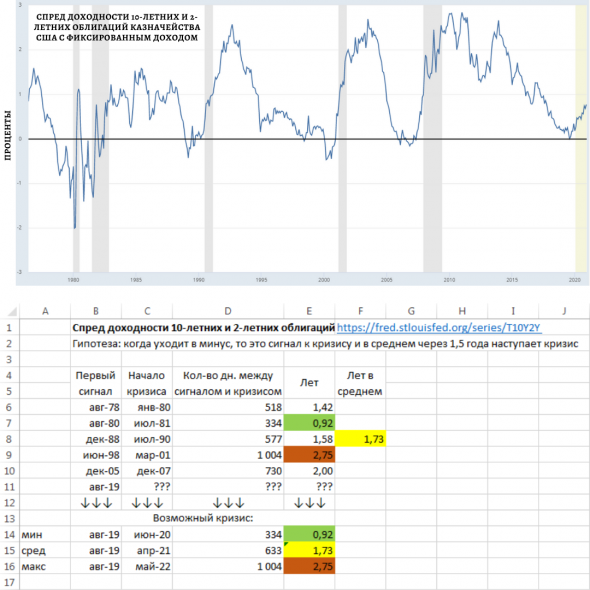

Разговоры о кризисе были и будут всегда, даже когда, казалось бы, он был только недавно. Я начал «рассчитывать» возможное время наступления обвала финансовых рынков в августе 2019 года. Тогда я познакомился с одним интересным индикатором, который предсказывает обвал бирж с 1976 года.

Называется он «спред доходности 10-летних и 2-летних облигаций казначейства США с фиксированным доходом». Спред означает разницу между доходностями указанных облигаций. По логике, чем длиннее облигация, тем доходнее она должна быть, т.к. больше неопределенности в будущем. Поэтому разница между доходностями 10- и 2-летних облигаций чаще положительная, что вы можете посмотреть на картинке ниже. График взял с сайта Federal Reserve Economic Data (FRED), посвященный экономическим исследованиям Федерального резервного банка Сент-Луиса в США.

( Читать дальше )

"Каморка Деда Панаса".

- 13 декабря 2020, 01:21

- |

Приветствую, коллеги.

Поделюсь своими мыслями по рынку.

Вообщем импульс лонговой наблюдаем мощный, а значит дно определено верно

и заранее сформирован долгосрочный портфель на уровне 2700+ по ММВБ.

smart-lab.ru/q/portfolio/sharji/40118/

Все это говорит о долгосрочном росте.

Но в среднесрочной перспективе нужен откат или проторговка боковая. Поэтому среднесрочно нужно находится в кеше. Это мое мнение.

Что не дает упасть рынку? Это растущая нефть кстати долгосрочная цель у меня по ней 58$.

Рубль почти добил до первой цели 72, долгосрочно жду 68-70.

Сипа пришла к первой своей цели в 3700 и пошел откат, отработал треугольник. Но цели по треугольнику там 3800+

( Читать дальше )

Лучше один раз увидеть, чем сто раз услышать

- 02 декабря 2020, 10:55

- |

В последнее время на этом ресурсе участились топики на тему как хорошо инвестировать в США и как плохо в Россию. И в подтверждение этого приводятся сравнительные графики S&P500 и индекса РТС с конца 2007-го. Оппоненты смещают начальную точку в 1995-й и показывают, что как раз наоборот. С точки зрения динамик индексов, как ни парадоксально, правы обе стороны. Потому что внимательный читатель увидит, что с конца 1998-го по 2007-й, включительно, лучше было инвестировать в Россию, а с конца 2007-го по 2019-й в США.

И этому факту начинают придумывать оправдания одно нелепее другого:

— цены на нефть;

— доминирование компаний с госучастием на рынке;

— санкции;

— «кроваво-тоталитарный режим» (термин из дискуссии Правого Клуба в 1999-м о поддержке-неподдержке второй чеченской).

Не будем подробно разбирать все эти «оправдания», скажем лишь о двух просто проверяемых фактах:

— средние цены на нефть в долларах в 1999-2007 были ниже аналогичных средних цен в 2008-2019;

( Читать дальше )

Сургутнефтегаз преф, кто его продает по текущим?

- 30 ноября 2020, 16:56

- |

Сегодня решил оценить сколько дивидендов мы можем получить по итогам 2020 года. Детально все расчеты я приводил здесь.

По Уставу компания обязана платить 10% от ЧП по РСБУ на префы, которые составляют 25% уставного капитала, но выпущено меньше префов, 17,74% вместо 25%, нужно учитывать этот факт. Для расчета дивиденда нам важно примерно прикинуть потенциальный размер чистой прибыли по итогам года и курс доллара, который будет на 31 декабря.

На ЧП оказывают влияние 3 важных фактора:

( Читать дальше )

Рациональность толпы.

- 30 ноября 2020, 10:45

- |

Как так получилось, что в феврале-марте случилось падение рынка и тут же обратный рост? Размышление не для слабаков и поэтому меня это заставило глубже посмотреть на этот вопрос, я бы даже сказал, что осмелился войти внутрь и осмотреться, для увеличения широты обзора. Давайте с вами взглянем, чего из этого вышло.

Рациональность человека.

Как мы все знаем (или нет). Индивид сам по себе разумный, но толпа глупа. Как мыслит рациональный человек? Простейший алгоритм выглядит так:

Выглядит просто? – безусловно. Все ли мы пользуемся этим? – ни-хре-на-туш-ки! Однако это не самое важное.

При выявлении какой-либо проблемы, мозг сам начинает искать лучший вариант. Очень часто он останавливается на первой попавшейся более-менее нормальной альтернативе и говорит сам себе: поезд отправляется в депо, все выходим. Послушный организм использует лучшую единственную придуманную альтернативу. Почему так происходит? Потому как

( Читать дальше )

10 фундаментальных принципов инвестирования

- 30 ноября 2020, 06:33

- |

Тут на смартлабе пошёл тренд делиться своими правилами инвестирования. Я решил не стоять в стороне и сформулировать неочевидные советы, которые дал бы себе 3 года назад, когда только начинал знакомиться с миром инвестиций. Это не заезженные правила в духе «диверсифицируйтесь» или «не используйте плечо», с которыми все наверняка уже знакомы. Мне кажется эта информация будет полезна и начинающим, и уже опытным инвесторам. Хотя для кого-то сказанное здесь может оказаться очевидными. В таком случае я могу вас только поздравить: ваша компетенция на высоком уровне. В любом случае, всем желаю приятного и, надеюсь, полезного чтения.

1. Составить и пользоваться своей системой правил.

Удивительно, что это первое правило в списке? Неудивительно, ведь оно — самое главное. У каждого человека за годы жизни сформирована картина мира на основе личного опыта. При всём желании никто не сможет изложить эти знания в сжатом виде, а вы не сможете понять о чём речь. Вот попробуйте сформулировать для другого человека 10 правил жизни? Или 10 советов для хорошего настроения? Вы их конечно сформулируете и он вас услышит. И вам обоим может показаться, что он вас понял. Но понял ли, не обладая вашим опытом? Сомневаюсь.

( Читать дальше )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал