Блог им. bulatyakupov

Когда рухнут рынки?

- 15 января 2021, 18:02

- |

Доброго дня! В последнее время все более актуальными становятся вопросы типа: «Как долго будет еще рост?», «Почему все растет?», «Когда рынки рухнут?». Сегодня хочу поразмышлять на эту тему и привести некоторые исторические факты и индикаторы кризиса.

Сразу скажу, что прогнозирование на финансовых рынках – вещь неблагодарная и по сути бесполезная, иначе бы 100% правильные прогнозы влияли на будущее и изменяли его. Поэтому все, что будет написано в этом посте, является только анализом фактов и моим субъективным предположением о возможном дальнейшем сценарии развития финансовых рынков.

Разговоры о кризисе были и будут всегда, даже когда, казалось бы, он был только недавно. Я начал «рассчитывать» возможное время наступления обвала финансовых рынков в августе 2019 года. Тогда я познакомился с одним интересным индикатором, который предсказывает обвал бирж с 1976 года.

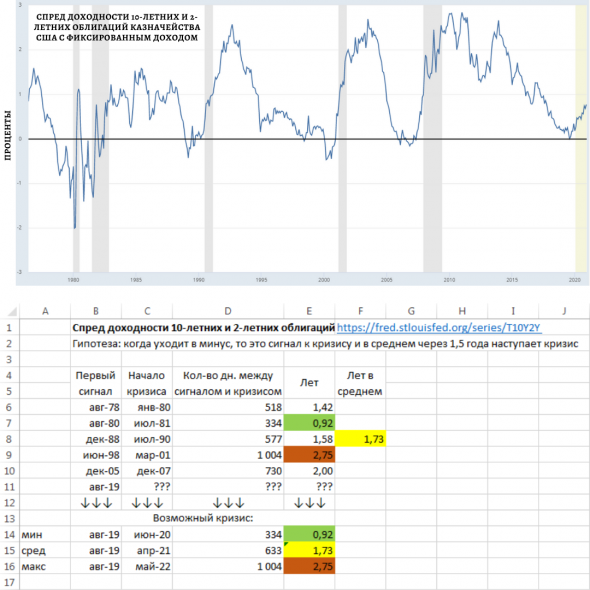

Называется он «спред доходности 10-летних и 2-летних облигаций казначейства США с фиксированным доходом». Спред означает разницу между доходностями указанных облигаций. По логике, чем длиннее облигация, тем доходнее она должна быть, т.к. больше неопределенности в будущем. Поэтому разница между доходностями 10- и 2-летних облигаций чаще положительная, что вы можете посмотреть на картинке ниже. График взял с сайта Federal Reserve Economic Data (FRED), посвященный экономическим исследованиям Федерального резервного банка Сент-Луиса в США.

Но бывают такие моменты, когда данная разница (спред) уходит в отрицательную зону, т.е. доходность длинных облигаций становится ниже, чем коротких. О чем это говорит? Это говорит об излишней уверенности инвесторов в будущем, они начинают забывать о долгосрочных рисках и покупают больше длинных облигаций, занижая их доходность.

Такая ситуация нетипична для нормальной экономики, поэтому после этого в среднем через чуть более чем 1,5 года наступает кризис. На той же картинке можете в этом убедиться: время кризисов изображено серыми полосками.

Также примечательно то, что перед кризисами спред доходностей начинает восстанавливаться и непосредственно перед обвалом рынков, он уже высоко в положительной зоне. Думаю, что это говорит о том, что инвесторы начинают чувствовать нестабильное состояние рынка и постепенно покупают короткие облигации, избавляясь от длинных, что гонит спред доходности в положительную зону.

С 1976 года данный индикатор еще не ошибался и всегда после отрицательного спреда начинался кризис. Последний раз график уходил в отрицательную зону 27 августа 2019 года. Именно поэтому я тогда обратил на него внимание и начал детально анализировать. Мой анализ был максимально простым: я расписал даты, когда график становился отрицательным, и время через которое начинался кризис.

Всего с 1976 года было 5 кризисов. В среднем через 1,73 года после отрицательного спреда наступал кризис. Самый быстрый кризис наступил через 0,92 года, а самый долгий – через 2,75 года. Этот анализ также представлен на картинке вместе с графиком.

Казалось бы, кризис уже был весной 2020 года, а начался он и вовсе в феврале с обвалом фондовых бирж. Однако здесь есть несколько «но».

Во-первых, этот кризис не был вызван экономическими причинами, такими как перепроизводство, инфляция, перекупленность и т.п. Его причиной был форс-мажор в виде всеобщей самоизоляции в мире, вызванный мировой пандемией. Другие кризисы имели экономические причины:

1. Нефтяной кризис в 1980-х

2. Азиатский кризис в 1990-х

3. Пузырь доткомов в 2000-х

4. Ипотечный кризис 2008

Во-вторых, он наступил ровно через полгода после описываемого в посте индикатора, тогда как самый быстрый кризис наступал только почти через год, а в среднем более чем через 1,5 года.

Поэтому если весенний обвал останется форс-мажором и не пойдет в счет кризисов, то «настоящий» кризис может быть в промежутке с июня 2020 по май 2022 года. В среднем – апрель 2021. Опять же это все лишь по одному индикатору – спреду доходности облигаций США. Поэтому данный пост больше для логических размышлений по поводу взаимосвязи экономических показателей финансовых инструментов.

Я инвестирую на основе фактов и текущего положения финансового рынка, не прогнозирую и не подстраиваюсь под возможное будущее движение финансовых рынков. Когда совершаю какие-либо краткосрочные сделки всегда рассматриваю как положительные доводы, так и отрицательные. Поэтому и в данном случае приведу доводы за и против возможного кризиса.

За:

1. Огромное количество IPO

2. Высокий P/E отдельных отраслей экономики, особенно IT

3. Значительный рост цен на сырьевом рынке и рынке недвижимости

4. Самая масштабная поддержка экономики через выпуск новых облигаций и печатанием денег

Против:

1. Формально обвал рынка уже был в 2020 году, хоть и не по экономическим причинам

2. Восстановление и дальнейший рост экономики после пандемии, особенно в Китае

3. В целом, P/E всей экономики не на критически высоких уровнях

Но на деле в инвестициях может быть все, что угодно, т.к. невозможно учесть все факторы. Сегодня я рассмотрел возможность наступления кризиса согласно одному из факторов. Как будет на самом деле, как всегда покажет только время.

Этот пост из моего блога об инвестициях в Instagram:

www.instagram.com/long_term_investments/?hl=ru

Подписывайтесь! Не пожалеете!

теги блога Булат - @long_term_investments

- buyback

- ETF

- ipo

- QUIK

- акции

- аналитика

- атон

- аттестат ФСФР

- Аттестат ФСФР 1.0

- банки

- баффет

- биржа

- Большая игра на понижение

- брент

- Брокер

- брокерский счет

- брокеры

- возврат ндфл

- волатильность

- вопрос

- выбор брокера

- вычет

- вычеты

- дивиденды

- для новичков

- долгосрочное инвестирование

- долгосрочные инвестиции

- доходность

- заявки

- иис

- инвестирование

- инвестиции

- инвестор

- инвестпрограмма

- инвестции

- индекс

- Индекс МосБиржи

- Интер РАО

- инфляция

- капитал

- квартальная отчетность

- квик

- ключевая ставка

- книга

- Книги

- книги по инвестициям

- комиссии брокера

- конкурс смартлаб

- короткая позиция

- крах

- кризис

- купон

- купоны

- логарифмический график

- мобильный пост

- МосБиржа

- мсфо

- налоги

- налоговая оптимизация

- налоговые вычеты

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- наследование

- Нефть

- обвал

- облигации

- отчетность

- отчеты

- офз

- падение акций

- перевод ИИС

- покупка акций

- полиметалл

- портфельная теория Марковица

- прогноз по акциям

- прогнозирование

- работа биржи

- расчет доходности

- РЕПО

- санкции

- сбербанк

- Сбербанк Управление активами

- Сервисы

- смартлаб конкурс

- статистика

- стоимостное инвестирование

- стратегия

- стратегия инвестирования

- татнефть

- торговый терминал

- трейдинг

- Украина

- учет

- фондовый рынок

- фсфр 1.0

- фундаментальный анализ

- фьючерс mix

- ЦБ

- Чистая прибыль

- Яндекс

Это лишь гадание. Есть графики М2 (денежной массы) и инфляции. За такое печатание денег всегда следует большая инфляция 10-15%, так что аргументы за крисис намного весомее и вероятны.

Другими словам, рынки будут расти до тех пор, пока покупатели будут уверены в том, что завтра найдутся дураки, которые купят их еще дороже. Следовательно, рынки начнут снижаться, когда снизится ожидание следующего дурака. А это может быть вызвано двумя причинами:

1. реальная экономика начнет генерировать большую прибыль и деньги пойдут в реальный мир

2. остановится майнинг денег

Вариант 1 — не реальный.

Ведь на стоимость акции не только влияет перепродажа.