Блог им. bulatyakupov |Как анализировать акции перед IPO?

- 26 мая 2021, 18:52

- |

Доброго вечера! В прошлом посте я писал о том, что такое IPO и как в нем участвовать любому человеку, у которого есть брокерский счет. Сегодня продолжу тему IPO и расскажу, как я анализирую компанию, выходящую на биржу.

Как вы знаете из прошлого поста, перед IPO компания совместно с брокером и консультантами проводят road show, во время которого идет рекламная кампания, инвесторам рассказывают об успехах компании и о её перспективах. Всё ради того, чтобы привлечь инвесторов и подогреть их интерес.

С этой информацией нужно ознакомиться, чтобы понять, что за компания выходит на биржу. Особенно необходимо обратить внимание на финансовые показатели, инвестиционные проекты в перспективе и на то, куда пойдут привлечённые деньги от IPO. Однако ни в одном road show я не встречал стоимостную оценку акций компании, информация по которой является самой важной для инвестора в IPO.

Например, завод по производству булочек объявляет IPO. Перед этим проводится road show, где рассказывают о вкусных булочках, большом объёме производства, прибылях и перспективах открытия ещё одного завода. Объявлен диапазон цены акций на IPO: 95-105 руб. Все замечательно, но постойте… 100 рублей за акцию — это дорого или дёшево? Почему не 10 руб. или не 1000 руб., а именно 100 руб.?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. bulatyakupov |Покупка акций на ИИС / март 2021

- 31 марта 2021, 18:55

- |

Всем привет! В январе я писал пост «Худший месяц для инвестиций в РФ», где проанализировал статистику по росту фондового рынка в России за каждый месяц. В среднем получилось, что рынок имеет тенденцию к падению в марте и в мае.

Однако вопреки статистике нынешний март показал наибольший месячный рост за последние 10 лет – около 5% по индексу МосБиржи. Лишь посткризисные 2009 и 2010 годы в марте рынок рос больше – на 9% и 16% соответственно.

Те, кто давно следит за моими инвестициями и стратегией, давно уже в курсе, о чем это говорит. Месячный рост индекса МосБиржи означает покупку акций на ИИС на минимальную сумму – 10 тыс. руб. Сумма покупок увеличивается только в том случае, если индекс будет падать. Можете, кстати, проследить за всеми моими покупками через «Рубрикатор» в закрепленном сторис. Например, в марте прошлого года я купил акций на 40 тыс. руб., когда индекс обвалился на 19% от максимальных значений.

( Читать дальше )

Блог им. bulatyakupov |ETF. Плюсы и минусы: что перевешивает?

- 10 февраля 2021, 19:13

- |

Приветствую всех!

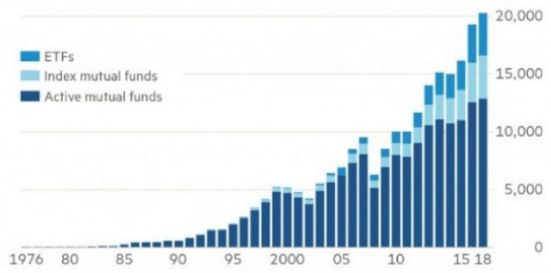

В последнее время популярность ETF только растет: если в начале 2000-х о них почти никто не знал, то за 20 лет доля ETF в структуре фондов выросла до 20%. На 5 картинке как раз представлена динамика роста и изменения структуры фондов США с 1976 по 2018 годы. Особенно быстрый рост происходит после сильнейшего финансового кризиса 2007-2008 годов.

Действительно, у ETF множество преимуществ не только перед обычными фондами под управлением брокерских компаний, но и перед самостоятельным инвестированием. Кратко их перечислю:

1. Возможность за небольшие деньги широко диверсифицировать портфель.

2. Высокая ликвидность ETF: их можно также просто купить на бирже, как и любые акции.

3. Отсутствует зависимость от «таланта» управляющих, т.к. ETF обычно копирует определенный индекс: куда пойдет индекс, туда пойдет и ETF.

4. Комиссии ниже, чем у обычных фондов или чем при доверительном управлении. Если у обычных фондов (ПИФов) комиссия минимум 3%, не считая комиссий за покупку и продажу, то у ETF 0,45% до 0,95% годовых (но все же больше к 0,95%). Это объясняется тем, что для копирования индекса не нужна команда аналитиков, как при ведении уникального фонда. Однако есть и обратная сторона комиссий, о чем чуть ниже.

( Читать дальше )

Блог им. bulatyakupov |Мои итоги 2020

- 23 декабря 2020, 19:20

- |

Добрый день! Мои итоги инвестиций 2020.

Потихоньку год заканчивается и уже можно подводить итоги в инвестициях за 2020 год, хотя я еще куплю акций на ИИС по стратегии 30 декабря. А сегодня расскажу о текущей структуре моих портфелей, как она поменялась за год и какие результаты получены.

Несмотря на то, что 2020 год выдался очень тяжелым во всех аспектах, в части инвестиций и финансов мне удалось выполнить все планы на год. В этом году доходность всего совокупного инвестиционного портфеля превзошла весьма неплохой 2019 год. Думаю, весомый вклад в положительный результат внесли инвестиции во время весеннего кризиса, когда я инвестировал в акции намного больше, чем в периоды роста.

Поэтому не устаю повторять: кризис и падение рынков – это не плохо, а, наоборот, возможность для инвестирования и увеличения капитала в будущем.

На данный момент структура моих портфелей остается по-прежнему неизменной, консервативной и ориентированной на долгосрочные инвестиции и состоит из следующих портфелей (представлено также на диаграммах на 2 картинке в карусели):

1. ИИС (индивидуальный инвестиционный счет) – основной счет, занимающий наибольшую долю (48%) в инвестиционном портфеле. Состоит из акций и облигаций. Об ее акционной части я каждую неделю пишу дневники ИИС, это около 21% от всех инвестиций. Облигации на ИИС составляют около 27% от всех инвестиций.

( Читать дальше )

Блог им. bulatyakupov |Долгосрочное инвестирование

- 03 июня 2020, 20:02

- |

Привет всем! Сегодня хочу рассказать о преимуществе долгосрочного инвестирования и показать наглядно, как влияет время на рост акционерного капитала и дивидендную доходность.

Многим хочется быстро разбогатеть на бирже, купив акций по низким ценам и продав их по высоким. Кажется, схема очень простая и справится с ней даже ребенок, но на деле такая стратегия ведет к проигрышу ни много ни мало 98% людей.

Вся сложность в том, что люди смотрят на прошлый график и по нему хотят построить будущее движение цены. Хотя одно из главных правил инвестирования состоит в том, что прошлые результаты не могут гарантировать доходность в будущем.

Люди покупают, думая, что это дно и получают второе дно в подарок, а чаще еще больше. В итоге не выдерживают, продают все с убытком и уходят с рынка. Это еще не самый худший вариант. Еще хуже, когда на такой риск идут, используя так называемые «плечи» — т.е. покупают акции в кредит. В этом случае даже небольшое изменение цены не в пользу инвестора приводит к потере всего капитала.

( Читать дальше )

Блог им. bulatyakupov |Кризис! Все пропало! ...или нет?

- 11 марта 2020, 19:38

- |

Кажется, настали трудные времена на фондовой бирже, не так ли? Все падает, рушится, у всех на счетах убытки, все пропало! Мне в директ приходит миллион сообщений в такие дни с вопросами: «что делать?», «как быть?», «что купить?», «что продать?», «у меня убытки», «я не знаю, что делать, посоветуйте, успокойте» и т.д.

Все думают, что теперь точно конец, рынок больше никогда не вырастет. Вспомнили о крахе японского рынка в 1990 году, после чего их рынок до сих пор не восстановился. Да, не восстановился. Но они не принимают во внимание факт того, что тогда PE японского рынка доходил до 100, а в России этот коэффициент всего около 10. Напомню, что PE – это оценка перекеупленности акций или, другими словами, за какой период цена акции окупится прибылью компании (цена акции, деленная на прибыль на акцию).

Еще начали вспоминать про якобы угрозу смены власти в РФ, и что у России вообще нет будущего теперь. Все кончено, в общем, по их словам.

( Читать дальше )

Блог им. bulatyakupov |Легких денег нет

- 13 января 2020, 19:59

- |

Однажды Джеф Безос, основатель Amazon, спросил у Уоррена Баффета: «Уоррен, вы же говорите такие простые вещи, почему же за Вами не повторяет огромное количество людей?» На что Уоррен Баффет ответил: «Потому что никто не хочет богатеть медленно».

Этот мини-диалог двух богатейших людей мира как нельзя точно описывает суть инвестирования. Именно инвестирования, а не спекуляций.

Многие кто приходит на рынок, считают, что это легкий путь заработка денег. Анализ графика, поиск паттернов (терпеть не могу это слово), уровней, предположение о дальнейшем движении цены, решение, покупка акции и… разочарование. Такой примерный сценарий у 90-95% начинающих торговать на рынке.

И это естественно: люди хотят сразу что-то заработать, получить результат здесь и сейчас. Поработал – заработал. Такой закон трудового рынка. И человеческая натура не исключение. Тяжело осознать и принять работу, результат которой будет только через несколько лет.

А инвестирование как раз предполагает монотонный, постоянный труд, первые результаты которого будут в лучшем случае только через несколько месяцев. Но это оптимистичный вариант. Обычно сначала начинающие инвесторы (повторюсь, именно инвесторы, а не спекулянты) терпят убытки. Это, так называемая просадка, встречается у каждого инвестора (здесь даже можно не включать слово «почти»). Можно назвать это входным билетом на рынок или платой за первый опыт. Опыт, определенно, стоит этих денег. Если проявить терпение и усердие, придерживаться своей линии и постоянно инвестировать, результаты хоть и заставят себя ждать, но они будут

Уоррен Баффет инвестирует консервативно и не спеша, на многие годы вперед. Иными словами, это скучное инвестирование. Именно поэтому я выше упомянул слово «монотоный». Главная задача, обогнать инфляцию (даже не биржевой индекс). При выполнении этой задачи, через годы реинвестирование и сложный процент сделают свое дело.

Но для этого, повторюсь, нужны годы и постоянное инвестирование, подкрепленное терпением и усердием. Таков закон инвестирования.

Подписывайся на мой блог о долгосрочных инвестициях в Instagram:

www.instagram.com/long_term_investments/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс