Блог им. Saladdin

Бесконечный рост фондового рынка. Размышления на грани теории заговора.

- 09 февраля 2021, 14:04

- |

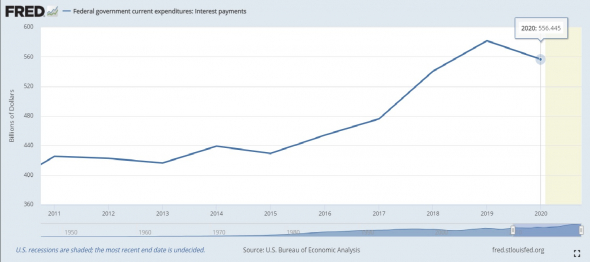

Определяющим фактором нынешнего и последующего роста фондового рынка являются меры стимулирования США, заключающиеся в выкупе долговых обязательств на баланс ФРС. Всем уже понятно, что как только эти меры будут завершены, то мир ожидает самый мощный финансовый кризис со времен его существования, со всеми вытекающими… Поэтому меры стимулирования будут продолжены…))) Отсюда проистекает другой вопрос – доколе это может продолжиться и как сильно США могут нарастить свой госдолг? Очевидно настолько, насколько будет способен бюджет обслуживать такой долг. В 2018 на обслуживание долга потребовалось 540 млрд, в 2019 – 581 млрд, в 2020 – 556 млрд… Несмотря на постоянно увеличивающийся размер долга, мы видим, что в 2020 сумма процентов оказалась меньше чем в 2019. Это объясняется снижением учетной ставки ФРС с 2% до 0,25%… Ниже приведен график обслуживания госдолга бюджетом США.

Пока что это все были очевидные вещи, все ясно-понятно…

А теперь интересное… В 2020 году самым большим кредитором США является Федеральная резервная система. При дальнейшем снижении ставки до 0% нагрузка на бюджет будет еще меньше и в идеале народ США будет должен ФРС ровно столько, сколько ФРС ему одолжил. При введении отрицательных ставок, обслуживание долга снизится еще больше и ФРС уже начнет приплачивать США, что позволит США сколь угодно долго увеличивать свой госдолг. В дальнейшем, при экспоненциальном увеличении долга, в какой-то момент, стоимость обслуживания опять начнет расти, и казначейство увеличит объем трежерис, а ФРС просто будет бесконечно выкупать их.

Почему это не работало раньше, но может сработать сейчас… В здоровой экономике в условиях низких процентных ставок, начинала расти инфляция и это было определяющим фактором для установления процентной ставки. Теперь же, в условиях искусственных ограничений, когда экономика готова сорваться в дефляцию, введение нулевой или отрицательной ставки никак не вредит. Искусственные ограничения также становятся важным фактором в ограничении инфляции.

Итак, какие выводы можно из этого сделать. Низкая процентная ставка позволит США бесконечно увеличивать свой госдолг, при условии что ФРС будет бесконечно выкупать его. Побочный эффектом будут расти фондовые рынки по всему миру, а любые доходности стремиться к нулю… Этот виртуальный контур может многократно превосходить реальный, почти не соприкасаясь с ним.

Вот такие мысли. Если я ошибаюсь, просьба не стесняться в выражениях, я не обижусь… Буду умнее )

И… всяко может быть — ничему не удивлюсь.

Может долго, до нового Леман Бразерс или аналогичного лебедя.

Затем резко к отметкам марта 2020.

На низовом уровне про инфляцию в развитых странах можно забыть. Средства производства достигли такого уровня, что дефицит не возможен.

Дефолт 98 был вызван совсем другими причинами… Просто минфин решил построить небольшую такую пирамидку… Лавры Мавроди не давали покоя...)))

Китаю до глобального лидерства нужна сильная армия, для того чтобы защищать свои рынки, а пока они американцам не конкуренты… До тех пор пока США может силой оружия навязывать свою экономическую повестку всем остальным, до тех пор экономическая экспансия Китая будет ограничена… Но Китай конечно старается...)))

Вот у меня, допустим, есть фирма по выпуску шариковых ручек. Делаю 1000 ручек в день по 50 сентов. Размещаюсь я на бирже, акции выкупают, и при постоянном выкупе от фрс моя стоимость будет рости от 10 млн… все выше и выши...1 млрд...2 млрд.и т.д.

И вы хотите сказать, что моя стоимость будет рости почти бесконечно, при том, что я так и выпускаю 1000 ручек по 50 сентов? Что рыночная капитализация будет рости без привязки к реальному продукту, его цене, прибыли компании и т.п.??

В длительной перспективе так быть не может, фищически. Или ручки в разы должны подорожать, или сбфт в разы увешичиться, или прибыль… или капитализация (цена акции) должна прийти в примерно равновесный уровень, учитывая доход, прибыль, охват рынка и т.п.

Наиболее реальным, мягко говоря, видится только последнее.

Да и еще уточнение, ФРС пока выкупает только облигации, рост акций это побочный эффект… Например вы выпускаете ручки, захотели расшириться и выпустили облигации для получения заемных средств, ФРС купила ваши облигации, а вы вместо того чтобы пустить деньги в дело, решили по быстрому спекульнуть на бирже и прикупили ту же Тесла… а чего напрягаться, пока вы там ваш завод по производству ручек расширите, акции Тесла вам 300% прибыли за год принесут…

На примере тесла: или она должна схлопнуться в разы, или все остальные компании вырости в разы, или выпуск авто в разы увеличить… или США должны стену построить физическую ти финансовую, чтобы авто и компании у них стоили 1 млн, а точно такое же в в остальном мире в разы дешевле.

Бред какой то.

Когда ФРС начнет выкупать акции, то это будет уже следующий этап деградации системы…

А по факту все стоит, только рынки накачиваются. То есть цель не достигается, бабки все равно раздают. Мне кажется основнаЯ цель в ситуации падения реального ВВП оставаться формальной первой державой мира по капитализации компаний)

По поводу выкупа, пожалуй вы правы, я не знаю есть ли механизм обмена трежерей с высокой доходностью, на низкую… Но так как процесс этот постоянный, то в этом году были полностью погашенные выпуски с высокой ставкой и одновременно были эмитированы новые с низкой ставкой. Также есть облигации с плавающей купонной ставкой. И по факту мы видим, что в 2020 на обслуживание долга понадобилось меньше денег чем в 2019