Избранное трейдера Stang

Сигналов к продаже Евро все больше

- 26 октября 2021, 14:21

- |

S&P 500 обновил максимум в понедельник, несмотря на рост шансов ужесточения политики ФРС, так как инвесторы сосредоточены на сюрпризах в выходящей корпоративной отчетности в США, а доходность альтернативных инструментов – Трежерис умеренно снижается уже третью сессию подряд. Капитализация Теслы перевалила за 1 трлн. на фоне появления информации о крупном заказе от Hertz. Несмотря на компрометирующие расследования Facebook порадовал инвесторов хорошим ростом числа пользователей и намерением выкупить акции на $50 млрд. долларов. Моментум может вынести американский рынок на новый максимум, так как сюрпризы от Twitter, Alphabet и Microsoft, которые отчитываются сегодня, скорей всего также будут позитивными.

На 20 октября, из 500 компаний входящих в S&P 500, отчитались 67 фирм. Прибыль 86.6% из них оказалась выше ожиданий, 11.9% разочаровали.

На валютном рынке, доллар пытается развивать восходящее движение после пробоя двухнедельного медвежьего канала. Последние несколько сессий индекс доллара консолидировался вплотную к верхней границе канала, кроме того, три теста зоны поддержки 93.50 завершились ничем:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Почему укрепляется рубль?

- 26 октября 2021, 13:06

- |

В этом году впервые НЕ реинвестирую рекордные поступления от дивидендого портфеля супруги. На эти средства регулярно пополняю бивалютную корзину EUR/USD, подготавливая тем самым денежную массу для увеличения количества акций в момент предстоящего сильнейшего обвала рынков, который будет традиционно сопровождаться обесцениванием рубля.

Попутно накапливаю шорт во фьючерсе на индекс ММВБ, защищая тем самым портфель от просадки в стоимостном выражении.

Деревья не растут до небес!

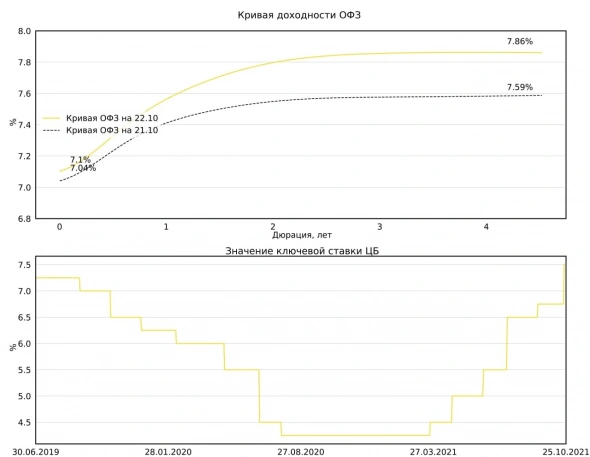

Ключевая ставка ЦБ и доходности ОФЗ

- 26 октября 2021, 13:03

- |

📈Совет директоров Банка России 22 октября 2021 года принял решение повысить ключевую ставку на 75 б.п., до 7,50% годовых. Что оказалось выше ожиданий рынка (из 42 прогнозов, собранных агентством Bloomberg, только 1 аналитик оценивал повышение ставки на 0,75 п.п.)

• Индекс государственных облигаций (Cbonds-GBI RU) снизился на 0,76%

• Индекс корпоративных облигаций (IFX-Cbonds) снизился 0,08%

🧾ЦБ пересмотрел среднесрочный прогноз по инфляции и ключевой ставке. Согласно прогнозу до конца 2021 года средняя ключевая ставка прогнозируется в диапазоне 7,5-7,7%. На 2022 год ставка прогнозируется в диапазоне 7,3-8,3%. Средняя инфляция в 2021 году по прогнозам ЦБ 6,5-6,6%, в 2022 5,2-6,0%, после 2022 года инфляция вернётся к таргету 4%

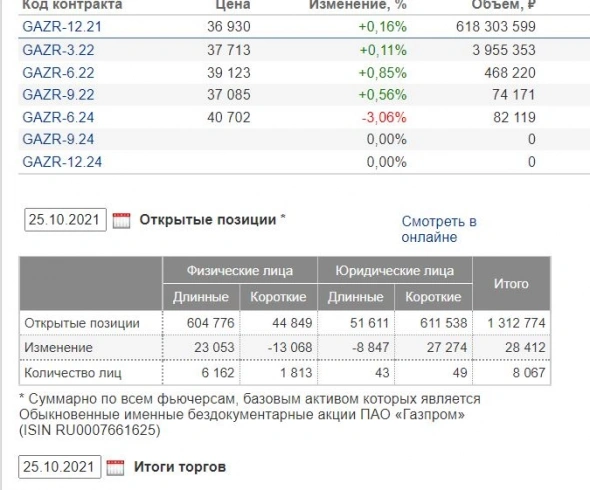

Возможен обвал в акциях

- 26 октября 2021, 07:14

- |

Лонгов физиками открыто в 15 раз, больше чем шортов. Возможно (и скорее всего) там есть большая часть хеджа юриков.

За 12 лет такой пропорции не было ни разу.

Последний раз похожее было в январе 2020. Дальше все помнят, что было. По многим фишкам похожая ситуация.

Обвал просто неизбежен! Работает всегда.

Но сперва шортсквиз в РТС)

Обвал ОФЗ и инвертирование кривой

- 26 октября 2021, 06:29

- |

В понедельник в ОФЗ случился обвал, во время которого доходность смещалась выше 8%. В моменте доходности 2-летних ОФЗ (синяя линия) превышали доходности 10-летних бумаг (жёлтая).

Что это может означать? Есть масса исследований, показывающих, что инвертированная кривая госдолга – это признак надвигающейся рецессии. Инверсии кривой UST на протяжении всей послевоенное истории ВСЕГДА была сигналом о скорой рецессии. Этот сигнал сработал в 100% случаев. Последний раз кривая UST стала инвертированной в августе 2019г, когда о ковиде ещё никто и не слышал.

Но честно говоря в России пока такой истории по понятным причинам НЕТ, но осторожность не мешает. Последний эпизод инвертированной кривой в РФ был в октябре 2014г, и все мы помним что потом произошло...

( Читать дальше )

Как компании зарабатывают деньги. Производство формалина

- 26 октября 2021, 00:03

- |

Производство формалина на ПАО «Акрон». Фото ТАСС

Предыдущие статьи:

- Как компании зарабатывают деньги. Производство промышленных газов

- Как компании зарабатывают деньги. Производство метанола

Формалин (формальдегид) является важным крупнотоннажным продуктом основного органического и нефтехимического синтеза.

( Читать дальше )

В РФ 75% граждан имеют иммунитет. А сколько в США?

- 25 октября 2021, 22:37

- |

Летний всплеск количества тестов, вызванный давлением правящего класса, показал, что удельное количество людей с иммунитетом не зависит от количества тестируемых. Следовательно, результаты вполне объективны и неприятны для правящего класса, желающего каждому холопу натянуть вечный намордник с QR-кодом и воткнуть в смартфон приложение с телеметрией. Чтобы все было безопасно. Для этого самого правящего класса.

Вы слышали что-нибудь про общее количество людей с иммунитетом в России? Я слышал только вранье Роспотребнадзора в Феврале этого года про 6% (в то время монитор Инвитро показывал около 50%). После этого вообще тишина. А это — самый важный показатель любой, сука, пандемии!

А как обстоят дела с иммунитетом граждан в США? Про это я вообще не нашел объективную информацию.

( Читать дальше )

Tesla: исторический максимум и капитализация более трлн$1

- 25 октября 2021, 22:06

- |

Сложно оценить, сколько $млрд потеряли шортисты на Tesla.

Слышал, что за 2020г потери шортистов оценивали в $40 млрд.

Компания Илона Маска получила заказ на изготовление 100 000 машин от компании по прокату авто Hertz.

Видимо, это — причина резкого роста.

Кстати, около 20% автомобилей Hearts — это будут электромобили

после исполнения заказа от Tesla.

Сейчас в моменте — рост 12% !!!

По дневным, USD:

Р/Е больше 100, капитализация больше, чем у всех остальных авто производителей вместе взятых ...

Масса аргументов за шорт.

И что?

А вот что: новые рекорды, см.график.

Этот рост в 12% — шортовый вынос или просто продолжение сильного бычьего тренда ?

Что дальше?

Пишите в комментариях.

С уважением,

Олег.

Личная инфляция и доход

- 25 октября 2021, 22:06

- |

Без долгих прелюдий начну с примеров.

2019 год моя зарплата была 25 тыс. руб./мес. Расходы: аренда жилья, еда, одежда, медицина и т.д. ~ 20-21 тыс. руб./мес. Надо заметить жил экономно. На руках оставалось максимум 5 тыс. руб./мес. Пополнял ими брокерский счет.

То есть моя реальная зарплата была 5 тыс. руб./мес. Вернемся к этой цифре еще.

Считаю математику пополняя брокерский счет на 5 тыс. руб./мес. 1 млн. руб. я накоплю, через 16,6 лет. 1 000 000 руб. / (5 000 р. * 12 мес.) = 16,66 лет. При удачном раскладе и адекватном темпе прироста капитала, в лучшем случае 10 лет.

Важно! Имеется в виду 1 млн. руб. по покупательной способности.

А учитывая рост цен, через год моя зарплата составит 0 руб./мес.

Это было не легко принять.

Считаю математику дальше. А что если, моя реальная зарплата будет 10 тыс. руб./мес.? 1 000 000 руб. / (10 000 р. * 12 мес.) = 8, 33 года.

( Читать дальше )

Идентификация Шадрина

- 25 октября 2021, 21:39

- |

О том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и прогнозе прибылей до 2025 г. Интересно будет этот пост перечитать весной 2026 года, когда будут известны результаты компаний за 2025 г. и размер своего портфеля на начало 2025 г. ......

«Цена – это то, что ты платишь. Стоимость – это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Сегодня поговорим о том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и так далее. Я привел ту же цитату Баффетта, что приводил весной 2015 г. – в своем исследовании в двух частях по той же тематике — Целевая цена – «дорожная карта» инвестора

Наверное, с тех времен так подробно про свою теорию отбора и не писал. Кому интересно прочитайте. Ух, чего там только не на придумывал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал