Избранное трейдера Sergvlad

Как купить портфель из ОФЗ и не прогадать?

- 29 ноября 2018, 13:42

- |

«Тот, кто одалживает, — слуга тому, кто дает в долг»

Пословица

Итак, перед нами задача – составить портфель из государственных облигаций так, чтобы он давал максимальную доходность, минимальные колебания, а также не заставлял нас часто отвлекаться от своих насущных любимых дел.

На чем должен быть основан выбор ценных бумаг?

1. Сроки.

Как я до этого упоминал в статье «Как вложить миллион рублей в ОФЗ?», срок инвестирования это один из основополагающих факторов стратегии при инвестировании. Для простоты и удобства расчетов возьмем срок в 3 года. Этого достаточно, чтобы достичь среднесрочной финансовой цели (например, покупка авто), а также показатель стабильности для более крупного капитала.

По срокам «около дела» у нас 7 вариантов облигационных выпусков

( Читать дальше )

- комментировать

- ★57

- Комментарии ( 27 )

Опционщики, научите системщика-линейщика: Как тестировать стратегию покупки стреддлов(стренглов)?

- 08 ноября 2018, 07:22

- |

(модератор, перенеси в опционы плз)

Есть система, выдающая сигналы в точках «напряженности» рынка :) Подразумевается, что хоть куда-то, но рынок точно из этой точки рванет. подразумевается, что это произойдет в течении нескольких дней(1-5). Рывок будет 3-10 страйков. В этих точках, рынок оказывается уже пройдя некоторый путь вниз, т.е. волатильность уже повышенная. С небольшим перевесом(55-60%), рынок отскочит вверх — волатильность упадет.

Вопросы:

1) Я все это вижу из данных по базовому активу, данных по опционам нет. Как это тестировать ?

2) Какую стратегию(опционную) выбирать? Как выбирать страйки? Какую закладывать их стоимость? (порядок) Какой временной распад за неделю ?

3) Для некоторых из базовых активов, у меня даже есть волатильность в этот момент(VIX и аналоги). Как это использовать в тестировании ?

4) Где-то на смартлабике пробегала тема с тестированием подобной стратегии на нефти. Может у кого-то завалялась ссылка или кто-то умеет пользваться поиском — поделитесь, плз.

Рынки не российские. Инструменты очень популярные, опционы достаточно ликвидны, спреды разумны.

Спасибо!

«Черный лебедь» 9 апреля и непокрытые продажи опционов. Анализ примера на реальных сделках.

- 04 сентября 2018, 17:07

- |

Коллеги доброго дня! В сети масса споров по вопросам непокрытых продаж опционов, степени риска данных стратегий и особенностям их поведения в различные периоды состояния рынка и в моменты резкого обвала рынка (либо критического роста, что значительно реже и безболезненнее).

Хочу показать тестирование данной торговой стратегий на живом примере с реально совершенными сделками. Забегая вперед скажу, что тестирование оказалось максимально жёстким в связи с ситуативной невозможностью доступа к рынку на период обвала 9 апреля этого года, т.е. фактически смоделирован вариант не резкого падения рынка, а критического обвала с планками с открытия торгов, когда нет возможности вмешаться в торговый процесс (аналог обвала 3 марта 14 года).

Озвучу некоторые общие тезисы по непокрытым продажам опционов. Сам термин «непокрытая продажа» означает, что в стратегии имеются ничем не подстрахованные проданные опционы, которые при определенных раскладах могут привести к неограниченным убыткам. С точки зрения рисков непокрытые продажи справедливо считаются самым рискованным видом торговли – в неблагоприятном случае против нас работает направленная плечевая позиция с плечом, которое мы физически не сможем получить работая с фьючерсами – у нас просто не хватит ГО для приобретения такого количества контрактов. Видимые преимущества стратегий непокрытых продаж – понятный заранее размер прибыли, отсутствие необходимости вмешиваться в позицию до определенного момента. Отсюда, непокрытые продажи часто используются в разрезе схем, связанных с ДУ – можно сразу ориентировать клиента на определенный доход, отсутствие постоянной необходимости лезть в позиции дает возможность работать с десятками отдельных счетов на отдельных платформах, можно набирать большой объем в спокойном режиме.

( Читать дальше )

Управление "бабочкой" с использованием модели неопределенной волатильности

- 18 июля 2018, 20:35

- |

Будем смотреть результаты дельта-хеджа «бабочки» на путах 95-го (28.55%), 105-го (24.32%) и 115-го (21.18%) страйков в двух вариантах: по БШ (ДХ по имплаеду) и по модели, которая хеджит с учетом предполагаемого диапазона RV 15.6-21.9%. Расчеты проводились для цены БА 115180.

Мои расчеты показывают, что матожидание PnL у прокачанной бабочки примерно на 100 пунктов выше, а дисперсия почти на 300 пунктов меньше. Это довольно неплохо, но интересно то, что если внимательно присмотреться даже к этой небольшой выборке, то можно увидеть, за счет чего это получается. Там, где БШ откровенно лажает, прокачанный ДХ, в целом, выруливает.

( Читать дальше )

Робот "Орлёнок" с тестером стратегии

- 07 июня 2018, 12:14

- |

---

Сразу огорчу новичков: если робот вам посчитал, что при скользящей средней с периодом 55 вы заработали 10 000 рублей на РТС, это вовсе не означает, что вы действительно хоть что-нибудь заработаете, начав торговать на реале. Прошлый успех не гарантирует успех в будущем. Наилучший подобранный мувинг может дать сбой уже завтра, и вы начнёте терять деньги. Поэтому любителей Граалей сразу хочу охладить. Робот будет полезен разработчикам стратегий, алго-трейдерам и трейдерам, которые трезво смотрят на рынок. Мой личный опыт торговли по мувингам, «посоветованным» этим роботом является неудачным. Торговал ликвидными фьючерсами на 5-минутках на отдельном экспериментальном счёте (реальный счёт, разумеется). Каждый день запускал тестер, чтобы он показал новый самый прибыльный мувинг по результатам анализа имеющихся в КВИКе свечек. В другом роботе, который торгует по этой стратегии, обновлял периоды мувингов согласно результатам тестера. (Торгового робота я здесь не выкладываю, публикую только тестер стратегии) Итог: убыток 10% за месяц (было 35 тысяч, осталось 32 тысячи). Именно поэтому стратегия называется "

( Читать дальше )

алго - мои любимые индикаторы

- 29 мая 2018, 11:38

- |

Может кто что посоветует получше, ведь я опять разочаровался в алго и собираюсь его бросить и вложиться в биток.

1. Среднеквадратичное отклонение. Stdev.

Использую почти во всех ботах в явном или в неявном виде. Обычно вход когда какой-то индикатор превышает какое-то значение плюс отклонение. Редко использую в фильтрах сделок по волатильности и ещё кое-как.

( Читать дальше )

Разминка перед завтрашней опционной конференцией: календарные спреды.

- 18 мая 2018, 17:42

- |

С 21 мая биржа переходит на новый алгоритм расчета ГО, при этом нам обещают, что ГО на календарные спреды будет существенно снижено по сравнению с нынешней ситуацией. Давайте в это поверим и рассмотрим, что и зачем можно делать с календарными опционными спредами.

На всякий случай напомню:

1. Календарный спред — это продажа/покупка опционов одного страйка, но разных сроках экспирации.

2. Прямым календарным спредом называется позиция, при которой продается опцион с ближней датой экспирации, а покупается с дальней. Обратным календарным спредом, понятное дело, называется позиция, когда все наоборот, покупается ближний, продается дальний.

3. Что касается рисков. Как это не покажется странным, и там и там он ограничен, только при прямом спреде риск существенно больше.

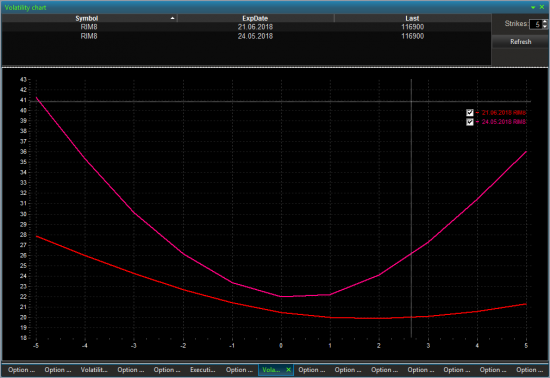

Когда есть смысл покупать опционный (прямой) спред? Посмотрите на ниже приведенную картинку кривых волатильностей RI экспирации 24 мая (она выше) и 21 июня.

( Читать дальше )

Переход на Америку

- 16 мая 2018, 11:00

- |

Внимательно изучаю возможности торговли на Американской бирже. Больше интересует рынок опционов, как наиболее маржинальный в плане риск/доход.

Пока открыл демку у IB. Не мудрствуя лукаво тренируюсь с ES ) Информации по Америке очень мало. Накопал некоторые ссылки по торговле, брокерам и терминалам. Может кому-нибудь пригодятся. Буду признателен если накидаете ссылок в ответ. Интересуют ликвидные и волатильные акции/фьючерсы и опционы на них.

www.long-short.pro/post/vnutridnevnaya-torgovlya-e-mini-es-kombiniruem-torgovye-strategii-na-gepe-s-analizom-diapazona-otkrytiya-307

smart-lab.ru/blog/424467.php

vk.com/topic-90134959_33504919

pammer-trader.com/trejding/level-2-chto-takoe-ecn-i-dark-pools.html

tradeinwest.ru/e-mini-sp-500/

smart-lab.ru/blog/470470.php

smart-lab.ru/blog/468799.php

forum.moex.com/viewtopic.asp?t=27500

www.investrim.ru/brok_us.html

В ссылках со смарт-лаба порой более полезно читать комменты.

Илья Коровин

- 19 апреля 2018, 10:24

- |

Все потому, что известная личность, Илья Коровин, попал 9 апреля и просадил счета своих клиентов (информация не точная).

Этому есть две причины:

1. Загрузка ГО под 100%.

2. Отказ от Дельта-хеджера.

Понятно, что позиции можно править руками, но имея 100 счетов, это просто физически не возможно сделать за короткое время.

Рассмотрим два примера, которые придерживались свободного ГО и включили дельтахеджер.

1. smart-lab.ru/mobile/topic/464510/

2. smart-lab.ru/mobile/topic/465539/

Как мы видим, ребята не получили маржинколл, а лишь не большую просадку. За счёт того что, не грузили ГО по полной и включали дельтахедж.

Всем кто попал 9 апреля и новичкам, ОПЦИОНЫ — ЭТО НЕ ЗЛО!!! Если придерживаться определённых правил. Эти правила указаны выше.

Сейчас обращение к более опытным участникам. Вы разве не понимаете, что публикуя с критикой свои посты, вы закладываете в разум менее опытных участников отторжение от опционов, тем самым теряя ликвидность на рынке и так которой мало.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал