Избранное трейдера Sekator

Задолженность по кредитам в строительстве

- 04 октября 2017, 17:22

- |

На днях смотрел статистику ЦБ, заодно посмотрел, что там у строителей. Не знаю, насчет "атаки на московскую недвижимость", но у строителей есть явные проблемы с кредитами, об этом писал еще сам ЦБ в начале года (см. раздел 3.1 обзора финансовой стабильности за 4 квартал 2016 – 1 квартал 2017 — https://www.cbr.ru/publ/Stability/OFS_17-01.pdf; Публикации РБК и Ведомостей на эту тему).

График задолженности по рублевым кредитам юрлиц по виду экономической деятельности строительство зданий и сооружений. Данные ЦБ.

(категория = вид экономической деятельности)

( Читать дальше )

- комментировать

- 64 | ★4

- Комментарии ( 3 )

"Святой грааль" для инвесторов по версии Рэя Далио

- 03 октября 2017, 18:40

- |

Алекс, совладелец ресурса macro-ops.com, делится с нами своим открытием по поводу скрытой власти корреляции.

Оригинал DAILY SPECULATIONS: THE HOLY GRAIL OF INVESTING

Картинка из книги Рэя Далио об откровениях, которые перевернули жизнь великого инвестора (“Principles”).

Она иллюстрирует силу корреляции в снижении риска и увеличении доходности в правильно диверсифицированном портфеле. Как видно из графика, можно иметь в портфеле 2000 инструментов с 60% корреляцией, но риск отклонения снизится только с 10% до 8%. При этом, имея на руках только пять инструментов с 10% корреляцией между ними, можно получить снижение риска с 10% до 6%. В два раза больше! И на Рэя Далио такое открытие повлияло как на Эйнштейна его формула E=mc2.

( Читать дальше )

Прогноз по нефти на неделю (мой), на два года (Saxo).

- 01 октября 2017, 17:31

- |

s.tradingview.com/x/LoFQbR51/

Ложный пробой верхней зоны сопротивления делает вполне реальным возврат к нижней зоне (54-54,5 ) уже к концу следующей недели.

По прогнозу Saxo, цены на нефть рухнут до отметки 30 долларов за баррель Brent и 22 доллара за WTI «в течение 13 месяцев, максимум — в течение двух лет». http://www.finanz.ru/novosti/aktsii/Saxo-Bank-predskazal-rossii-stagnaciyu-obval-nefti-i-rublya-1002854507

Разметки С.Г.ДЕМУРЫ и мои комментарии

- 01 октября 2017, 14:16

- |

есть история моего мнения и выборка ЕГО разметок

elliottstar.com/index.php?topic=2.0

Степан Демура 28 сентября 2017 года

www.youtube.com/watch?time_continue=1&v=DYbKROm93J0

что ОН сказал и моё мнение

- рубль , сходим вниз

согласен

- индекс доллара , до 11.10.17 сделаем годовые низы

да , только моё окно торговых низов с 06.10.2017 по 26.10.2017

+ уж больно быстро у НЕГО получается 2 недели , явно не успеем

http://elliottstar.com/index.php?topic=25.msg21568#new

- ед , сделали волну 4 идем на 1.22 — 1.23

да , волна 4 , да цели около 1.22

- золото падаем в район 970 — 950 к декабрю - январю

( Читать дальше )

Production решение для развертывания платформы для алготрейдинга

- 27 сентября 2017, 13:45

- |

Этот подход подходит тем кто создает свои модели и прототипы на языке R или Python, таким образом команда может быть разделена на тех кто проектирует модели (Data Scientist) и на тех кто пишет платформу для исполнения торговых сигналов (Программисты).

Я буду рассказывать с точки зрения своего опыта, опыта создания промышленного и масштабированного решения для алготрейдинга. Я вовсе не утверждаю на что другие подходы не имеют право на жизнь.

Предположим что:

- Вы обладаете некоторым опытом анализа данных на языке R или Python

- У вас есть несколько стратегий использующие к примеру нейронные сети, машинное обучение или потоковый анализ новостей которые вы бы хотели внедрить в Production, предварительно вы протестировали ее на языке R/Python и построили прототип

( Читать дальше )

Убытки по операциям РЕПО уменьшают доход по операциям с ценными бумагами

- 27 сентября 2017, 12:07

- |

Как рассказывает Минфин, в уменьшение доходов по операциям с ценными бумагами, которые обращаются на ОРЦБ, а также с ценными бумагами, не обращающимися ОРЦБ, принимается убыток по операциям РЕПО в пропорции, рассчитанной как соотношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, и стоимости ценных бумаг, являющихся объектом операций РЕПО, не обращающихся на организованном рынке ценных бумаг, в общей стоимости ценных бумаг, являющихся объектом операций РЕПО. Полученный отрицательный финансовый результат уже признается убытком.

Основание: абзац шестой пункта 6 статьи 214.3 НК РФ.

Вывод – суммы убытков по операциям РЕПО и операциям займа ценными бумагами уменьшают доход по операциям с ценными бумагами, учитываемый при определении финансового результата по операциям с ценными бумагами.

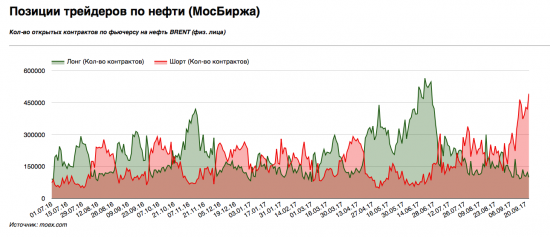

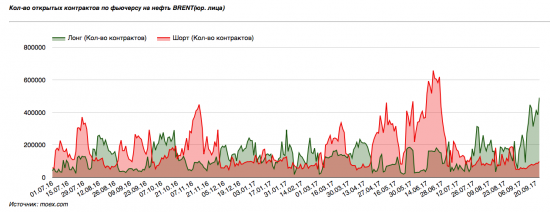

Нефть жестко имеет частных трейдеров на мосбирже

- 26 сентября 2017, 09:08

- |

Свыше 5000 физиков отчаянно наращивали шорт весь сентябрь и вчера поставили рекорд, открыв более 580 тыс шортовых контрактов!

В два раза меньше физиков имеют открытые лонги. Жалкие 94 тыс контрактов. В 6 раз меньше, чем шортов!

И это вместо того, чтобы месяц зарабатывать на лонге, как это делали юрлица;)

( Читать дальше )

Как зачесть убытки, если торговые операции проводились через разных брокеров?

- 25 сентября 2017, 22:34

- |

Для того, чтобы отразить данные в одной декларации 3-НДФЛ – вам надо взять справки 2-НДФЛ у всех брокеров и плюс запросить справку об убытках (налоговый регистр) у тех брокеров, где был получен убыток. Это важно.

Далее, вы вносите все данные с каждой справки 2-НДФЛ. Но по тому брокеру, где был убыток, вам надо будет внести не просто сумму дохода и сумму расхода, которые отражены в справке 2-НДФЛ, а отметить сумму расхода фактическую. Постараюсь подробнее объяснить – когда получен убыток, то справка 2-НДФЛ показывает сумму дохода, например, 500 000 рублей и такую же сумму расхода 500 000 рублей. Пусть расходы были по факту 700 000 рублей, но убыток в 200 000 рублей мы не увидим из справки 2-НДФЛ.

( Читать дальше )

Игра в Вангу: как выбрать ОФЗ оптимальной дюрации с помощью форвардных ставок?

- 25 сентября 2017, 19:00

- |

Инвесторы, знакомые с кривой доходности, отлично знают, что из неё можно узнать ожидания рынка по будущим коротким ставкам. Но Ваши ожидания могут отличаться от ожиданий рынка, не так ли? И если Ваш вью по коротким ставкам отличается от мнения других инвесторов, на этом можно заработать. Один из вариантов – купить ОФЗ или фьючерсы на ОФЗ, но как понять, какую длину нужно приобретать, и как вообще посчитать эти форвардные ставки? Прямо сейчас всё это мы и разберём.

Пример из прошлого

Представим, что сегодня 20.12.2016 и мы хотим вложить деньги в ОФЗ на 2 года. При этом на рынке нам приглянулись 2 бумаги: ОФЗ 26208 (2.25 года на тот момент) и ОФЗ 26205 (4.5 года).ОФЗ 26208: дюрация – 2 года, YTM_2y – 8.29%

ОФЗ 26214: дюрация – 3 года, YTM_3y – 8.46%

Как же выбрать между ними, исходя из данных о форвардных ставках?

Важно понимать:

1. Дюрация в годах, которую мы взяли как входные данные, означает, что купонная облигация ведёт себя так же, как бескупонная со сроком до погашения, равным этой дюрации.

( Читать дальше )

Золото, DXY и трежеря.

- 25 сентября 2017, 18:26

- |

Ниже скрины с примерами. Впрочем всё подробно это расписал в видео www.youtube.com/watch?v=J3dHDnp6qFc&t=40s

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал