Избранное трейдера Scaut-64

Что же все таки с денежной массой. Растет или не растет?

- 01 июля 2024, 14:22

- |

Что же все таки с денежной массой. Растет или не растет?

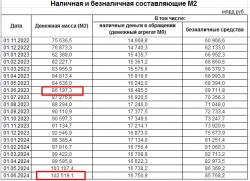

Глянешь статьи всяких аналитиков рисующих красивые картинки за деньги и кажется, что денежная масса растет.Особенно если еще и заголовок кликбейтный типа: Денежная масса растет огромными темпами!

А лучше сразу три восклицательных знака: "!!!". И красным цветом. Чтобы далеко было видать: А-А-А-А-А! Все пропало! М2 растет! Мы скоро все умрем!

И табличку, бам:

Но, мы то знаем, что:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 32 )

"Самолёт" уходит в пике! Катастрофа близка?

- 01 июля 2024, 13:19

- |

Есть конторка такая, девелоперская, «Самолётом» называется, которая много чего о себе хорошего говорит и пиарит себя всяко разно, да так, что на рынке акций она уже перекуплена в 14 раз.

Из проспектов компании можно узнать, что компания является лидером по объему текущего строительства в РФ. Ну кто-бы сомневался. В любую контру плюнь, обязательно попадёшь если не в лидера, то в первого номера 100%. И было бы не кощунством с моей стороны не напомнить, что с момента основания компания стала одним из крупнейших игроков (игрок — ключевое слово!) на рынке недвижимости в России. Так ли это на самом деле?

Я не сомневаюсь, что контора лидер по объёмам строительства, вот только успех конторы отслеживается не по количеству построенного жилья, а по количеству проданных метров и полученной с этого прибыли. А прибыль компании затормозилась в росте, да и темпы роста её сильно отстают от темпов роста краткосрочных и долгосрочных долгов. Кредиторская задолженность, краткосрочные и долгосрочные займы выросли на 360%, 228%, 35% соответственно, против 3% роста чистой прибыли.

( Читать дальше )

Можно ли разориться, инвестируя в золото, где дают 22,9% на вклад и когда стоит искать миллион под ногами?- smart-lab лучшее🏆

- 01 июля 2024, 12:24

- |

Стоило только Тимофею Мартынову подивиться, что на Смартлабе маловато стало лайков да активностей, как своим же новым опусом Маржин колл в ресторане. Вестник нищеброда №6: июнь всколыхнул болото летнего отдыха, спровоцировав лавину из комментов (сейчас их под три стони). Это блистательный рассказа про поход в модный питерский ресторан, где на глазах у изумлённой публике сначала готовят рыбу, а потом выставляют за неё астрономический счёт. Казалось бы, при чём тут биржа? Автор нарушил первое правило Баффета, так что читатель может познакомиться и с самим правилом, и с инструкцией, как нужно избегать потери денег.

Владимир Литвинов разобрался Как открыть вклад под безумные 22,9%.Цифры и впрямь выглядят фантастически, почему ни один банк не заманивает клиентов такой доходностью? "Таких ставок вы не найдете ни в одном банке напрямую. Именно оформление через портал «Финуслуги», позволит добиться максимального эффекта и доходности. Однако нужно учитывать, что бонус начисляется только для новых клиентов" — объясняет Литвинов.

( Читать дальше )

Не покидает ощущение, что обвал на строительном рынке может быть довольно резким

- 01 июля 2024, 10:59

- |

https://t.me/newssmartlab/66849

Все таки не покидает ощущение, что охлаждение на строительном рынке может быть довольно резким в отсутствие стимулов.

👉слишком много жилья стало продаваться в ипотеку

👉слишком большая доля рынка стала зависеть от субсидируемой ипотеки

👉из-за резкого роста ставок слишком вырос разрыв между рыночными ставками и ставками субсидируемой ипотеки

Что думаете, господа?

Как я заработала 370.000 рублей за месяц, торгуя на срочном рынке

- 30 июня 2024, 21:50

- |

Начальная сумма счета 821.000₽.

Сейчас он составляет 1.151.000₽, с учетом того, что я выводила с него 40.000₽.

( Читать дальше )

Почти два года назад я спрашивал у Смартлаба, стоит ли мне взять ипотеку

- 30 июня 2024, 14:58

- |

А как вы думаете, хорошее ли сейчас время взять на себя большой рублевый долг на обслуживание которого будет уходить четверть нынешнего дохода?

Сейчас спустя почти 2 года.

Я могу сказать, что

— Цена на объект у застроя стала выше на 40-50% (по ней не особо продается, но думаю, если снизить до адекватных +20%, полетит)

— Доход в рублях вырос

— До Юрьева дня (это IT-ипотека) осталось почти 3 года вместо 5, если бы я сейчас взял.

Думаю, даже если сейчас цены посыпятся вниз, то дешевле того ценника я не возьму.

Ставка 3.2%, для обслуживания этой ипотеки по нынешним можно разместить треть суммы долга на банальном вкладе.

В избранное. ТОП накопительных счетов

- 30 июня 2024, 12:20

- |

▪️Начисление % на ежедневный остаток:

💳18.5% Газпромбанк «Ежедневный процент» до 1.5 млн неактивным 90 дней на 2 месяца с платной подпиской «Газпромбанк Привилегии Плюс» (299 ₽/мес), без неё 16.5%; базовая 9.5%.

💳 18% ВТБ «Накопительный ВТБ-Счёт» от 1000 до 1 млн (10 млн для премиума) для неактивных 180 дней на 3 кал. месяца.

💳 17.5-18% Ак Барс «Доходный» на 62 дня от 500 до 1 млн для не имеющих вклады 90 дней при наличии одной из «Коробок».

💳 17% АТБ «АТБ.Счет» (18% для VIP Премьер)

💳 17% ББР Банк «Удобный» на остаток от 15к до 3 млн на 2 полных календ. месяца для тех, кто не имел счетов с начислением % один месяц.

💳 17% Почта Банк «Копилка» до 10 млн в первый месяц; со 2 месяца 15% при покупках от 10к/мес. Для тех, у кого остатки в прошлом месяце не превышали 30к по по Сберсчёту и Сейф-счету.

💳 17% Синара НС «Активный доход» до 1.5 млн руб на 2 кал. месяца при покупках от 30к неактивным 180 дней и впервые открывшим этот счёт. Действующим клиентам при том же обороте — 15%

( Читать дальше )

Чем дивиденд лучше купона, даже если он хуже?

- 30 июня 2024, 12:01

- |

Странный новый обычай, оценивать привлекательность рынка акций по соотношению дивидендной доходности к дохе облигаций и депозитов, причем сравнивать нарочито тупо, лоб в лоб. Мол, «кому нужна акция с дивдоходностью 12%, если есть депозит с доходностью 18%?». А уж если дивдоха того меньше, или вообще ее нет — тем более туши свет. Все, акции надо распродавать, пока одна цифра не дорастет до другой.

Оговорюсь, что связь со ставками у рынка акций, конечно, есть. И именно такая, конечно же, выше ставки — хуже акциям. Дичь именно простое наивное сравнение дивдохи со ставкой безриска, мол, что больше — то и лучше, то и берем.

Давайте закрою тему простым примером. Дивидендами наш рынок стал силен не сразу, а где-то во второй половине 10-х годов. В нулевые средняя дивдоха российского рынка могла быть не 8%, как мы привыкли, а, скажем, 2%. А депозиты давали свои 10%. Следовательно, рынок расти не мог. Между тем, тогда-то он и рос, и плевать хотел на эти пропорции!

( Читать дальше )

Сбербанк дарит мне, 27 тыс. каждые 4 месяца.

- 30 июня 2024, 11:33

- |

Вот думаю у Альфа банка взять кредитку на 1 млн. и год беспроцентный период! Тогда каждые 4 месяца они будут приносить мне 87 тыс. гарантированного профита! Или 22 тыс. в месяц, считай вторая пенсия!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал