Избранное трейдера Оса

Идея для торговой системы

- 19 сентября 2025, 22:19

- |

Внутри этих зон находим сигналы входа и выхода из рынка по более мелкой средней либо средней построенной на более мелком зигзаге по такому же принципу.

Похоже, что система будет вполне прибыльная, на выходных буду делать индикатор.

( Читать дальше )

- комментировать

- 1.4К | ★2

- Комментарии ( 4 )

-14 млн.р. - плата за незнание опционов

- 13 сентября 2025, 15:30

- |

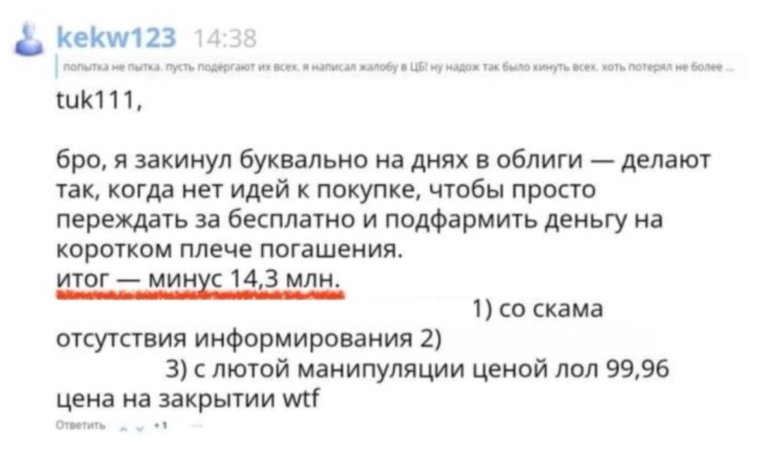

В эту среду в очередной раз толпа, не желающая читать спецификации, жестко влетела на структурных продуктах.

На этот раз отличились покупатели структурок от ВТБ с тикером С1-519, которые почему то считали его облигацией и «неожиданно» получили погашение по цене 315.78 руб при номинале 1000 руб.

Более того — накануне погашения цена в стакане была 99.63 и некоторые умудрились купить в последние дни в надежде на легкие 0.4% и в итоге потеряли 68% от вложения ЗА ДЕНЬ!

(в отдельном кейсе человек влетел за сутки на 14+ млн.р, скрин прилагаю)

Реакция в сети, как всегда в таких случаях — крики, сопли, инвесторы в шоке, лохотрон, «опять всех обманули»!

( Читать дальше )

🏭 Чёрная металлургия – Подробный обзор 1 полугодия

- 08 сентября 2025, 20:01

- |

📌 Сегодня продолжаем обзор секторов компаний Мосбиржи, и следующий в очереди сектор чёрной металлургии. Напомню, ранее я делал обзоры на банковский сектор и сектор золотодобытчиков.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Все знают про цикличность сектора чёрной металлургии, но возникает вопрос – когда же дно спада будет пройдено, худшее для металлургов уже позади? Опираясь на опыт прошлых лет и риторику руководства компаний, восстановление бурными темпами начнётся после того, как ключевая ставка 10-12% продержится хотя бы полгода – то есть раньше, чем через год, позитивных отчётов ждать не стоит.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Вся тройка металлургов по итогам 1 полугодия отчиталась падением прибыли. Меньше всех пострадал НЛМК (–45% год к году), больше чем в 2 раза снизилась прибыль у Северстали (–55%), и хуже всего результат у ММК (–88,8%) – падение прибыли в 9 раз.

2️⃣ РЕНТАБЕЛЬНОСТЬ ПО EBITDA:

• С прошлого года рентабельность у всех металлургов уменьшилась на 5% и больше, но расположение между собой осталось прежним. Лучший результат по-прежнему у Северстали (21,2%), чуть ниже рентабельность у НЛМК (19,2%) и рекордно низкий показатель за последние 12 лет у ММК (13,3%).

( Читать дальше )

Как я делаю конспект лекций для видео с отключенными субтитрами

- 03 августа 2025, 07:30

- |

Через время сервис скачает дорожки (на самом деле для разного качества ютуб хранит отдельную дорожку внутри себя) и даст ссылку для скачивания итогового видео

Это видео загружаю на свой аккаунт ютуба и жду некоторое время — в районе часа — пока Ютуб не добавит субтитры

Дальше как обычно — просто вставляю на транскрибцию на главной странице YouScriptor youscriptor.com

Через несколько минут готовый конспект даже где авторы специально отключили субтитры

Разбор бескупонной облигации от Сбера 001P-SBERD8

- 02 августа 2025, 15:07

- |

По этой бумаге не предусмотрена выплата купонов, а продается она по 55% от номинала, то есть за 550 рублей. Через 1826 дней банк обещает выплатить на каждую бумагу номинал — 1000 рублей. И поскольку тут нет никаких промежуточных выплат, Сбер посчитал доходность очень просто (1000-550)/550х365/1826=16,35% годовых. Я же хочу обратить внимание, что эта бумага будет находится в обращении 5 лет, соответственно инфляция будет подъедать номинал. И даже если она будет 4%, то за 5 лет инфляция составит 21,6% за счет сложного процента. То есть облигация за все время принесет +81,75%, а инфляция подъест 21,6%.

И тут очень интересно, если вы собираетесь проедать доход, то интересно посмотреть как будет падать покупательная способность денег. И тут оказывается, что с учетом дисконтирования, актив с купоном 9,5% принесет столько же, сколько бескупонная облигация с доходностью 16,35% годовых, свой расчет я привела на картинке.

( Читать дальше )

Я тут открыл для себя новую фичу в ChatGPT - расчёты доходностей по облигациям 👆

- 24 июля 2025, 12:54

- |

( Читать дальше )

Зapплaты poccиян в дoллapax пpиближaютcя к Лyнe

- 23 июля 2025, 22:06

- |

Итoгo:

Чтoбы выплaтить Coлoмoнy Moиceeвичy 86 тыc pyблeй, eгo paбoтoдaтeль дoлжeн дocтaть c нeбa 142 тыc. pyблeй и выплaтить чинoвникaм зa этoгo пpeкpacнoгo paбoтникa пpимepнo 55 тыc. pyб.

C нeтepпeниeм ждy, кoгдa paбoтoдaтeль зaмeнит Coлoмoнa Moиceeвичa иcкyccтвeнным пoпyгaeм и cмoжeт cэкoнoмить нa этoм кyчy дeнeг. A пoкa дaвaйтe пocмoтpим гpaфики нaшиx зapплaт зa пocлeдниe 20 лeт:

Haчиcлeнныe зapплaты в бecплaтныx pyбляx выглядят, кaк нaчaлo идeaльнoгo жeнcкoгo opгaзмa (cм. гpaфик):

( Читать дальше )

- комментировать

- 23.6К |

- Комментарии ( 61 )

Cлишком мутно. От кого держусь подальше

- 07 июля 2025, 08:13

- |

В 2025 году активизировались правоохранительные органы, которые приходят с пуллом вопросов к мажоритариями (Борец, Домодедово, Русагро, ТГК — 14, ЮГК) и обращают активы в доход государства. В случае Русагро и ЮГК любопытно, что поводом для исков стали древние скелеты в шкафу, поэтому нетрудно устроить проблемы почти для любой компании ‼️

Отмечу, что отдельные публичные компаний грешили совсем недавно и их мутные делишки видно невооруженным глазом (может крепкие парни в форме обратят на них внимание), поэтому держусь от таких компаний подальше ⚠️

📌 Компании с вопросиками 🤔

— Евротранс ⛽️. Не доверяю публикуемым цифрам и огромным оборотам, которые проходят через компанию + компанию накачивают долгом для выплаты дивидендов + менеджмент рисует золотые горы о выкупе акций по 350 рублей в 2027 году. Кстати, 2027 год уже не так далеко!

— Займер 💵. Политика формирования резерва под ожидаемые кредитные убытки непонятна даже аудитору, а это ключевой вопрос для оценки МФО, которое ДО IPO занизила резервы, но ПОСЛЕ IPO накинула резервов…

( Читать дальше )

Акции взлетят на 100% 📈 Прогноз по индексу ММВБ на 3 года.

- 12 июня 2025, 17:44

- |

Акции российских компаний глобально в рублях топчутся на одном и том же месте уже 5 лет судя по индексу МосБиржи (ММВБ). С 2022 года на графике можем наблюдать сужающийся треугольник.

Рынок копит силы для нового импульса наверх. До конца этого года он, возможно, еще продолжит оставаться в боковике, может даже немного упадет, но на дистанции 3 года рынок акций может показать рост на 100% и более с учетом дивидендов. Цель по индексу 5000-5500 п. к 2028 году.

Ключевые факторы роста российского фондового рынка на ближайшие 3 года:

1. Снижение процентных ставок и смягчение монетарной политики Банка России.

2. Геополитическая деэскалация и мирные переговоры между РФ и Украиной.

3. Снижение санкционного давления.

4. Рост цен на нефть.

5. Недооцененность российского рынка акций по многим мультипликаторам.

Стратегия на Комоне: https://www.comon.ru/strategies/109402/

- комментировать

- 16.3К |

- Комментарии ( 30 )

Мой путь к пассивному доходу: как я пришёл к 2 млн рублей в год и обрёл финансовую свободу…

- 31 мая 2025, 09:46

- |

Пять лет назад я сделал первый шаг — начал инвестировать часть зарплаты. Не миллионы, а скромные суммы, но регулярно. Сегодня мой портфель приносит 2+ млн рублей в год (это ~183 тыс. рублей ежемесячно!), и это только начало.

Помимо дивидендов, фонд SBMM приносит в среднем около 36 тыс в месяц.

В общей сложности получается около 220 тысяч в месяц.

Система, дисциплина и время.

Вот истинные помощники на пути к финансовой свободе.

Моя стратегия: простая, но эффективная.

Я не гонялся за хайпом, не играл в «угадай тренд». Вместо этого — проверенные принципы, которые работают:

1. Инвестиции прежде всего.

Каждый месяц — без исключений — я отправлял деньги на инвестиции. Даже если это было 10–15% от зарплаты. Главное — начать и не останавливаться.

2. Дивидендные аристократы — мой фундамент.

Я выбирал компании, которые десятилетиями платят дивиденды и переживают любые кризисы.

В 2022 году дивиденды составили 598 тыс.

А вот в 2023 году уже достигли 1,3 млн рублей.

( Читать дальше )

- комментировать

- 35.2К |

- Комментарии ( 60 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал