Избранное трейдера Про- Ро

Краткое содержание Mozgovik Research с 1 по 7 апреля: FEES, FIVE, KZOS, ENPG, золото, портфели

- 17 апреля 2024, 17:44

- |

Добрый день, уважаемые читатели!

Восстанавливаем рубрику краткое содержание наших материалов, которая прерывалась из-за большого объема корпоративных отчетов за 2023 год.

Ниже для вас представляем конспект материалов Mozgovik с 1 по 7 апреля.

Здесь мы постарались коротко сформулировать самые существенные моменты наших многочисленных лонгридов в доступной и самой сжатой форме.

Пишите вашу обратную связь в комментарии по поводу данного формата👍 Спасибо

( Читать дальше )

- комментировать

- 1.8К | ★4

- Комментарии ( 4 )

МФК Займер повела себя логично, разместив акции по нижней границе диапазона - Арикапитал

- 15 апреля 2024, 14:48

- |

Но поскольку бизнес для рынка еще новый и поэтому не на 100% всем понятный, это несколько затруднило процесс оценки компании. Хоть она и является ярким представителем финансового сектора, который пользуется у инвесторов спросом, рыночных аналогов «Займеру» на Мосбирже пока нет. В этой ситуации компания повела себя логично и решила разместить акции по нижней границе диапазона, а значит недорого и с дисконтом к фундаментальной оценке, чтобы не лишать рынок возможности заработать на росте котировок.

В итоге рыночная капитализация, если считать по цене размещения, составила 23,5 млрд руб. Это означает P/E существенно ниже 5, что невысоко доя быстрорастущей компании (объём займов за последние 4 года более чем утроился) и высоким ROE, который стабильно превышает 50%, то есть выше показателя представителей классического банковского сектора — Совкомбанка и Тинькофф.

( Читать дальше )

Про рынок 15,04

- 15 апреля 2024, 07:56

- |

По традиции начну с новостей.

Состоялась анонсированная атака Ирана на Израиль. Сказать, что это была полноценная атака язык не поворачивается, но формально она состоялась. Теперь снова вопрос — а будет ли ответ со стороны Израиля.

В США на неделе творилось что-то непотребное в мнениях аналитиков по дальнейшим действиям ФРС со ставкой. Одни говорят что будут снижать, причем даже три раза, некоторые сходятся на двух, а некоторые вообще говорят о возможном повышении ставки… А рынок продолжает лихорадить! Гадать, что они предпримут по мне ОГРОМНАЯ загадка, все может быть, надо просто ждать и быть готовым к любому действию регулятора!

Плюс примешивался геополитический фактор (которого исключать кстати в будущем нельзя) — контратака Израиля на Иран. Под это дело выносилось все — начиная с сырья, и заканчивая криптой. Но в пятницу пришла расплата…

Пишу постоянно — «скорость роста в американских акциях меня поражает.

( Читать дальше )

Иран vs Израиль куда пойдёт ММВБ?

- 14 апреля 2024, 12:40

- |

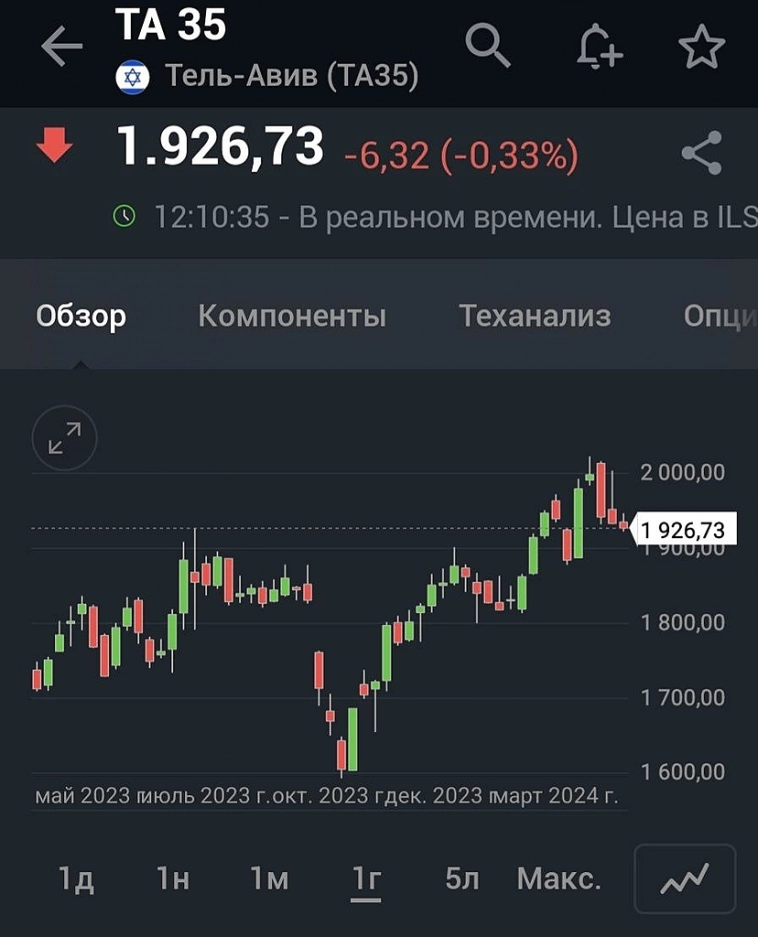

Биржа в Израиле даже не отреагировала, несмотря на то что им знатно прилетело от Ирана,

Интересно как завтра откроется нефть

Но очень похоже на то,

Что будущая неделя, будет неделей, Российской нефтянки,

Позиции держим,

На торгах выходного дня,

В Тинькофф пульс, Роснефть по 582 уже торгуется,

Сегодня покажу вам,

Техническую картину в наших нефтяных компаниях,

Там кое что интересное.

$ROSN

Инвестиции это просто, за идею попрошу лайк подписку комментарий 😂

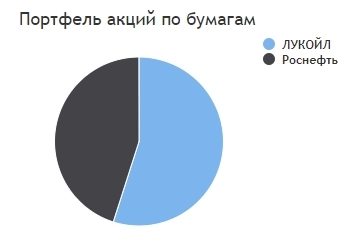

Новый портфель акций для второй недели

- 14 апреля 2024, 12:06

- |

у лукойла близятся дивиденды и позже у роснефти. плюс сейчас напряженность. нефть будет расти, а за ней и эти компании. особенно после атак Ирана.

( Читать дальше )

Иран, Израиль и индекс МБ завтра

- 14 апреля 2024, 06:21

- |

2. Все зависит от ответного хода Израиля. Исхожу из того, что он будет умеренный.

3. Чем больше живу, тем больше убеждаюсь, что наша жизнь театр. Переключение фокуса внимания на новую заварушку на Ближнем Востоке с событий на Украине происходит одним щелчком.

4. Реакция рынков завтра — Сипа полагаю даст 1 цель отката от 5300 в районе 5100-5060. По нефти очевидно гэп вверх и выполним цели в районе 94-95. Там замрем в ожидании ответа Израиля. Трежеря — скачок вверх

5. Европейский газ понятно всплеск вверх. Американский более сдержанно, но от 1,75 там жду пока теста 1,85

6. Крипта нашла повод для коррекции. Не удивляет

7. Золото видимо откроется в районе 2450 снова

8. Наш рынок солянка. Роснефть, Лукойл — гэп вверх. ГМК вниз. Банки сдержанно. Самому хочется коррекции по нашему рынку, но глубина ее умеренна. При этом завтра как ни странно более вероятен гэп вверх в район 3480. И пока я склоняюсь к открытию вверх

( Читать дальше )

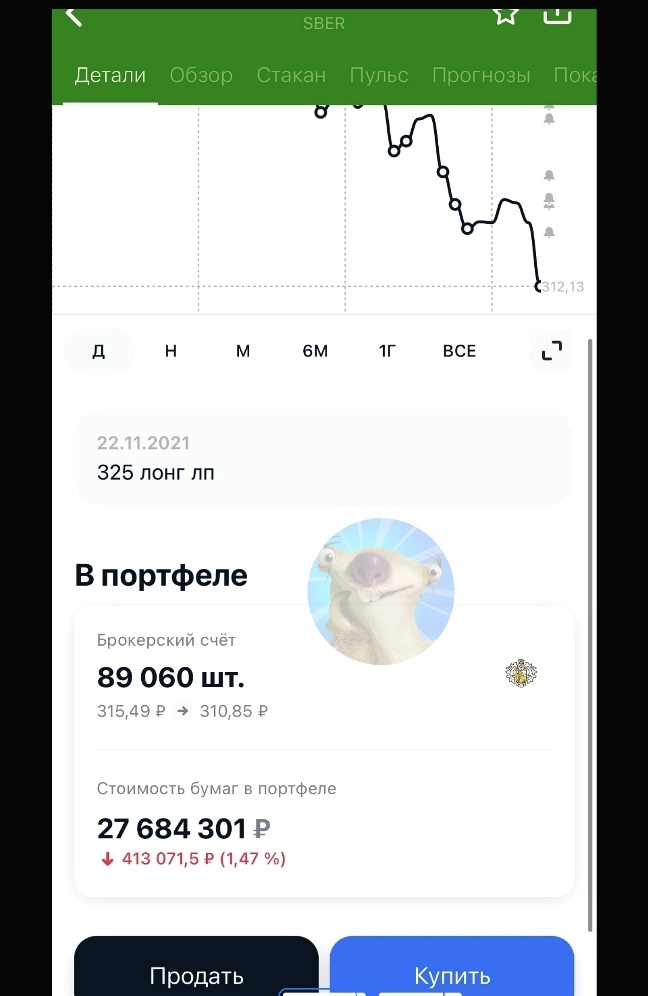

Набрал Сбер на 28 млн рублей в надежде заработать. А что в итоге?

- 05 апреля 2024, 21:00

- |

🔥Пока индекс штурмует отметку 3400 п. и на рынке царит весенняя эйфория, поделюсь с вами очередным скрином из моей большой коллекции интересных биржевых моментов. Давно не было маленьких вечерних зарисовок — всё обзоры, да отчеты, да подборки...

Не забывайте подписываться на мой «живой» авторский телеграм-канал про инвестиции и финансы.

🏦Скрин был сделан мной 22 ноября 2021 года в сберовской ветке Пульса. Отважный инвестор, всей душой верящий в гений Грефа, набрал больше 89 тыс. акций Сбера со средней в 315 рублей.

Сбер тогда начал активно откатываться с достигнутых в октябре исторических хаёв в 370 руб. за акцию, и народ с криками "Налетай, подешевело!!!" за обе щёки тарил бумаги «по скидке».

🚀Кто-то даже умудрялся ловить маржин-колл на Сбере по 315 — потому что многие набивались в «ракету» с плечами, а на Сбер как наиболее ликвидный актив брокеры давали очень большие плечи.

Скрин из приложения Тинькофф Инвестиции

😱В тот момент, помню, даже 300 рублей по Сберу казались дном, а уж 200 — хомяки не могли представить себе и в кошмарном сне.

( Читать дальше )

- комментировать

- 47.2К |

- Комментарии ( 75 )

Делаем обзор золота и определяем какой золотодобытчик подходит для ставки на рост золота

- 04 апреля 2024, 15:36

- |

В последнее время золото становится одной из главных тем в инвест. сообществе. Давайте посмотрим как сейчас обстоят дела на рынке золота, узнаем последние прогнозы и попробуем выбрать наиболее интересную золотодобывающую компанию в РФ.

Начнём мы со спроса на золото👉

В 2023 мировой спрос на золото снизился на 5,3% до 4448 тонн, основное влияние на сокращение спроса оказали золотые ETF-фонды. Снижение инвестиционного спроса в ETF-фондах составило 15% в годовом исчислении, потери составили 244 тонны. Центральные банки снизили объем закупок на 4,1% в годовом исчислении до 1037 тонн.

В 2024 году ожидается снижение спроса со стороны центральных банков примерно на 220 тонн. Снижение связано с тем, что некоторые ЦБ достигли краткосрочных целей по увеличению запасов золота после двух лет рекордных покупок.

В то же время, в 2024 году ожидается рост спроса со стороны золотых ETF-фондов примерно на 380 тонн, так как аналитики ждут снижения процентных ставок в развитых странах во 2-м полугодии 2024 года.

( Читать дальше )

Нефтегазовая сверка часов с экспертом из Института Энергетики и Финансов

- 08 февраля 2024, 20:03

- |

Вчера удалось пообщаться с экспертом из мира рынка нефти и газа — Сергеем Кондратьевым, главным директором по экономическому направлению Института Энергетики и Финансов (одни из самых крутых аналитиков на российском рынке на мой взгляд, так сказать русский Argus)

Видео открыто для всех, таймкоды есть внутри (хотя 2 часа это много и смотреть будут явно не все):

https://youtube.com/live/01TTmtPIiPk

В процессе подготовки к интервью изучил много данных (презентацию делал сам) + захотелось написать пост об основных тезисах и наблюдениях, которые у меня возникли после общения с Сергеем. Так же часть интересных слайдов (от ИЭФ) не вошла в презентацию, поэтому это уникальный контент и в чем-то свое мнение по отношению к компаниям я поменял (надо менять финансовые модели?):

👉 Добыча нефти в России в ближайшее время ждет стагнация (530-540 млн тонн), в основном из-за ограничений ОПЕК+, технологических сложностей с наращиванием добычи сейчас нет, спрос на мировом рынке тоже присутствует. В 2027 году по мнению Сергея опять вернемся к 560 млн тоннам в тч за счет ввода Восток Ойла

( Читать дальше )

Сколько может стоить ЭсЭфАй (#SFIN)?

- 19 января 2024, 12:36

- |

Акции весь прошлый год торговались в диапазоне 480-550 рублей за акцию. Возьмем среднюю 515 рублей, или капитализация 57,5 млрд, и посчитаем самое оптимистичное развитие событий.

Оно предполагает гашение 57% квазиказначейских акций. Сигналом для этого станет перевод бумаг на баланс компании. Допустим бумаги уже перевели и все на 99% уверены, что их будут гасить, потому что так заявил менеджмент. Таким образом, чтобы получить ту же капитализацию акция должна стоить 1200 рублей. Запомним.

Есть фактор IPO Европлана, который оценивается как минимум в 80 млрд рублей. Допустим ЭсЭфАй решит выпустить на рынок 15%, то есть 12 млрд рублей. Половина их этой суммы пойдет на дивиденды, что при капитализации 57,5 млрд рублей дает дополнительные 10% дивидендов. Напомним, что в случае гашения акций капитализация 57,5 млрд достигается при цене в 1200 рублей.

Не стоит забыть и про дивиденды компании, которые она выплачивает с прибылей дочек. Пусть они останутся на том же уровне, как и за 9 месяцев 2023 года, то есть 40 рублей на акцию или 93 рублей после гашения. Тогда суммарный дивиденд составит 18% или 217 рублей. Если привести эту доходность к доходности годовых ОФЗ (13,5%) то акция должна будет стоить 1600 рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал