Избранное трейдера Алекс Смирнов

🕋 Таблица биржевых фондов недвижимости V.1. Удобный выбор, на чём получать пассивных доход с ЗПИФов

- 06 августа 2025, 08:22

- |

Имею вам сказать, что наконец-то доделал и потестировал сводную таблицу по биржевым ЗПИФам недвижимости, которые платят дивиденды. На скрине вы можете увидеть сокращённое превью.

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход, а также активно пользуюсь депозитами. Размер моего портфеля уже более 7,4 млн рублей, и останавливаться я не собираюсь.

🔥 Чтобы не пропустить новые посты, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов, покупки, состав портфеля и много другого крутого контента.

А по ссылке можете утолить свою любовь к таблицам и узнать больше информации:

https://docs.google.com/spreadsheets/d/1k4oRzqEeshEW9_ZY4YohXIjI93JoEN6RgusU_ZTSjhc/

Что есть в таблице?

Фонды недвижимости, которые платят дивиденды, их ISIN, количество выплат в год, разные другие параметры, краткий комментарий (добавлял для себя лично, но тоже можете почитать, решил оставить) и мой личный интерес к тем или иным фондам. Поскольку делал для себя лично, не сильно заморачивался, но комментарии и пожелания пишите, вдруг получится их учесть.

( Читать дальше )

- комментировать

- 10.1К | ★21

- Комментарии ( 24 )

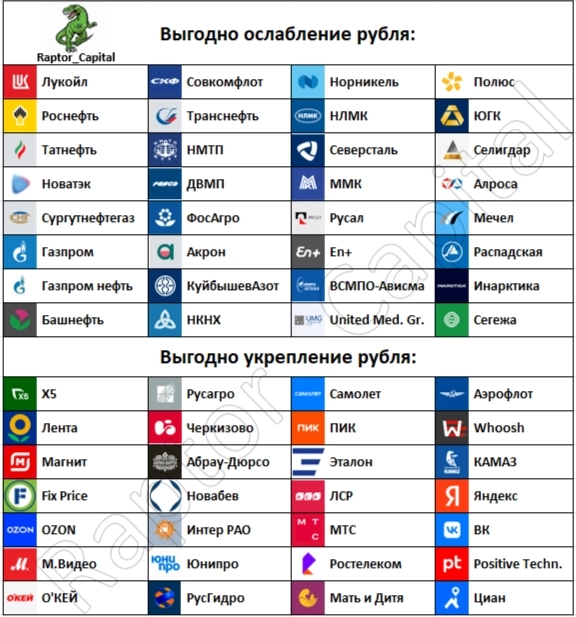

⚡ Кому выгоден слабый рубль?

- 05 августа 2025, 20:10

- |

📌 Сегодня обсудим, почему с каждым днём вероятность девальвации рубля всё увеличивается, и каким компаниям выгоден слабый рубль.

❓ ЧТО С РУБЛЁМ?

• В начале 2025 года 1 доллар США стоил 113 рублей, но всего за 3 месяца рубль укрепился на 27% до 83 рублей, а к лету и вовсе до 77-78 рублей.

• С каждым месяцем всё больше набирают популярность валютные инструменты, в частности, замещающие облигации. Логика довольно проста – рано или поздно мы снова увидим доллар по 90-100 рублей, благодаря чему валютные активы переоценятся вверх, и произойти это должно до конца текущего года.

• Не буду перечислять все причины, по которым девальвация рубля должна случиться до конца года, уверен, многие их знают и так – средний курс доллара в бюджете РФ на 2025 год в 96,5 рублей (=дефицит бюджета), высокие темпы роста денежной массы М2, превышение спроса над объёмом импорта и др.

1️⃣ БЕНЕФИЦИАРЫ ДЕВАЛЬВАЦИИ РУБЛЯ:

• При ослаблении рубля больше всего выиграют экспортёры, в частности, нефтяники и газовики. Чем слабее будет рубль, тем больше рублей прибыли они получат. Здесь отдельно стоит выделить компании с валютными «кубышками» – Сургутнефтегаз и Лукойл.

( Читать дальше )

Как я делаю конспект лекций для видео с отключенными субтитрами

- 03 августа 2025, 07:30

- |

Через время сервис скачает дорожки (на самом деле для разного качества ютуб хранит отдельную дорожку внутри себя) и даст ссылку для скачивания итогового видео

Это видео загружаю на свой аккаунт ютуба и жду некоторое время — в районе часа — пока Ютуб не добавит субтитры

Дальше как обычно — просто вставляю на транскрибцию на главной странице YouScriptor youscriptor.com

Через несколько минут готовый конспект даже где авторы специально отключили субтитры

⚡ #Крипта #Налоги #РФ

- 02 августа 2025, 00:38

- |

Этот видос — моя выжимка из наисвежайшего 1,5-часового стрима от ребят из BingX с практикующими юристами по самым популярным вопросам о крипте в РФ.

Т. е. юристы на практике проходили всё, о чём говорят.

• Как платить налоги?

• Как расплачиваться криптой?

• Есть ли риски?

То, что отметил для себя лично я:

1️⃣ Согласно фереральному закону о цифровых активах, разрешается покупать и продавать крипту в инвестиционных целях!

2️⃣ В свою выжимку я не включил все обсуждения про P2P, т. к. итог такой, что лучше забыть о P2P… только кеш‑обменники!

3️⃣ Можно расплачиваться криптой с контрагентом, который находится вне РФ (типа купить что-нибудь на AliExpress, оплатить гостиницу и т. д.).

4️⃣ С трейдинга можно выводить крипту и платить налог по форме 3‑НДФЛ. На практике налоговая реагирует нормально. Принимает хоть скришноты вывода из обменника, хоть сделки, в общем, всё что угодно, ТОЛЬКО ПРИДИТЕ И ОТДАЙТЕ БАБКИ В КАЗНУ))))

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 47 )

Почему налоговая требует денег, даже если ты в минусе?

- 31 июля 2025, 14:56

- |

Один из частых вопросов от частных инвесторов:

«У меня портфель в убытке, а налог всё равно начислен. Как так?»

Разбираемся, почему налог может появиться, даже если ваш итоговый результат за год — минус.

1. Валютная переоценка

Одна из самых «незаметных» причин налога — курсовая разница.

Если вы торгуете активами в валюте, то при продаже результат считается в рублях. Даже если в валюте вы ничего не заработали, рублевая переоценка может дать прибыль — и, соответственно, налог.

Пример:

- купили акцию за $10 при курсе 80₽

продали ту же акцию за $10 при курсе 92₽

доход в рублях — 12₽ → налог 13% = 2₽

Если таких акций в портфеле 500 — налог уже 780₽. А вроде ничего не заработали.

2. Несальдируемые инструменты

Многие думают, что убыток по одним инструментам можно покрыть прибылью по другим — и платить меньше. И это частично верно, но с нюансами.

✅ Сальдируются:

Ценные бумаги (акции, облигации) между собой

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 30 )

Когда покупать валюту?

- 25 июля 2025, 06:42

- |

Для ответа на вопрос валютный рынок дал вчера ориентир. Он на верхнем графике пары юань/рубль.

Пара резко подскочила, не удержала высоты и растеряла половину движения. Нарисовав удобный локальный максимум.

В собственных покупках мы обычно от пробоя подобных максимумов и отталкиваемся.

Так что, будет юань стоить выше 11,2 рублей – будет повод подумать о покупке.

Обратил бы внимание еще и на юаневое РЕПО, Индекс RUSFARCNY, нижний график. Это динамика ставки, под которую можно разместить свободные юани. Сейчас она нулевая или отрицательная. И хоть статистики мало, обращу внимание, что, когда юаня не хватало (валюта росла в цене), ставка в среднем была около 10% годовых. Иногда отправляясь к 15, 20 и выше. Пока юань не остался один в поле воин на организованных торгах, подобные доходности, явно превышавшие ставку ФРС, были в долларе.

Если юаневая ставка на МосБирже вдруг отклонится вверх, даже до 5% годовых, для меня появится формальный аргумент: валюта начала пользоваться спросом, ее стало недостаточно.

( Читать дальше )

Как я взломал счастье: мирской, духовный и срединный пути

- 19 июля 2025, 17:47

- |

Начнем с базы — биологии. Человеческий организм управляется самообучающейся нейросетью — мозгом. По мере обучения мозг строит модель мира и на основании неё определяет идеалы и ставит цели. Затем мозг сравнивает идеальное (желаемое) и реальное (воспринимаемое). Если они совпадают, то мозг поощряет себя и весь организм удовольствием. Если нет, то мозг наказывает себя и организм страданием, тем самым мотивируя к достижению идеала (целей).

Счастье — это стабильное удовольствие от жизни, которое возникает при регулярном совпадении абстрактных образов идеального (желаемого) с реальным (воспринимаемым).

Мирской путь достижения счастья

Мирской путь достижения счастья – это постоянное достижение целей, которые поставил (придумал) мозг.

Цели определяются моделью мира. А модель мира, которую создал мозг, может быть абсолютно любой. А значит и цели могут быть абсолютно любые. Например, если в модели мира человека распевание имени Кришна является высшим благом, то человек будет счастлив, делая это.

( Читать дальше )

Список книг с отзывами (прочитанных мной, с начала лета)

- 12 июля 2025, 11:40

- |

1. Денис Дубовцев. «Профессия финансист. Как в современном бизнесе мотивировать людей и управлять деньгами, не забывая про риски»

- Общее впечатление: Легко читается. Ожидаешь разговора о временной стоимости денег, рентабельности и других компонентах корпоративных финансов, увидев слово «финансист». Но книга не об этом. Скорее, она про финансовую стоимость бизнеса в целом.

- Ключевые идеи, которые зацепили:

- Атмосфера советских прорывных проектов: Идея о том, что в СССР прорывные проекты создавались в атмосфере, близкой современному стартапу. Не вертикальная иерархия управления, а постановка целей как сверху, так и снизу (так и называлось — «инициативная разработка»). Напоминает анекдот: «Работа в НИИ — это удовлетворение собственного любопытства за государственный счет». Тезис автора- зарплаты надо платить достойные, но только деньги как мотивации не хватит для создание прорывного подхода. Должна быть мотивация другая.

- Критика вертикального управления: Идея о том, что вертикальное управление по модели традиционной корпорации не годится для решения современных задач в высокодинамичной среде и создания прорывных продуктов.

( Читать дальше )

Какие компании я держу долгосрочно?

- 11 июля 2025, 08:12

- |

1. ИКС 5 — самый быстроразвивающийся ритейлер, с минимальным долгом и огромной сетью магазинов. Сейчас после див. гэпа самое время покупать.

2. Лукойл — в представлении не нуждается. Дивидендный аристократ, который постоянно наращивает дивиденды. Тем более с учётом геополитики, сильного рубля и дешевой нефти акции пришли к своей поддержке в 5900 что я валяется отличным уровнем для покупок. Я бы закотлетил, да было б что))

3. Роснефть — этот нефтяник менее эффективный в плане прибыли чем Лукойл, компания государственная, более крупная чем Лук, но перспективы роста у нее больше, благодаря проекту Восток Ойл котировки и дивы с нынешних могут вырасти более чем в 2 раза, также стабильно платит дивы. Проект должен быть запущен по плану к 2030. Также цена очень вкусная для покупок.

4. Новатэк — хорошие дивы, рост, котировки пришли к своей хорошей поддержки, идеально для покупок, в перспективе отмены санкций является одним из главных бенефициаров. Акций этой компании мало у меня в портфеле, и прям очень хочется докупить, но пока не на что)

( Читать дальше )

Сделать 100% за три года на ОФЗ? В чем подвох, и если ли он? Самое подробное видео про ОФЗ!

- 26 июня 2025, 18:47

- |

Друзья, я думаю, вы не раз задавались вопросом, сколько я заработаю, если куплю облигацию? Куда вообще надо смотреть, на какой параметр? Да, есть некая «доходность к погашению», например по ОФЗ 26238 она составляет сейчас 14,8%, а сама облигация до 2041 года.О чем нам говорит эти доходность? Мы будем получать 14,8% до конца ее срока? Или когда? Купон всего 35,4 руб., купонная доходность всего 12,7%, откуда тогда еще дополнительные и как мы их получим? И почему некоторые говорят, что на ОФЗ можно заработать и 30-40% за год, как это??

А что еще более интересно, есть же другие ОФЗ, например, 26248. Примерно тот же срок (2040 год), при этом в два раза выше купон! Да и еще и доходность к погашению 15,2%. Она, получается, более интересная? Ее надо брать??

Не поверите, такие же вопросы возникали и у меня! И я потратил почти целый день, и решил разобраться с ними раз и навсегда, сделав расчетную модель и объяснив всё это вам простыми словами в видео!

Первый раз я сделал такой подробный анализ. Первый раз я вообще такой подробный анализ где-то вижу. Я разложил всё по полочкам:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал