Избранное трейдера Ольга Бурдейная

🧶Бизнес на маркетплейсах - текущая ситуация

- 13 сентября 2024, 02:04

- |

Вводные по товару: категория хобби и творчество — пряжа для вязания. Средний вес sku от 200 до 500гр, объем 2-5 литров, цена 500-1000руб

В других категориях ситуация может отличаться

Этот год очень слабый. Основная причина — резкий рост тарифов на хранение и трудности с поставкой.

🟣ВБ: Стоимость хранения нормализовалась, но FBO убили стоимостью приемки.

В 2023 году работал по QR поставкам, их приемка была бесплатна. Весной сделали коэффициенты, которые доходили до х10 (базовый тариф 15 руб — х10=150руб) за приемку одной единицы на склад.

С планированием поставок тоже было сложно. Слоты на 2 недели вперед, а доставка со склада могла не уложиться в этот срок. Более того, постоянные переносы согласованной даты на почте могли так же привести к штрафам (попаданию на кэф х10)

Поэтому на ВБ стало проблематично именно поставить товар. Наш основной склад в г.Шахты. Склады поставки — Электросталь, Тула. Шушары RIP

🔵OZON

Тут за тарификацию хранения отвечают полные неадекваты. Для быстрооборачиваемого товара тарифы приемлемые, возможно. Однако для моего типа товаров они просто заоблачные.

( Читать дальше )

- комментировать

- 6.6К | ★8

- Комментарии ( 22 )

🏠Инвестиции в недвижимость. Промежуточные результаты за 10мес.

- 12 сентября 2024, 02:04

- |

В октябре 2023 года была приобретена квартира-студия :

🔹Площадь — 23кв метра.

🔹Цена — 9,2 млн

🔹Ставка 6,8%

🔹Первоначальный взнос — 1,85млн

🔹Выдача ключей ноябрь-декабрь 2024

ЖК Перовский 2, м.Нижегородская (3-7мин)

На начальном этапе помимо первоначального взноса было внесено 1,2 млн резерва. Эти деньги положили на вклад под 14-19%.

Резерв нужен был для подстраховки на экстренный случай, выплаты ипотеки пока идет строительство и ремонт после сдачи.

К маю резервный счет довели до 2 млн. Хотели взять еще одну студию пока действует льготная ипотека… но это совершенно другая история.

📈Основная расходная часть сейчас — проценты. Их сейчас ~44 тыс/мес.

💰Основная доходная часть — переоценка объекта ~60 тыс/мес.

( Читать дальше )

💸Затариваюсь на плечи. Делаем ставки

- 11 сентября 2024, 00:46

- |

Долго раздумывал, писать ли данный пост. С одной стороны, я практически не пишу о своих сделках, так-как кому они нужны. С другой стороны, появилось желание снова пописать что-нибудь по рынку.

А что любят читать про рынок? Разбор отчетов? Анализ макроэкономической ситуации? Презентации компаний? Нет! Все хотя хлеба и зрелищ — сигналы, сделки, плечи, маржинколы и прочий кошмаринг.

Поэтому захотелось сделать публичной свою плечевую позицию. Для развлечения публики (не является инвестиционной рекомендацией).

Было куплено 100 акций Полюс Золото по 12130 на 1 213 000 руб + комиссия соответственно

Общая позиция по Полюсу 218 лотов.

( Читать дальше )

Даю инвестиционную рекомендацию

- 23 января 2024, 01:48

- |

По мере накопления капитала на бирже начинает расти не только портфель, но и количество вопросов от друзей/знакомых/родственников – какую бумагу лучше купить?

С одной стороны, если такой вопрос задает незнакомый человек, то можно отшутиться по типу — “Покупай, что вырастет, а что упадет не покупай”. Однако если с таким вопросом приходит друг, с которым ты проводишь большую часть времени, или родственник, то такой смешной ответ уже не прокатит.

Далее начинается внутренняя дилемма: советовать инструменты, в которые я сам не вкладываю, но которые являются наиболее простым вариантом – индексное инвестирование и облигации; или говорить конкретные акции, в которых сам держишь большую часть капитала.

Сначала я пытался усидеть на двух стульях, объясняя людям все плюсы и минусы той или иной идеи, но для неподготовленных людей это просто белый шум. Поэтому выбрал второй вариант – говорить им какие лично акции в конкретный момент я покупаю сам и почему.

Сразу хочу сделать помарку любителям индексного инвестирования.

( Читать дальше )

Кредиты от Озон

- 30 сентября 2023, 13:35

- |

У маркетплейсов есть уже свои банки, через которые они впаривают кредиты селлерам.

Сам по себе кредит — это отличный инструмент, которым нужно уметь пользоваться. В бизнесе сейчас у меня средняя стоимость долгосрочного заемного капитала около 12-13%, которые были еще получены в прошлом году и уже обесценились т.к. основные целевые траты — товар, который оценивается в валюте. Сейчас если привлекать новые займы, ставка будет в районе 16-21%, что рыночные условия в целом для текущего момента.

Озон стал предлагать селелрам кредит от 0,97% в месяц. Звучит интересно, особенно учитывая, что списание он делает не с расчетного счета, а с кабинета на озоне, что дает некоторую оптимизацию в ставке еще в несколько процентов.

Кинул заявку, позвонила девушка, говорит на 12 мес, под 2% можем дать. 2% это уже не 0,97%. Сказал ей, что у меня сейчас ставка 11-12% годовых, я у озона максимум под 1,2% готов занять, т.к. деньги не срочно нужны, просто попробовать инструмент. Она ответила, что под 1,3% договорится, на этом и сторговались.

( Читать дальше )

💼 Интересные облигации в портфель

- 10 августа 2021, 14:03

- |

Вероятно, в базовом сценарии ключевая ставка ЦБ в течение следующих 12 месяцев достигнет своего локального пика. Поэтому облигации вновь начинают входить в моду. Сегодня подготовили небольшой списочек по актуальным выпускам, которые могут быть интересны.

⚠️При этом, разделяем облигации на умеренно рисковые бумаги и рисковые. К облигациям с умеренным риском относятся муниципальные и выпуски крупных корпоратов. К рисковым же — сегмент малого и среднего бизнеса. Не советуем превышать 1-2% от портфеля по отдельной рисковой позиции.

🟡Умеренный риск:

▫️Европлан ЛК-001P-02 (RU000A1034J0)

Погашение: 17.05.2024

Доходность: 8,3% при цене 99,5%

▫️Хакасия Респ-35006-об (RU000A0JWXQ7)

Погашение: 02.11.2023

Доходность: 7,8% при цене 104,95%

▫️ОКЕЙ-001P-03 (RU000A1014B9)

Погашение: 26.11.2024

Доходность: 8,5% при цене 99,1%

🟠Рисковые:

▫️Племзавод Победа-001P-01 (КПокров1Р1) (RU000A102S23)

Погашение: 15.02.2024

Доходность: 11,8% при цене 96,5%

( Читать дальше )

Где брать информацию. Продвинутый набор

- 06 августа 2021, 12:16

- |

Мы продолжаем делиться с вами полезными источниками информации для принятия инвестиционных решений.

Cегодня будет представлен список более продвинутых источников, которые, на наш взгляд, содержат в себе более объективную и полезную информацию для самостоятельного анализа. Они зачастую являются первоисточниками для всех тех новостей и аналитических сводок, с которыми вы знакомитесь на различных форумах, сайтах и телеграм-каналах, в том числе и на нашем :)

Что ж, давайте пройдемся по ним:

fred.stlouisfed.org/ — онлайн-база данных, состоящая из сотен тысяч графиков экономических данных из множества национальных, международных, государственных и частных источников. Призван помочь пользователям ознакомиться со свежими данными макроэкономической ситуации (преимущественно в США) + графики содержат довольно длинный исторический горизонт (от нескольких лет до нескольких десятков лет).

www.federalreserve.gov/ — сайт Федрезерва США. В разделе News & Events — Press releases наиболее интересными могут быть публикации с заседаний Федерального комитета по операциям на открытом рынке ФРС США (FOMC). Да-да, это те самые заседания, на которых принимаются решения о будущем «печатного станка» и ставки ФРС.

( Читать дальше )

💼 Портфель за 100 тысяч для мамы на год

- 27 июля 2021, 13:40

- |

В интернете можно встретить много подборок из разряда топ-10 акций на 2021-22 год, топ акций на 10 лет и так далее. Но многие из них делаются ради контента, а автор не чувствует полной ответственности перед читателями. Поэтому решил написать про портфель на год, что бы посоветовал купить маме, потому что, как мы понимаем, перед близкими людьми чувствуется ответственность и советовать им все подряд не хочется.

Но перед списком сделаю небольшую ремарку. У каждого человека разное отношение к риску, поэтому, даже несмотря на то, что год – срок короткий, и в портфеле должны преобладать облигации, их соотношение с акциями у разных инвесторов будет разное. Так, самые консервативные инвесторы составят свой портфель полностью из облигаций, а рисковые могут набрать акций больше половины от портфеля. В данный модельный портфель я расписываю под свой риск-профиль, вы же можете менять доли активов по собственному желанию.

📃 Акции (24%):

Банк Санкт-Петербург (#BSPB) – 15 лотов (10%)

( Читать дальше )

Экономика РФ | Макроэкономический обзор | Инфляция, Недвижимость, Финансовый сектор, Санкции на ОФЗ

- 21 апреля 2021, 09:19

- |

Облигации или Фонды облигаций как защитный актив?

- 04 апреля 2021, 16:42

- |

Защитный актив и облигации

По определению защитного актива понятно, что он необходим инвесторам в портфеле для защиты от высоких рыночных колебаний, в том числе вызванных непредвиденными ситуациями.

Из этого вытекает, что требование к защитному активу:

-Высокая надежность

-Низкая волатильность

За составляющую надежности отвечает качество эмитента, если мы говорим про облигации. Так государственные облигации являются одними из самых надежных инвестиций (доходность по ним считается безрисковой), с другой стороны корпоративные облигации ООО «МаниВкармане» с доходностью в х5 от процентной ставки не могут скитаться достаточно надежными в случае, когда мы говорим про защитные активы.

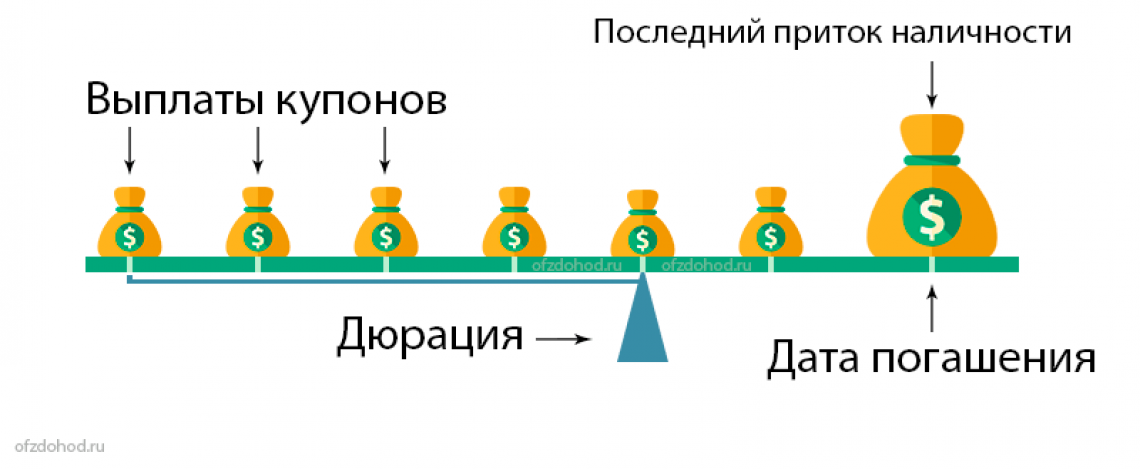

За волатильность облигаций отвечает показатель Дюрации. Чем больше дюрация облигации, тем чувствительнее цена к изменению доходностей на рынке (процентных ставок)

Для понимания дюрации следующая картинка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал