Блог им. Mixashow

Облигации или Фонды облигаций как защитный актив?

- 04 апреля 2021, 16:42

- |

Защитный актив и облигации

По определению защитного актива понятно, что он необходим инвесторам в портфеле для защиты от высоких рыночных колебаний, в том числе вызванных непредвиденными ситуациями.

Из этого вытекает, что требование к защитному активу:

-Высокая надежность

-Низкая волатильность

За составляющую надежности отвечает качество эмитента, если мы говорим про облигации. Так государственные облигации являются одними из самых надежных инвестиций (доходность по ним считается безрисковой), с другой стороны корпоративные облигации ООО «МаниВкармане» с доходностью в х5 от процентной ставки не могут скитаться достаточно надежными в случае, когда мы говорим про защитные активы.

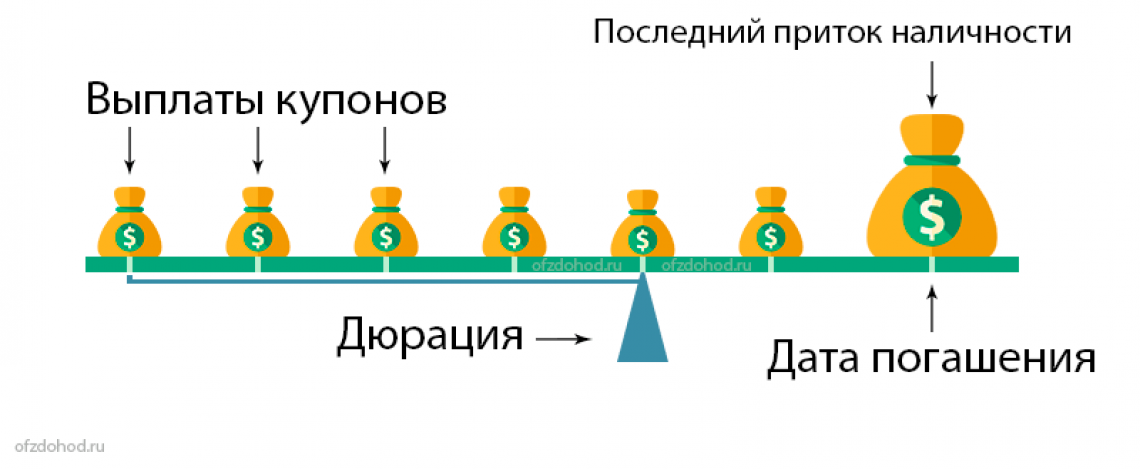

За волатильность облигаций отвечает показатель Дюрации. Чем больше дюрация облигации, тем чувствительнее цена к изменению доходностей на рынке (процентных ставок)

Для понимания дюрации следующая картинка:

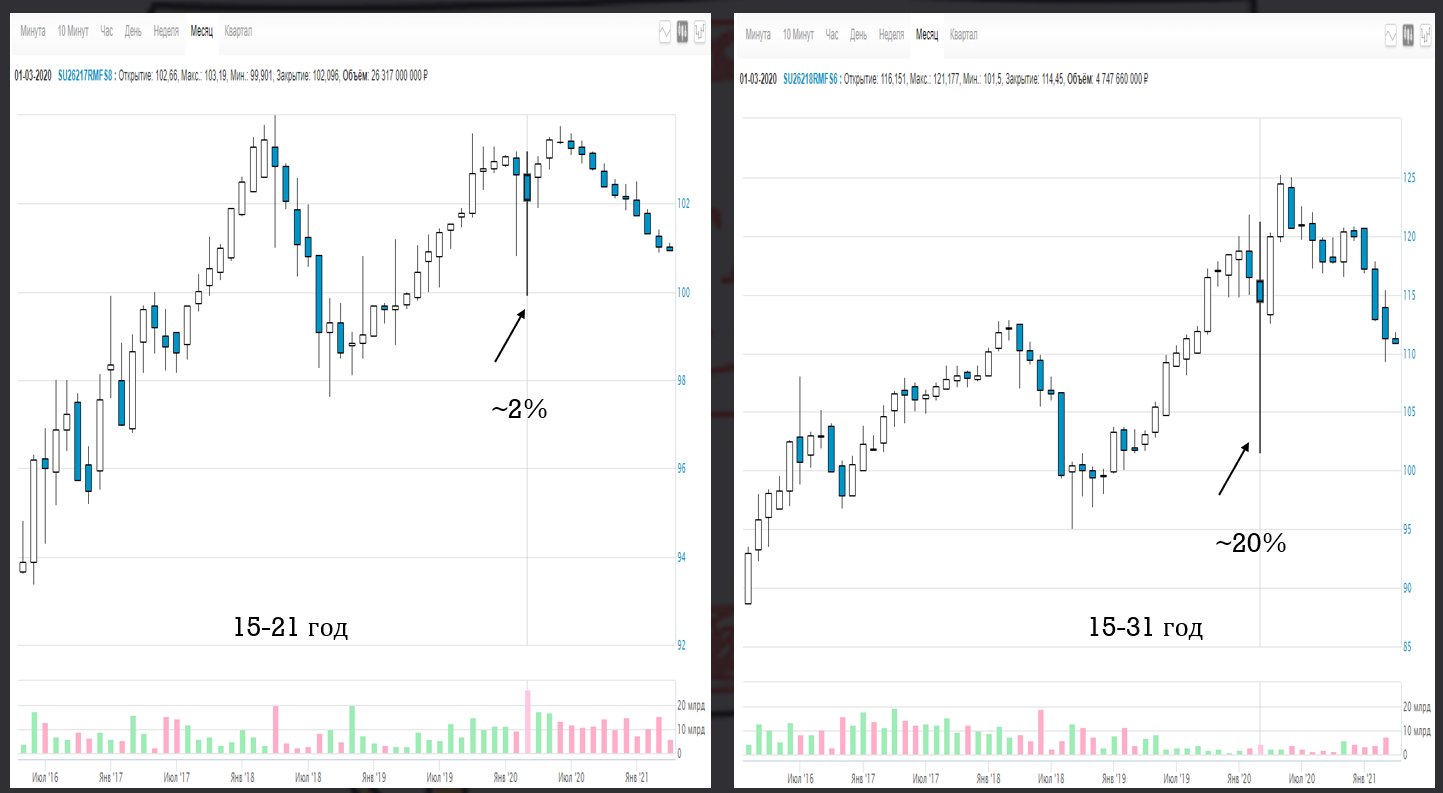

Для примера, как отличается волатильность облигаций от дюрации (даты погашения) приведу пример с ОФЗ, которые погашаются в 21 и 31 году:

Видим, что короткая облигация практически на порядок менее волатильна, чем длинная.

Фонды облигаций

Плюсы:

-Диверсифицированный портфель

-Доступ к еврооблигациям или другим труднодоступным бумагам

Минусы:

-Комиссия фонда съедает и так низкую доходность

-Не имеет даты погашения

-Высокая волатильность

-Риск посредника (фонда)

-Плохое соотношение риска и доходности

-Относительно коротких облигаций глубокая просадка в кризис

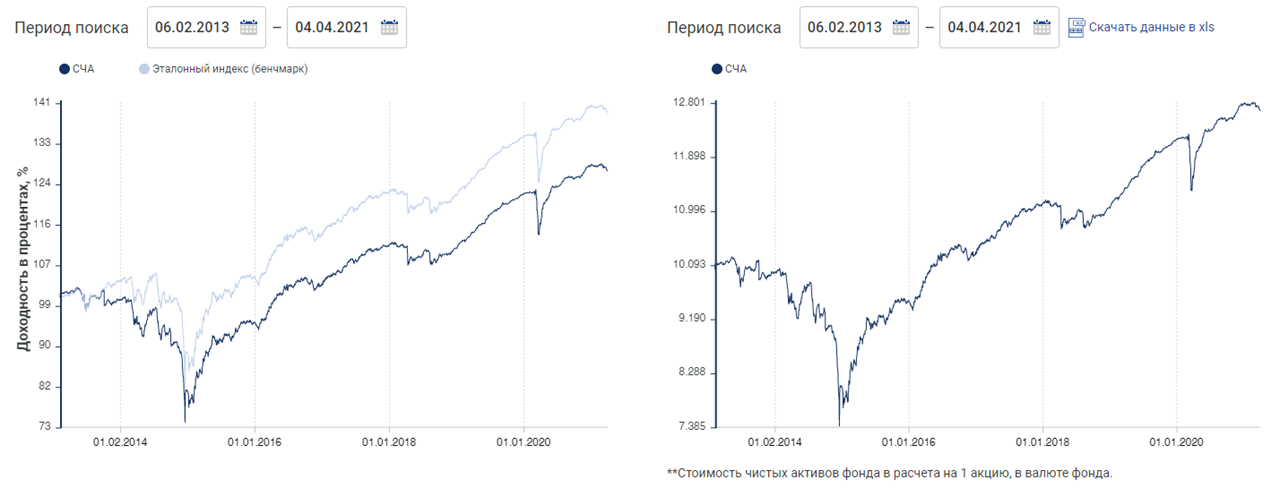

ETF на еврооблигации — FXRU

Плюсы:

-Имеет не плохую доходность в долларах

-Защищает от девальвации рубля

Минусы:

-Зависит от геополитических рисков

-Является рисковым активом из которого бегут иностранные инвесторы в кризисные моменты. Как итог, получаем просадку в долларовом выражении, но в рублях все равно, за счет девальвации просадка может быть не ощутима.

-Перформит хуже акций, хотя имеет схожие циклы роста и тригеры к росту/падению

FXRU

FXRU

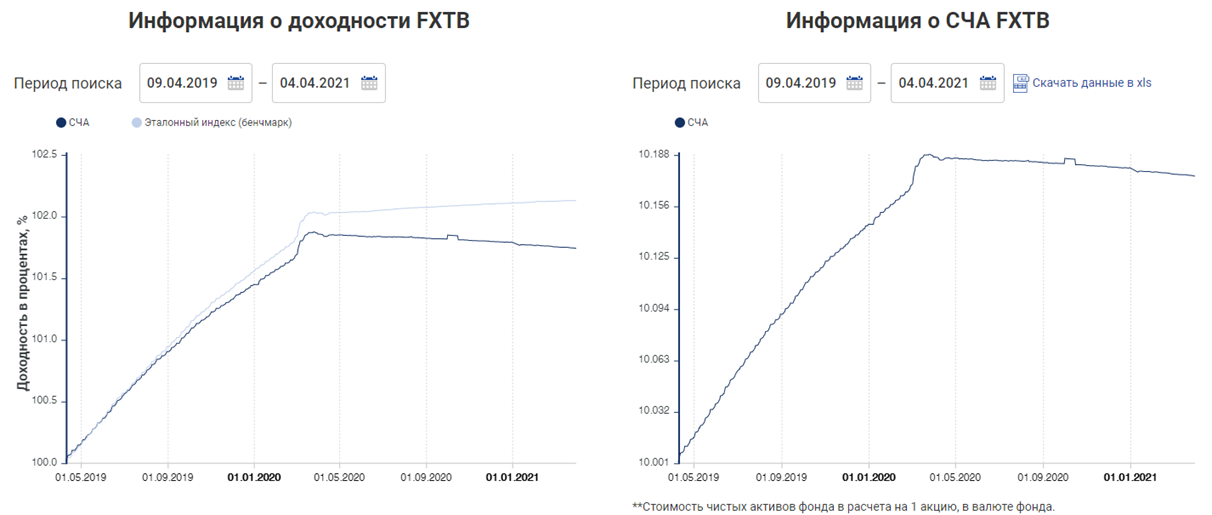

ETF на американские короткие гос. облигации — FXTB

Плюсы:

-В долларах является безрисковым активом и принимает поток капитала в кризисные моменты — рост цен.

Минусы:

-С учетом низких процентных ставок в США, а также комиссией фонда ETF приносит отрицательную доходность на текущий момент. Поэтому предпочтительно покупать просто валюту, чем FXTB.

FXTB

FXTB

Выводы:

В качестве защитных активов можно рассматривать только короткие государственные облигации.

Из-за отсутствия даты погашения фонды являются более волатильными=рисковыми инструментами, чем облигации.

Покупка фондов на рублевые облигации не имеет практического смысла

Покупка фондов на долларовые облигации имеет место быть, но защитным активом назвать такие инвестиции трудно

Фонды не являются инструментом с фиксированной доходностью

-------------------------------

▫️Телеграмм-канал

▫️Ютуб-канал

теги блога Михаил Titov

- aflt

- AGRO

- AKRN

- AQUA

- bspb

- fxau

- FXCN ETF

- fxgd

- FXRU

- FXTB

- fxuk

- FXUS

- gazp

- GLD

- gold

- LKOH

- OZON

- python

- quik

- S&P500

- SIBN

- UPRO

- Акрон

- акции

- Алроса

- анализ

- аренда недвижимости

- аэрофлот

- Банк Санкт-Петербург

- банки

- бизнес

- Брокер

- брокеры

- БСП

- вирус

- вопрос

- высокая волатильность

- Газпром

- Газпромнефть

- год

- Депозиты

- доллар

- доллар рубль

- жизнь

- заработная плата

- золото

- иис

- инвестиции

- Инвестиции в недвижимость

- инфляция

- инфляция в России

- ипотека

- история

- итоги

- итоги месяца

- Ключевая ставка ЦБ РФ

- комиссии

- КОНКУРС

- коронавирус

- кризис

- кризис 2008

- КуйбышевАзот

- ЛСР

- ЛСР Группа

- Лукойл

- макро

- мобильный пост

- недвижимость

- нефть

- Новости

- обзор рынка

- Облигации

- озон

- опек+

- ошибки смартлаба

- Пенсия

- полюс

- полюс золото

- портфель

- Портфель инвестора

- психология

- результаты

- результаты инвестиций

- риск

- Роснефть

- Российский рынок

- РТС

- рубль

- Русагро

- сбербанк

- ставка ЦБ

- статистика

- татнефть

- трейдинг

- форекс

- ФРС

- фьючерс ртс

- ЦБ России

- ЦБ РФ

- экономика России

Иллюзия

Но да, ближе к пенсии больше облигаций, меньше акций. Это стопудово

VTBM прекрасно проявил себя в марте 2020.

UnembossedName, потому что доходность в них на уровне банковского депозита, а с учетом комиссий и то меньше = 3-4% годовых в рублях. Если выбирать из или короткие ОФЗ, то конечно, второе. Как минимум в этих фондах вы получаете доходность ниже безрисковой, а риск выше, чем в ОФЗ

Михаил Titov, риск в каком плане?

Риск дефолта? Почему? FXMM содержит в себе менее рискованный инструмент чем собственно ОФЗ. VTBM — это риск на уровне риска дефолта Мосбиржи и даже наверное всей инфраструктуры. Ну то есть формально выше, но настолько же насколько выше депозит в Сбере.

Риск выраженный СКО доходностей там естественно ниже.

С аргументом насчет комиссий/налогов согласен, гораздо ловчее держать деньги на каком-нибудь накопительном счете.

111, доходность по коротким облигациям, о которых мы говорили в среднем не выше депозита. Ну либо там риска больше. Иногда конечно случаются искажения, ОФЗ падают полгода уже. Но это не система.

К тому же вы не умеете в депозиты и накопительные счета судя по всему.

К тому же вопрос целей. Бумага, где до погашения полгода, имеет другой уровень риска (особенно на растущих процентных ставках).

Ну то есть даже полугодовую ОФЗ можно умудриться в минус продать.

Если нужен околонулевой риск (СКО), то для этого лучше подходят процентные счета и фонды денежного рынка.

Если ради прибавки в доходности вы готовы увеличить волатильность, то нет проблем.

Как итог, если вы их держите до погашения и вас не волнует, что там вокруг происходит, то почему вы скромненько берете полугодовалые?

У меня депозит, открытый 2 года назад в госбанке со ставкой 6,25% и снятием пополнением в любой момент. Будет действовать еще год.

В облигациях условий пополнения не зафиксируешь.

Я закинул туда 10 тысяч рублей, он тупо ждал, когда предыдущий закончится)